24歳で独学により1級ファイナンシャル・プランニング技能士を取得。2021年に「ほんださん / 東大式FPチャンネル」を開設し、33万人以上の登録者を獲得。

2023年に株式会社スクエアワークスを設立し、代表取締役としてサブスク型オンラインFP講座「FPキャンプ」を開始。FPキャンプはFP業界で高い評価を受け、2025年9月のFP1級試験では48%を超える受験生が利用。金融教育の普及に注力し、社会保険労務士や宅地建物取引士など多数の資格試験に合格している。

「不動産を売ったら税金がかかるって聞いたけど、どれくらい?」「固定資産税や登録免許税ってどう違うの?」「相続や贈与のときにも税金が発生するの?」などの疑問を感じていませんか?

不動産に関わる税金は種類が多く、タイミングによっても異なるため、混乱しやすい分野です。

でも、安心してください!

実はそれぞれの税金には、目的や仕組みにしっかりとした違いがあり、全体像を把握すれば効率よく整理することができるんです。

この記事では、FP2級試験対策として、不動産に関する代表的な税金(取得・保有・譲渡・相続など)について、体系的にわかりやすく解説していきます。

不動産にかかる税金ってなんだか複雑でよくわかりません…。

そうですよね。しかし複雑に見える税金も、しっかり理解すれば怖くありません。

合格に向けて一緒に学んでいきましょう!

本記事で解説した内容は、ほんださん監修のFPキャンプ内コンテンツ「完全講義premium」を基に作成されています。

より深く、体系的に学びたい方は、以下のFPキャンプの講座をチェックしてみてください。

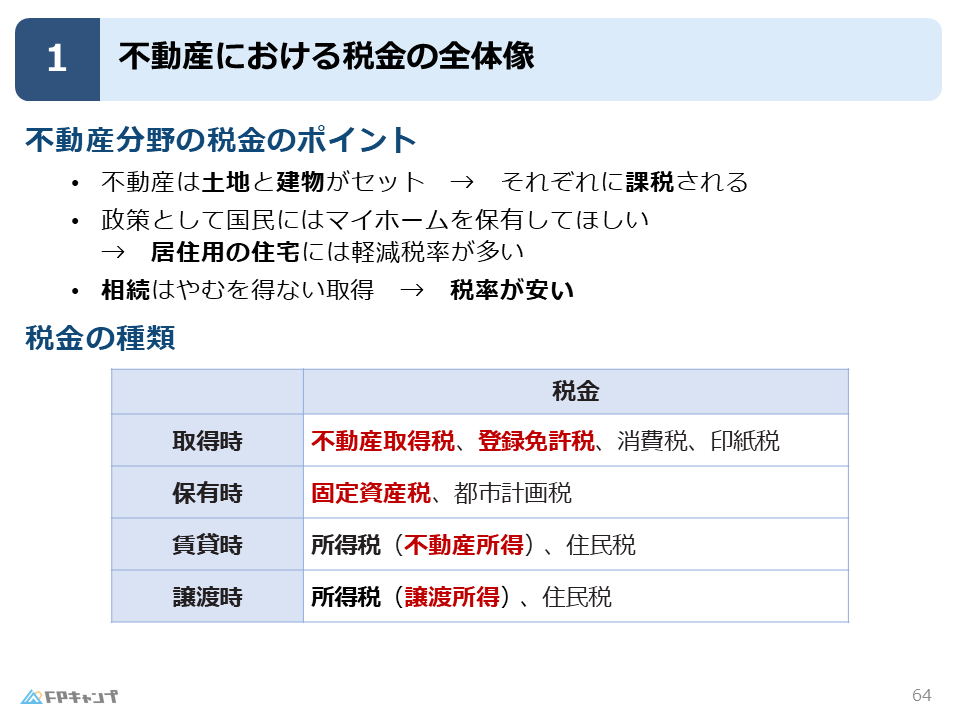

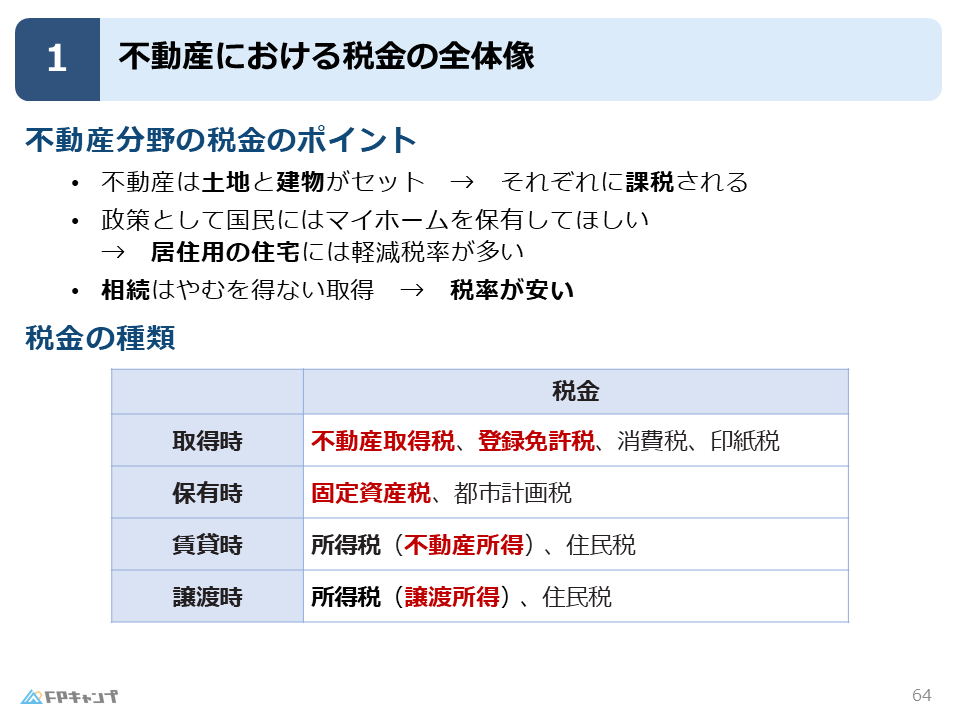

不動産における税金のポイント

不動産は土地と建物がセット

まずは、不動産の個別の税金の解説に入る前に全体像をおさえておきましょう。

不動産分野における税金において重要な前提知識が三つあります。

一つ目は、不動産では、建物と土地はセットであるという点です。

例として、ジブリ映画のハウルの動く城で考えてみましょう。

ハウルさんのお家でしたら、建物が動くので、特段土地は必要ないかもしれません。

しかし、私たちの家は動く建物ではないので、家を建てるには必ず土地を保有している必要があります。

ですので、土地と建物を両方保有している場合には、それぞれに課税されます。

なるほど、両方に課税されるということは、覚えることも多くなりそうで不安です…。

そうですよね。ですが、それぞれの暗記項目において、土地の話をしているのか、建物の話をしているのかをしっかりと意識しておくことが重要です。最初は大変かもしれませんが、この分野の理解につながりますので頑張っていきましょう!

居住用の住宅には軽減税率が多い

二点目は、居住用住宅には軽減税率が多いという点です。

前提として、政策には、「国民にはマイホームを保有してほしい」という意図があります。

なぜこのような意図があるかというと、まず、家を建てることによって建設業界に需要が生まれます。

また、家を買うためにローンを組む方がほとんどであることから、銀行などの金融機関からの貸出も増加しますので、国としては、マイホームを保有してほしいと考えます。

ですが、一般的には、家を建てるとなると多額の税金の支払い義務が生じます。

ですので、税金において国民の負担を減らすために、居住用住宅には取得時や譲渡時など、軽減税率といった優遇措置があることを覚えておいてください。

相続の税率は低い

最後は、不動産の相続による取得は税率が低いことです。

自ら購入した場合や、他人からの贈与で取得した場合と比較してみましょう。

購入や贈与による取得は、取得した本人の意思によるのに対し、相続による取得は、取得者が欲しくない状態でもやむを得ず取得する場合も考えられます。

このように、「欲しくないけれど、取得せざるを得なかった」といった相続による取得には税率が低く設定されています。

不動産に関する税金の種類

取得時

ここからは、不動産に関する税金にはどのような種類があるのか解説していきます。

それぞれの税金についてはここでは解説を省略させていただきます。

まずは、取得時にかかる税金です。

例えば、「Aさんが3,000万円の中古マンションを不動産会社から購入した場合」などで発生します。

具体的な税金としては、不動産取得税、登録免許税、消費税、印紙税が当てはまります。

保有時

次は、保有時にかかる税金です。

例えば、「Bさんが土地と建物を所有しており、そこに住んでいる場合」などで発生します。

具体的な税金としては、固定資産税、都市計画税が当てはまります。

賃貸時

続いて、賃貸時にかかる税金です。

例えば、「Cさんがアパートを貸していて、年間家賃収入がある場合」などで発生します。

具体的な税金としては、所得税(不動産所得)、住民税が当てはまります。

譲渡時

最後に、譲渡時にかかる税金です。

例えば、「Dさんが10年前に2,000万円で購入した土地を、3,000万円で売却した場合」などで発生します。

具体的な税金としては、所得税(譲渡所得)、住民税が当てはまります。

様々な種類の税金が登場してきますが、まずは、それらの税金がどのような場面で生じるのかを、勉強している間に見失わないようにしましょう。

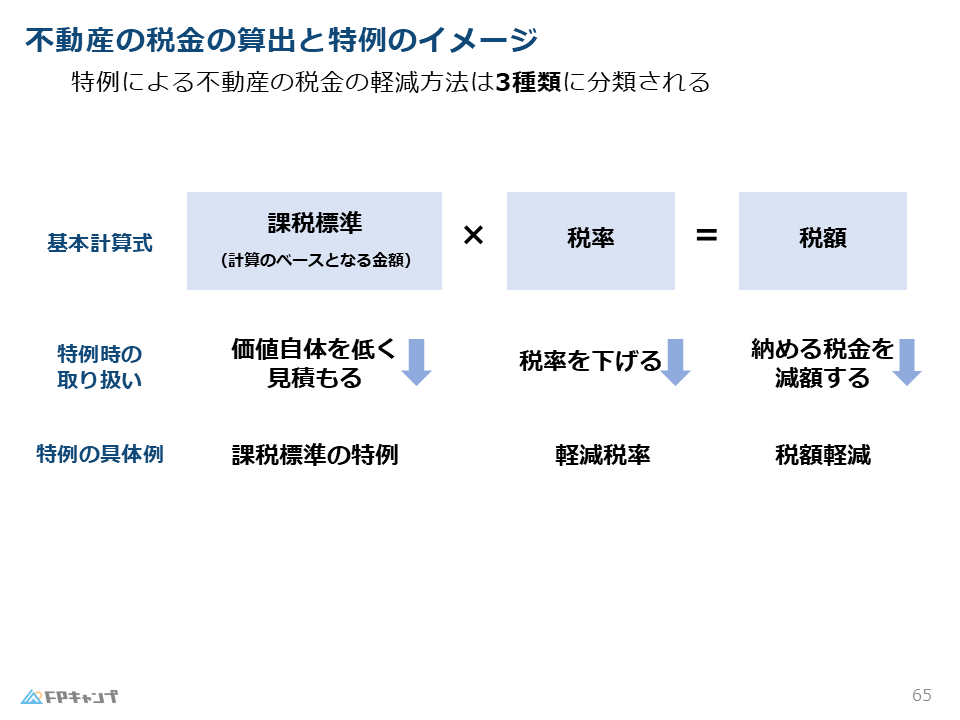

不動産の税金の算出と特例のイメージ

基本の計算式

具体的な税金や、特例の解説に入る前に、「不動産の税金が基本的にどのように計算されていくのか」と「計算に伴い特例がどのように取り扱われているのか」を確認していきます。

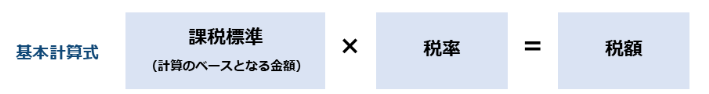

基本の計算式は下記のイラストの通りです。

課税標準というのは、家の価値を指します。

ですので、家の価値が2,000万円でしたら、2,000万円に税率をかけて、税額を出すという流れになります。

特例①:課税標準の特例

ここからはそれぞれの特例の取り扱いについてみていきます。

どのように税額を減らしたり、配慮をするのでしょうか。

それは、基本計算式のそれぞれの項目に対して軽減をするという形をとります。

ですので、軽減の特例には3パターン存在します。

一つ目は、課税標準の特例といい、不動産の価値自体を低く見積もることです。

要するに、「3,000万円の家を所有しているけれど、税金の計算上は半分の1,500万円として計算してもいいよ」といった形式の特例になります。

この特例を適用することで、課税対象の価値自体を低く見積もり、計算式上の数字が低くなるので、税額を低くすることができます。

特例②:軽減税率

二つ目は、軽減税率といって、課税標準にかける税率そのものを下げるという特例です。

つまり、「3%の税率で税金を計算するところを、特例により2%にしてもいいよ」といった具合に、税率を低くして税額を抑える仕組みです。

この特例を使うことで、課税標準がそのままでも、かける税率が低くなるので、結果として支払う税金が少なくなります。

特例③:税額軽減

三つ目は、税額軽減といって、最終的に算出された税額から一定額を差し引くという特例です。

ここまでの流れで、①課税標準を低くする ②税率を下げる という二段階の軽減がありましたが、税額控除は、それらを踏まえて算出された税額そのものを直接減額するものです。

つまり、「いろいろ計算して税額が30万円になったけど、特例の控除額として10万円差し引いて、実際に支払うのは20万円でいいですよ」といったイメージです。

まとめ

本記事では、「不動産における税金の全体像」について学んできました。

それぞれ具体的な税金や特例の中身を知る前に全体像を把握しておくことで、今後より詳細な知識を覚えていく際にスムーズに学習が進みます。

特に、今自分が勉強しているものは税額の計算上どの位置にあるのかなど、しっかりと整理していきましょう。

不動産における税金の全体像について、よく理解することができました!

理解を深めていただけたようでよかったです。

今回学んだことをしっかりと整理し、今後の詳しい税金の勉強に入ったときの一助としてください。応援しています!

本記事で解説した内容は、ほんださん監修のFPキャンプ内コンテンツ「完全講義premium」を基に作成されています。

より深く、体系的に学びたい方は、以下のFPキャンプの講座をチェックしてみてください。