24歳で独学により1級ファイナンシャル・プランニング技能士を取得。2021年に「ほんださん / 東大式FPチャンネル」を開設し、33万人以上の登録者を獲得。

2023年に株式会社スクエアワークスを設立し、代表取締役としてサブスク型オンラインFP講座「FPキャンプ」を開始。FPキャンプはFP業界で高い評価を受け、2025年9月のFP1級試験では48%を超える受験生が利用。金融教育の普及に注力し、社会保険労務士や宅地建物取引士など多数の資格試験に合格している。

「マイホームを買ったら、不動産取得税っていくらかかるの?」「軽減措置があるって聞いたけど、自分も対象になるのかな…」と、不動産取得税について不安や疑問を持っている方も多いのではないでしょうか。

でも大丈夫です! この税金のポイントを押さえれば、複雑そうに見えていた仕組みもすっきりと理解できるようになります。

この記事では、FP2級試験に頻出の「不動産取得税」について、基本の仕組みから試験で問われやすい特例の内容まで、具体例を交えながらわかりやすく解説していきます。

そもそもどんな時に不動産取得税が発生するのかわかりません…。

そうですよね、名前はよく聞くけど具体的な内容や軽減措置の条件など正しく理解できている人は少ないかもしれません。

ですが、この記事では不動産取得税の基礎から丁寧に解説していますので大丈夫です!

一緒にしっかり学んで、合格に一歩近づきましょう!

本記事で解説した内容は、ほんださん監修のFPキャンプ内コンテンツ「完全講義premium」を基に作成されています。

より深く、体系的に学びたい方は、以下のFPキャンプの講座をチェックしてみてください。

不動産取得税とは

不動産取得税の概要

不動産取得税とは、文字通り不動産を購入したときにかかる税金であり、支払うのは一度きりです。

また、不動産取得税の課税者は都道府県です。

概要については、全体像を解説している記事がありますので、そちらも併せて読んでいただきますとより理解が深まると思います。

不動産取得税を納めるべき人

まずは、不動産取得税の納税義務者を確認しましょう。

納税義務者は、当然不動産を取得した人となります。

ここでのポイントは、不動産取得税の支払いに登記の有無は関係ないという点です。

つまり、不動産取得税を払いたくないからといって、「土地の移転登記を行わない」や「建物の表題登記をしない」といったことは通用しないということです。

また、取得に対し、対価の支払いがあるかどうかは関係ないという点もポイントです。

要するに、贈与での取得であったり、交換による取得のように、お金をだして購入した場合でなくても、納税対象者になるということです。

不動産の取得に際して、取得の方法は問いません。

課税の対象とならない取得

前項で不動産の取得の方法は問わないと説明しましたが、一方で課税の対象とはならない取得があります。

基本的には、不動産の購入、贈与、交換や建物の新築・増改築など取得をすれば課税対象です。

反対に非課税となる取得で代表的なものは相続による取得や遺贈が当てはまります。

相続による取得は、取得した本人の意思に基づく取得ではないからです。

・購入、贈与、交換による取得⇒課税

・相続による取得⇒非課税

また、相続ではすでに「相続税」が課されており、不動産取得税を課すことによる二重課税を防ぐためにも、相続による取得は非課税となっています。

税額の計算方法

続いて、税額の計算方法を見ていきましょう。

計算式は以下の通りです。

課税標準では固定資産税評価額を使用します。

ここでポイントですが、課税標準が購入価格ではないという点です。

試験では、こちらのポイントをひっかけて出題されることもありますので、注意して学習を進めていきましょう。

なぜ、購入価格ではなく、固定資産税評価額なのでしょうか。

それは、取得方法によって税額が大きくことなってしまうからです。

特に、贈与による取得が該当します。

ですので、都道府県が定めている客観的な数値を用いると決められています。

続いて、税率についてですが、原則は4%となっています。

しかし、土地・住宅に対しては3%と軽減税率が適用されています。(2027年3月31日までの取得)

国としては、国民にはマイホームを建ててほしいという意図があることからこうした軽減税率が適用されています。

そうだったんですね。逆に、土地・住宅以外の不動産取得で原則の税率が適用される場面はあるのですか?

いい質問ですね!

原則の税率が適用されるのは、取得した不動産が工場や店舗用である場合などが該当します。

不動産取得税の特例

住宅の課税標準の特例

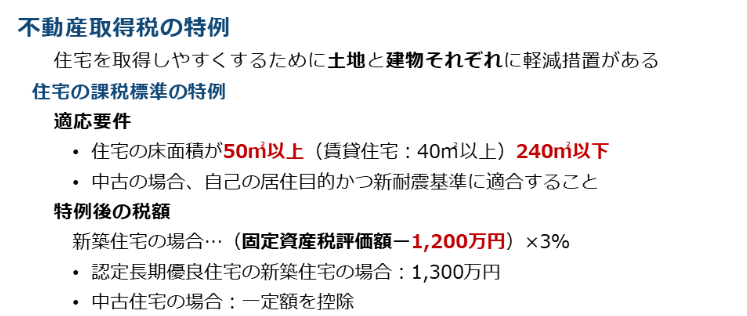

ここからは学科試験でも頻出の範囲である不動産取得税の特例についてみていきましょう。

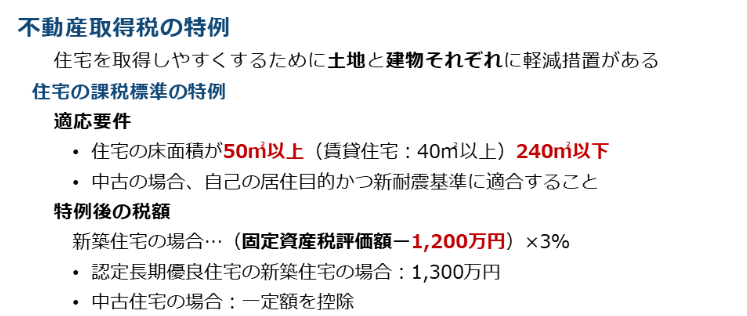

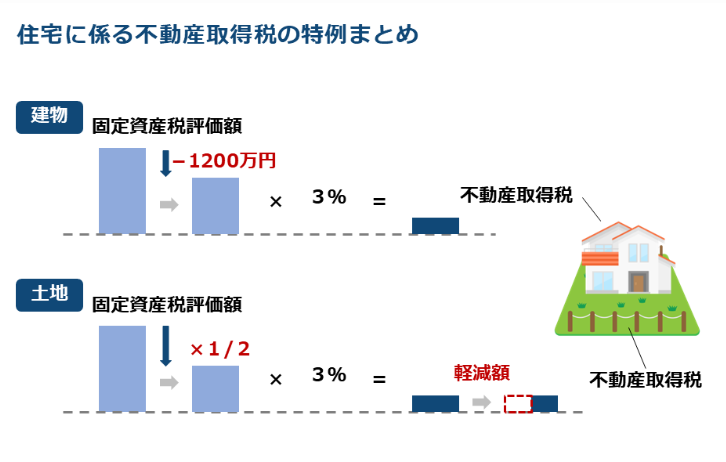

前項でも述べましたが、政策において国民にはマイホームを建ててほしいという意図があることから、不動産取得税の特例として、土地と建物ぞれぞれに軽減措置があります。

まずは、住宅の課税標準の特例についてです。

適用の要件として、住宅の床面積が50㎡以上240㎡以下である必要があります。

この要件を満たし、特例を適用した後の税額は、固定資産税評価額から1,200万円を差し引いた額に税率を乗じることとなります。

例えば、固定資産税評価額が2,000万円の新築住宅を取得した場合、この住宅の床面積が70㎡であるとすると、要件を満たすため特例の適用が可能です。

この場合、課税標準は「2,000万円 - 1,200万円 = 800万円」となり、これに不動産取得税の税率3%を乗じることで、税額は「800万円 × 3% = 24万円」となります。

仮にこの特例が適用されない場合には、「2,000万円 × 3% = 60万円」となり、36万円の差が生じます。

このように、住宅取得にかかる税負担を軽減する制度として、非常に大きな効果を持つことがわかります。

認定長期優良住宅の新築住宅の場合の控除額は、1,300万円(2026年3月31日まで)という特例もありますが、少し細かい内容ですので、まずは、原則を覚えていきましょう。

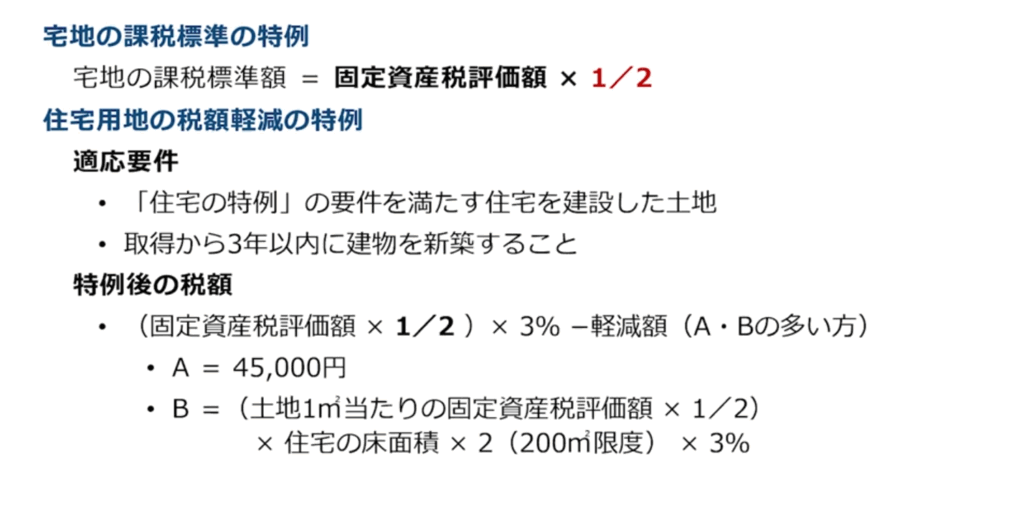

宅地の課税標準の特例

続いて、宅地の課税標準の特例についてです。

前項では建物に関する特例を扱いましたが、ここでは、土地に対する軽減特例を解説していきます。

住宅用地の軽減税率の特例では、計算式上、固定資産税評価額に1/2を乗じた額を宅地の課税標準額としていいと定まっています。

例えば、新しく土地を購入し、その土地に住宅を新築したとします。

その土地の固定資産税評価額が1,500万円だった場合、課税標準は「1,500万円×1/2=750万円」となります。

もし軽減措置がなければ、課税標準は1,500万円のままですので、実に半額の負担で済むことになります。

このように、住宅用地に対する不動産取得税の軽減も、マイホーム取得を後押しする大きな支援策となっています。

力試し:実際に過去問を解いてみよう

この記事で学んだ内容を踏まえて以下の問題に挑戦してみましょう!

問題

(2023年1月試験問48 2024年9月試験問47) (学科 FP協会)

(ア)不動産取得税は、相続により不動産を取得した場合は課されるが、贈与により不動産を取得した場合は課されない。

(イ)不動産取得税の課税標準は、不動産を取得したときにおける不動産の価格とされており、売買によって不動産を取得した場合は、原則として、その取引価格とされる。

(ウ)一定の要件を満たす戸建て住宅(認定長期優良住宅を除く)を新築した場合、不動産取得税の課税標準の算定に当たっては、一戸につき最高1,200万円を価格から控除することができる。

解答

(ア) × 不適切。

(イ) × 不適切。

(ウ) 〇 適切。

認定長期優良住宅の新築住宅の場合の控除額は1,300万円でしたね。

まとめ

本記事では、不動産取得税について学んできました。

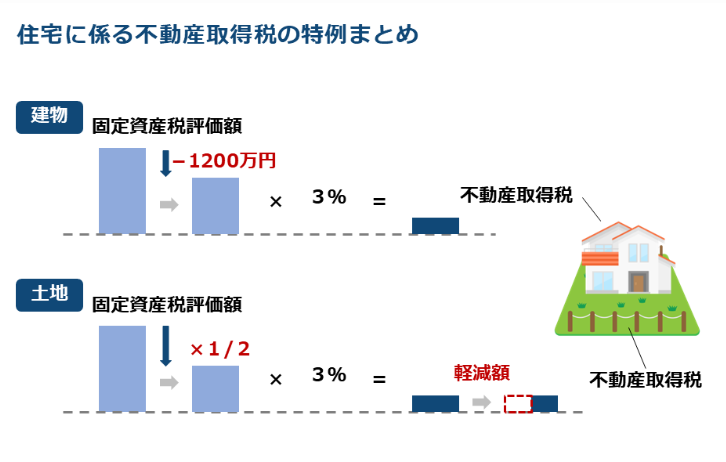

今回学んだ中でも特に混乱する受験生の多い、住宅に係る不動産取得税の特例を図で表してまとめたものを上記に添付しましたので、知識の整理にご活用ください。

過去の試験では、本記事の内容が繰り返し出題されていますので、確実に得点にするために学んだことをきちんと整理しておきましょう。

不動産取得税について、よく理解することができました。

理解を深めていただけたようでよかったです!

これからは繰り返し過去問や問題演習を積み、知識の定着を図りましょう。応援しています!

本記事で解説した内容は、ほんださん監修のFPキャンプ内コンテンツ「完全講義premium」を基に作成されています。

より深く、体系的に学びたい方は、以下のFPキャンプの講座をチェックしてみてください。