24歳で独学により1級ファイナンシャル・プランニング技能士を取得。2021年に「ほんださん / 東大式FPチャンネル」を開設し、32万人以上の登録者を獲得。

2023年に株式会社スクエアワークスを設立し、代表取締役としてサブスク型オンラインFP講座「FPキャンプ」を開始。FPキャンプはFP業界で高い評価を受け、2025年9月のFP1級試験では48%を超える受験生が利用。金融教育の普及に注力し、社会保険労務士や宅地建物取引士など多数の資格試験に合格している。

FP2級の試験勉強を進める中で、住宅ローンの仕組みや計算問題に苦手意識を持っていませんか。

特に「借り換え」に関する分野は、メリットだけでなく諸費用や手続きのルール、そして計算手順まで幅広く問われる重要な論点です。

この記事では、住宅ローンの借り換えの仕組みと注意点を整理し、試験で頻出の計算問題を解くための手順を解説します。

まず借り換えの基本を押さえ、次に注意すべきコストを確認し、最後に3つのステップで計算問題を攻略していきましょう。

住宅ローンの計算問題って、数字がたくさん出てきて難しそうです……。係数表とか使いこなせるでしょうか?

大丈夫ですよ! 係数の名前を丸暗記しなくても、仕組みさえ分かれば解けるようになります。一緒にステップを見ていきましょう。

住宅ローンの借り換えとメリット

今の家でローンを組み換える仕組み

住宅ローンの借り換えとは、現在返済中のローンから別の金融機関のローンへ移すことを指します。

同じ家に住み続けながら、より条件の良いローンに組み換える手続きです。

FP2級の実技試験などでも、この借り換えを提案する場面や計算問題がよく出題されます。

金利低下時に利息はどれだけ減る?

借り換えを行う最大のメリットは、金利差による総返済額の減少です。

市場の金利が低下している時期に借り換えることで、現在よりも安い金利でローンを組み直せます。

これにより、将来支払う予定だった利息を減らし、トータルの支出を抑えることが可能になります。

ただし、単に金利が下がれば良いわけではなく、借り換えに伴うコストも考慮しなければなりません。

金利が下がれば絶対にお得になるわけではないんですね。どんな点に気をつければいいですか?

はい、実は手数料などの諸費用が意外とかかるんです。メリットが費用を上回るかどうかの確認が重要ですね。

借り換え時の「落とし穴」と諸費用

抵当権設定などのコストは見落とすな

借り換えを検討する際は、金利だけでなく手続きにかかる費用を計算に入れる必要があります。

まず、元のローンの抵当権を抹消し、新しい金融機関で再度設定するための登録免許税や手数料が発生します。

これらの費用は意外と高額になることがあるため、金利が下がってお得になる分と、新たにかかる費用を比較検討しなければなりません。

民間から公的融資へ変更できる?

ローンの種類に関するルールとして、借り換えができる組み合わせとできない組み合わせがあります。

特に重要なのが、民間融資から公的融資への借り換えはできないという点です。

民間融資を利用している場合、借り換え先も民間融資でなければならないことを押さえておきましょう。

団体信用生命保険の再加入ルール

借り換えを行うと、これまで加入していた団体信用生命保険(団信)もリセットされます。

そのため、新しいローンで団信に再加入する必要があります。

健康状態によっては再加入が難しいケースもあるため、この点も借り換え時の重要なチェックポイントといえます。

民間から公的なローンには移れないんですね! 逆はどうなんでしょうか?

公的から民間へは可能です。試験では「民間から公的は不可」というひっかけがよく出るので注意しましょう。

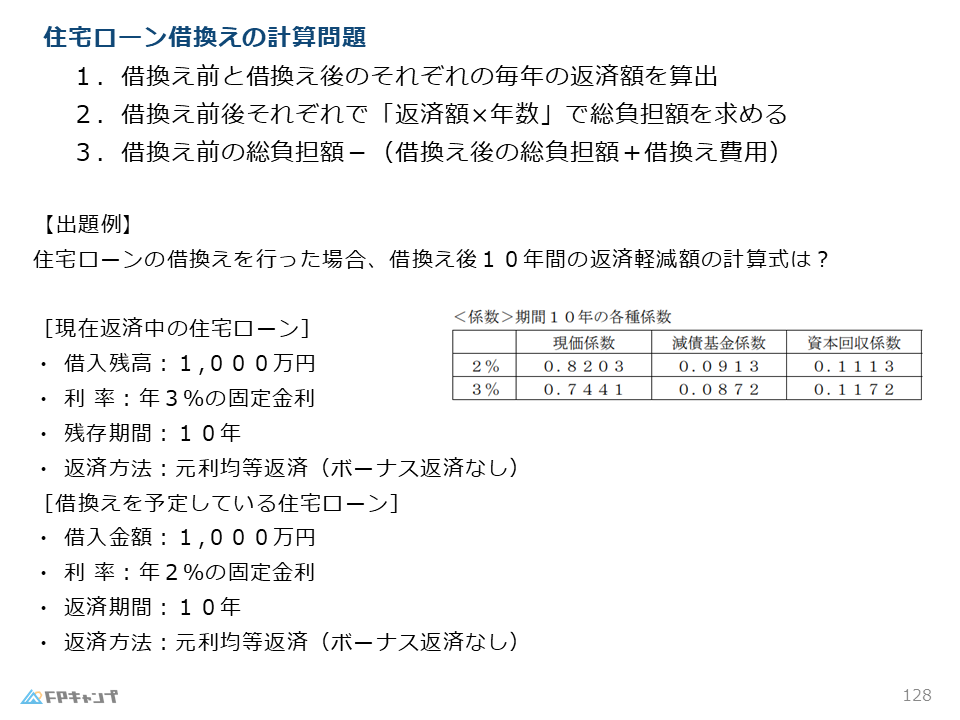

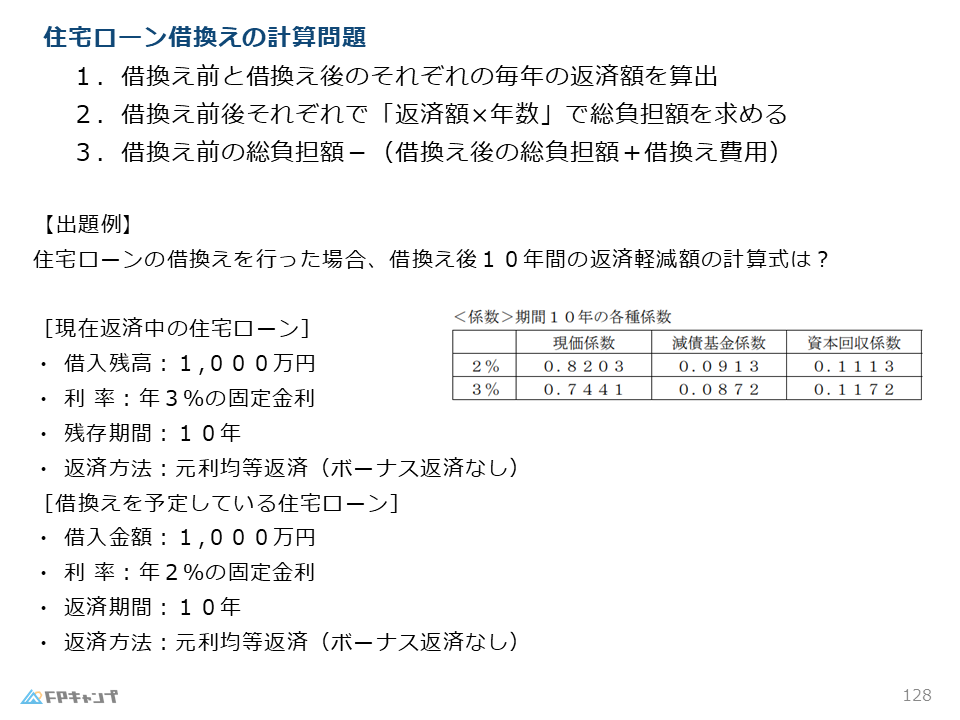

FP2級頻出!計算問題の攻略手順

確実に正解するための3ステップ

ここからは、試験でよく出る「借り換え効果の計算問題」の解き方を見ていきます。

計算問題が出たら、以下の3つのステップで順に対処すれば迷わずに解くことができます。

- 借り換え前と後の「毎年の返済額」を計算する

- それぞれの「総返済額」を算出する

- 差額から借り換え費用を引いて「お得額」を出す

複雑な式より係数表を活用する

この計算では、複雑な数式を覚える必要はありません。

問題文には通常、計算に必要な係数表が与えられるため、そこから正しい数字を選んで計算します。

例として、残存期間10年のローンを借り換えた場合、どれくらい負担が軽減されるかを考えてみましょう。

3ステップなら覚えられそうです。でも、係数表には似たような数字がたくさんあって選び間違えそうです……。

そこがポイントですね。次は係数表から「正しい数字」を一発で見抜くコツをお伝えします。

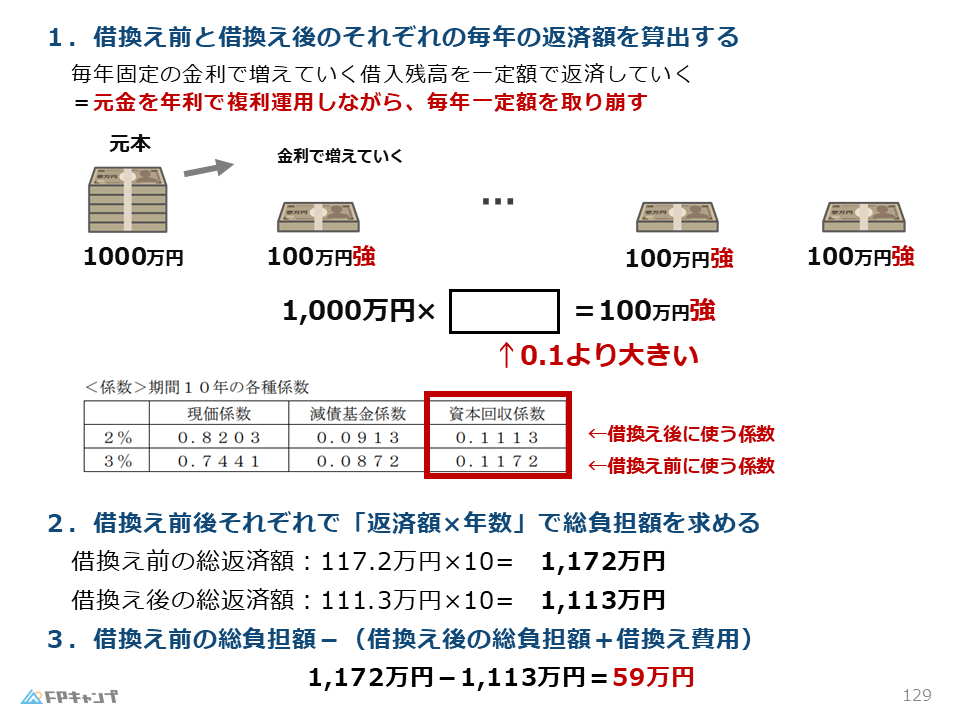

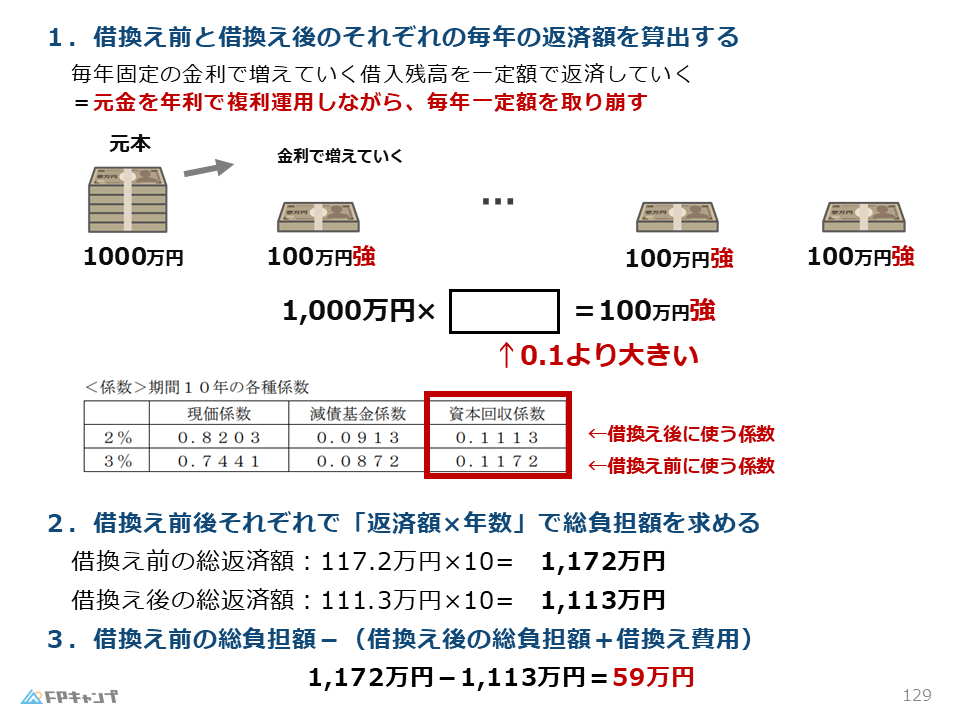

ステップ1:係数表で返済額を算出

元本返済に利息を上乗せする考え方

まず、借り換え前と後のそれぞれの金利で、毎年の返済額を求めます。

住宅ローンは、毎年一定額で返済していく仕組みですが、ここには元本だけでなく利息が含まれます。

例えば1000万円を10年で返す場合、利息がゼロなら毎年100万円(1000万円×0.1)返せば済みます。

しかし実際は利息がかかるため、0.1よりも大きい数字を掛けて返済額を算出する必要があります。

係数表から正しい数値を選ぶコツ

試験で係数表が出されたとき、細かい係数名を覚えていなくても解くことができます。

10年返済であれば、単純に割った「0.1」よりも少し大きい数字(例:0.11台など)を探せば、それが正解の係数です。

借り換え前が金利3%、借り換え後が金利2%だとしたら、表の中からそれぞれの金利に対応する0.11台の数字をピックアップします。

なるほど! 「年数で割った数より少し大きいもの」を選べばいいんですね。これなら迷わなそうです。

その通りです。利息分が乗っていることをイメージできれば、自然と正しい係数を選べますよ。

ステップ2:総返済額の比較計算

借り換え前後の年額を算出する

係数を選んだら、実際に毎年の返済額を計算します。

例えば借入残高が1000万円の場合の計算例を見てみましょう。

- 借り換え前(金利3%):係数が0.1172なら、1000万円 × 0.1172 = 117万2000円

- 借り換え後(金利2%):係数が0.1113なら、1000万円 × 0.1113 = 111万3000円

残存期間を掛けて総額を出す

次に、算出した毎年の返済額に、残りの返済期間(この例では10年)を掛けます。

これにより、今後支払う予定の総額が分かります。

- 借り換え前:117.2万円 × 10年 = 1172万円

- 借り換え後:111.3万円 × 10年 = 1113万円

毎年数万円の差でも、10年分となると結構な金額になりますね。これで計算は終わりですか?

あと少しです! ここで出した総額の差がメリットですが、ここから手数料などを考える必要があります。

ステップ3:軽減効果の最終判定

借り換え前後で差額はいくら?

最後に、借り換え前と後の総返済額の差を求めます。

先ほどの例であれば、1172万円から1113万円を引くと、差額は59万円となります。

これが、借り換えによって浮くことになる金額、つまり軽減効果です。

軽減額が諸費用を上回るか確認

計算問題としては「軽減額はいくらか」と問われたら59万円が答えになります。

ただし、もし問題文に「借り換え費用」が提示されている場合は、この59万円から費用を差し引いて、最終的にプラスになるかを確認します。

軽減額よりも費用のほうが大きければ、借り換えはやめた方がいいという判断になることも理解しておきましょう。

なるほど、最後に費用を引くのを忘れないようにします。手順通りにやれば解けそうです!

その調子です。この3ステップをマスターすれば、借り換えの計算問題は怖くありませんよ。

まとめ

この記事では、住宅ローンの借り換えの仕組みと計算問題の解き方について解説しました。

重要なポイントを振り返ります。

- 借り換えには抵当権設定費用や団信の再加入が必要になる。

- 民間融資から公的融資への借り換えはできない。

- 計算問題は「毎年の返済額」→「総額」→「差額」の3ステップで解く。

- 係数表は「年数で割った数値(元本)+利息」を意識して選ぶ。

住宅ローンの借り換えは、FP2級の実技試験でも頻出のテーマです。

まずは係数表を使った返済額の算出に慣れ、スムーズに軽減額を導き出せるよう復習しておきましょう。