24歳で独学により1級ファイナンシャル・プランニング技能士を取得。2021年に「ほんださん / 東大式FPチャンネル」を開設し、33万人以上の登録者を獲得。

2023年に株式会社スクエアワークスを設立し、代表取締役としてサブスク型オンラインFP講座「FPキャンプ」を開始。FPキャンプはFP業界で高い評価を受け、2025年9月のFP1級試験では48%を超える受験生が利用。金融教育の普及に注力し、社会保険労務士や宅地建物取引士など多数の資格試験に合格している。

「医療費控除や社会保険料控除って、それぞれどこまでが対象なの?」「雑損控除や寄附金控除は仕組みが難しくて覚えられない…」と感じている方も多いのではないでしょうか。

所得控除は、課税の対象となる“所得”から一定の金額を差し引くことで、納税者の負担を調整するための制度です。

特に医療費・社会保険料・生命保険料・地震保険料・寄附金・雑損失といった各種控除は、日常生活の支出やリスクに密接にかかわるため、理解しておくことで税負担を大きく抑えることも可能になります。

しかし、それぞれの控除ごとに適用条件・対象範囲・計算式が異なるため、「なんとなく知っているけど試験になると曖昧…」となりやすい分野でもあります。

この記事では、人的控除と扶養控除を除いた主要な所得控除について、その仕組みや計算のポイント、試験で問われやすい注意点をわかりやすく整理していきます。

ここを押さえておくことで、各控除の“目的”と“使いどころ”が理解でき、税務の全体像がよりクリアになりますよ!

所得控除って種類が多すぎて…どこから理解すればいいのか、全体像をつかむだけでも不安になります…。

大丈夫です!この記事では、それぞれの控除について、試験に出るポイントを踏まえて丁寧に解説していきます。一緒に合格を目指して頑張りましょう!

本記事で解説した内容は、ほんださん監修のFPキャンプ内コンテンツ「完全講義premium」を基に作成されています。

より深く、体系的に学びたい方は、以下のFPキャンプの講座をチェックしてみてください。

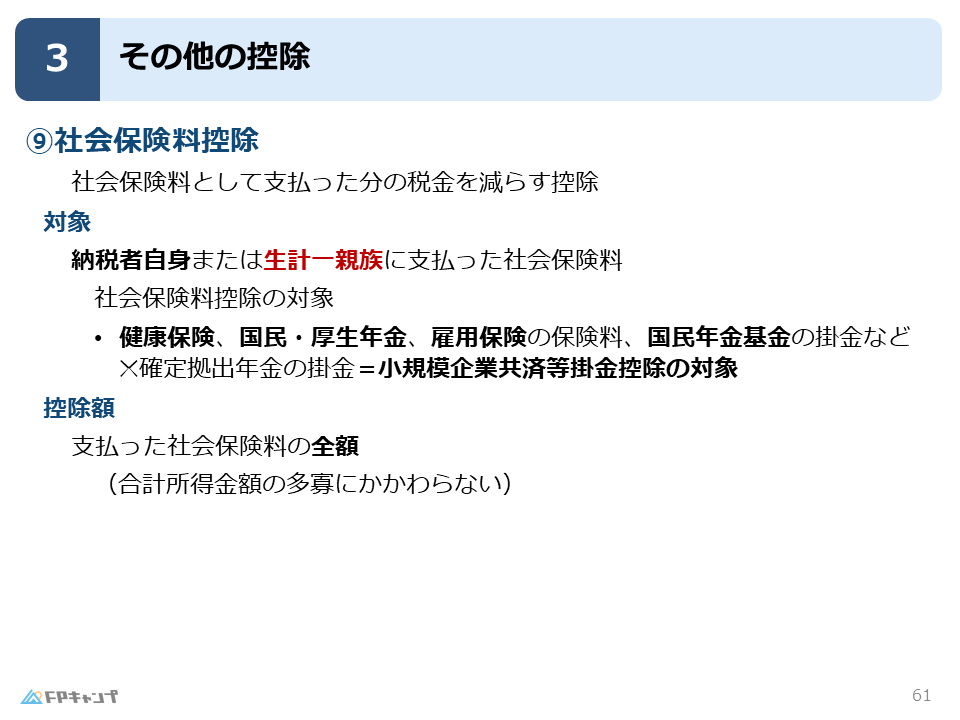

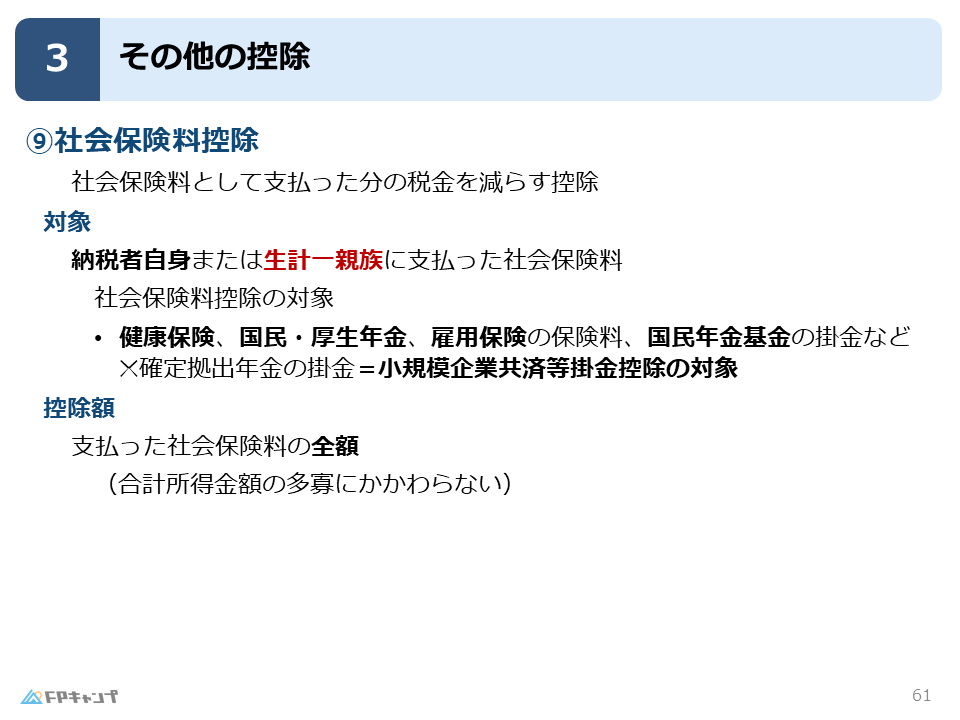

社会保険料控除

本記事では、お金を支払ったことによって適用される控除について解説していきます。

試験に出る部分と出ない部分がかなりはっきり分かれていますので、要点をしっかりおさえておきまましょう。

この記事で学ぶことは、他の分野に関わることがたくさんでてきますので、わからないことがあれば、他の分野で学んだことを復習しながら学習していってくださいね。

どんな時に使える控除?

社会保険料控除では、社会保険料として支払った金額を、そのまま所得から差し引くことができます。

「社会保険料を払って手元のお金が減っているのに、そこにさらに税金をかけるのはおかしい」という考え方が背景にあります。

対象となる支払

次に、どのような支払いが社会保険料控除の対象となるのかみていきましょう。

控除の対象において、最も大事なポイントは、本人だけでなく、生計を一にする配偶者や親族の分も控除できる という点です。

例えば、妻は夫に生計を維持されており、夫が妻の国民年金保険料もまとめて払っている場合、妻の分の国民年金保険料も夫の社会保険料控除に含めてOKということです。

社会保険料控除の対象となる支払いは主に以下のものになりますので覚えておきましょう。

一方で、控除の対象とならないもので注意するべきものは、確定拠出年金です。

こちらは社会保険料控除ではなく、小規模企業共済等掛金控除の対象になります。

小規模企業共済等掛金控除については、次の章で詳しく解説します。

控除額

最後に、社会保険料控除の控除額についてです。

社会保険料控除では、支払った金額の全額が控除の対象となります。

つまり、社会保険料で100万円支払った場合、100万円を所得からなかったことにしていいということになります。

社会保険料控除は細かい計算もないのですね。

そうですね。また、社会保険料控除額は、本人の合計所得金額に影響されないという点も重要です。

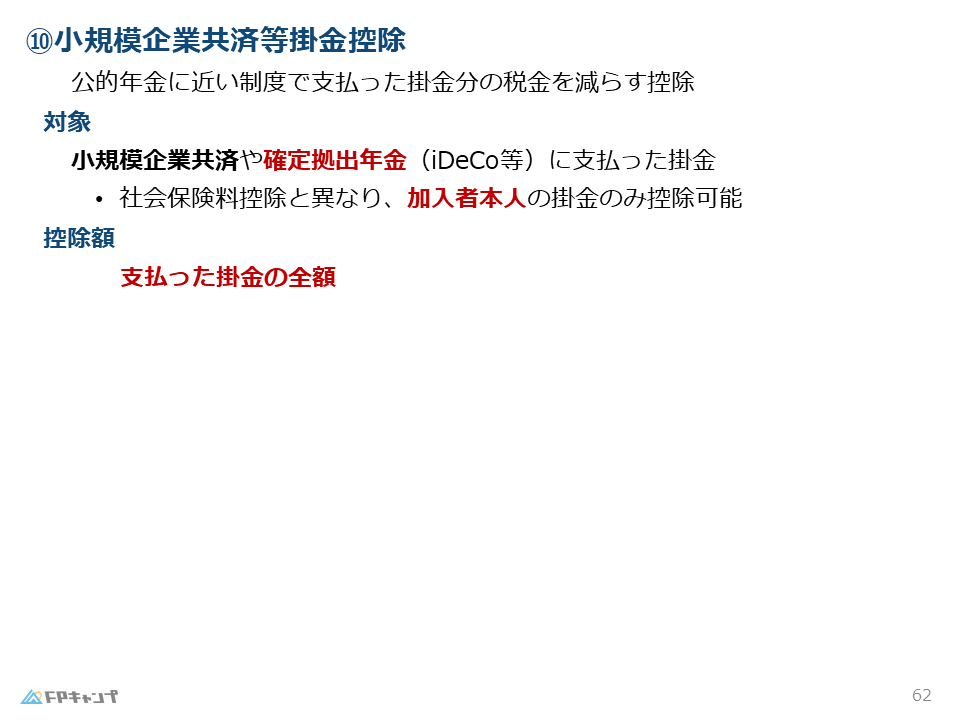

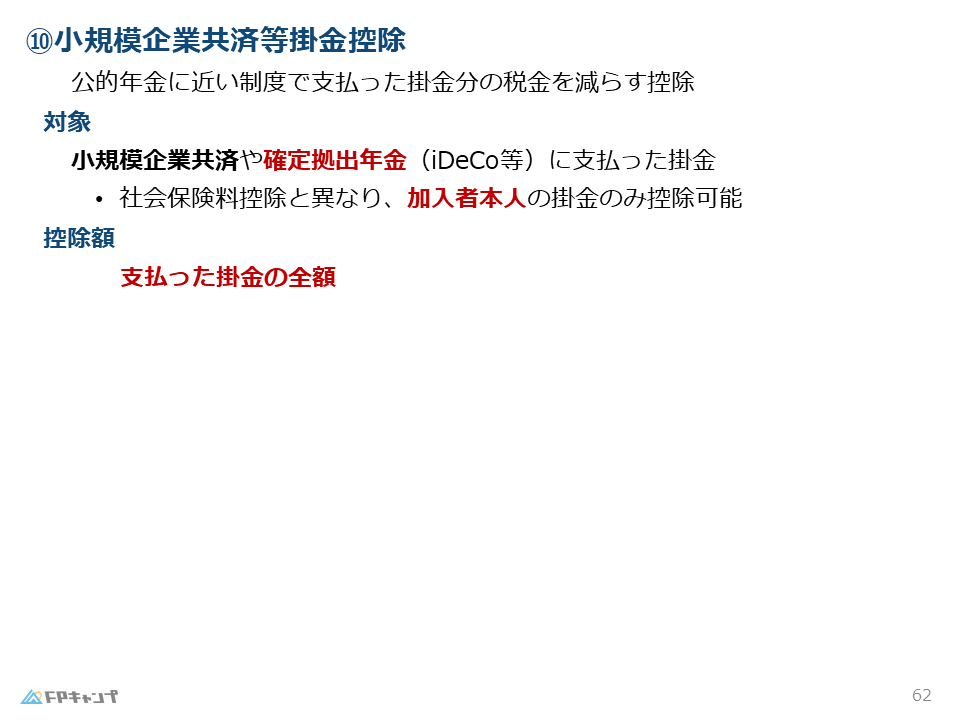

小規模企業共済等掛金控除

小規模企業共済等掛金控除とは

続いて、小規模企業共済等掛金控除について解説していきます。

小規模企業共済等掛金控除とは、ライフプランニングと資金計画分野で学んだ、小規模企業共済や確定拠出年金などの掛金を支払ったときに所得から控除できる仕組みのことです。

小規模企業共済等掛金控除も、社会保険料控除と同様に、支払った掛金の全額が控除の対象となります。

社会保険料控除との重要な違い

ここで、社会保険料控除との重要な違いをおさえておきましょう。

それは、加入者本人の掛金しか控除できないという点です。

社会保険料控除では、本人だけでなく、生計を一にする配偶者や親族の分も控除できましたが、小規模企業共済等掛金控除の場合、控除できるのは本人の分だけとなります。

上記の論点は、試験でも頻出ですので、しっかり覚えておきましょう。

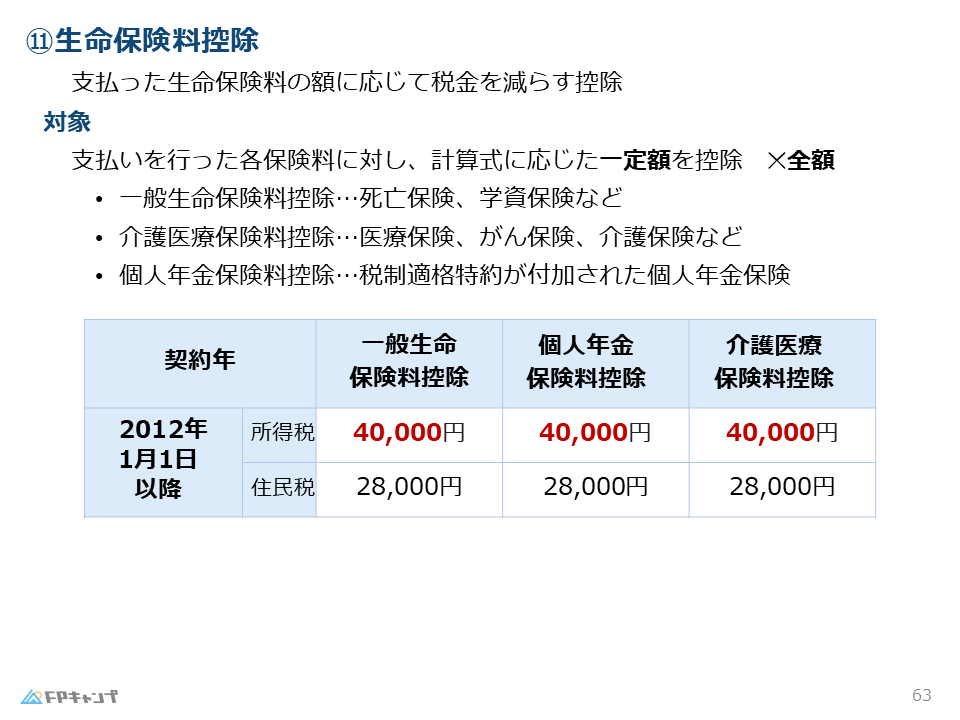

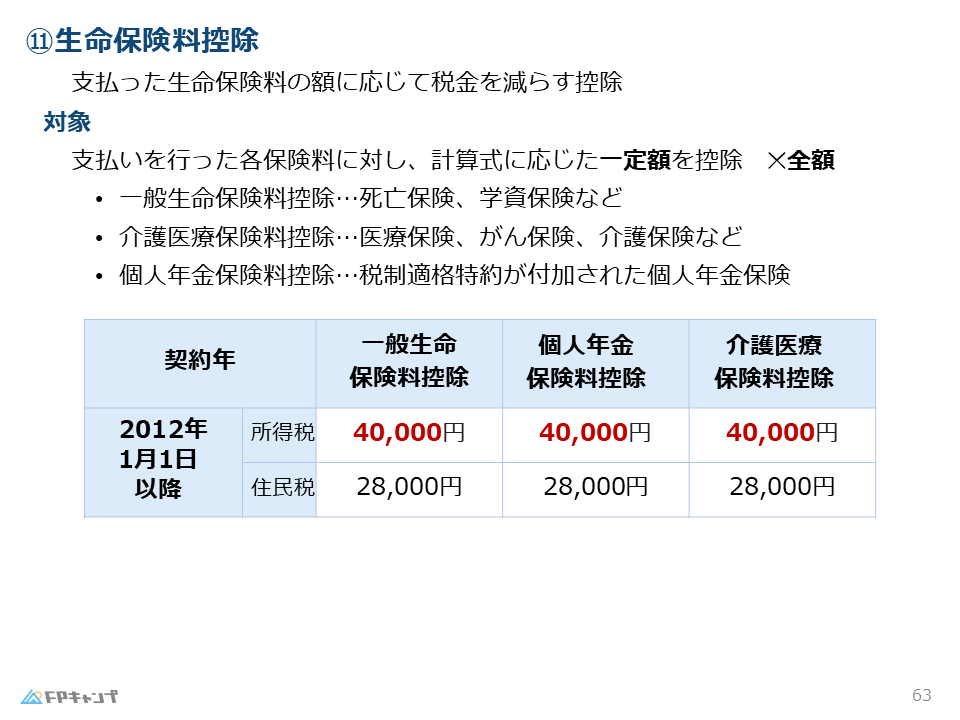

生命保険料控除

生命保険料控除の概要と覚えるポイント

次に、生命保険料控除について解説します。

生命保険料控除とは、生命保険料を支払った場合に適用される控除です。

ただ、生命保険料控除は、リスク管理分野での出題が主ですので、本記事では詳しい説明は割愛させていただきます。

ここでおさえておくべき点は、控除額は全額ではないということです。

社会保険料控除とは異なり、生命保険料控除の控除額は、支払いを行った各保険料に対し、計算式に応じた一定額を控除することとなっています。

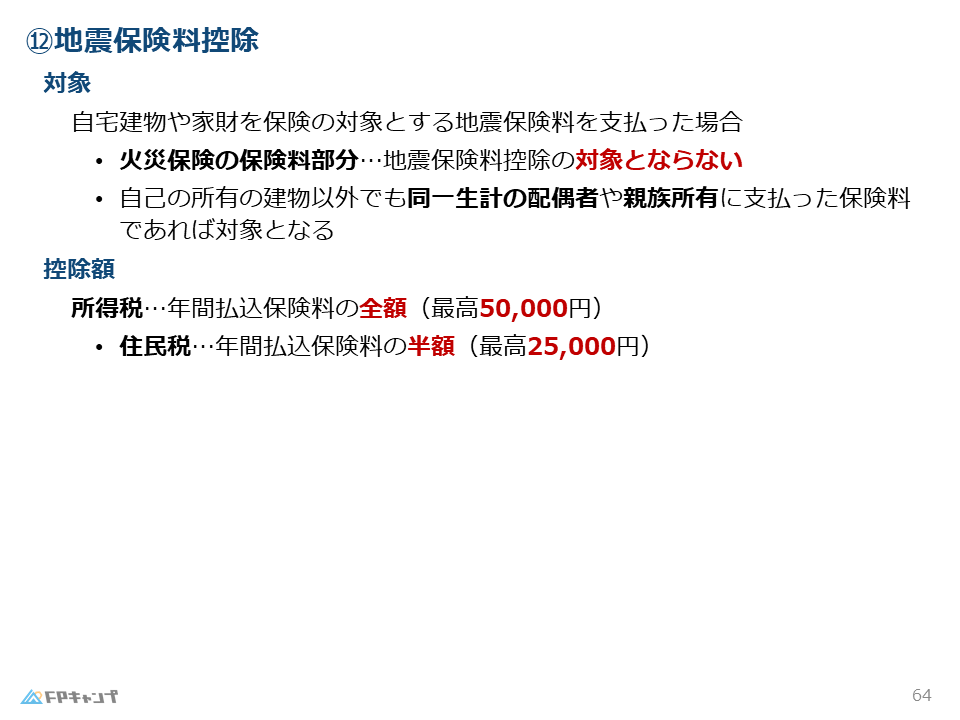

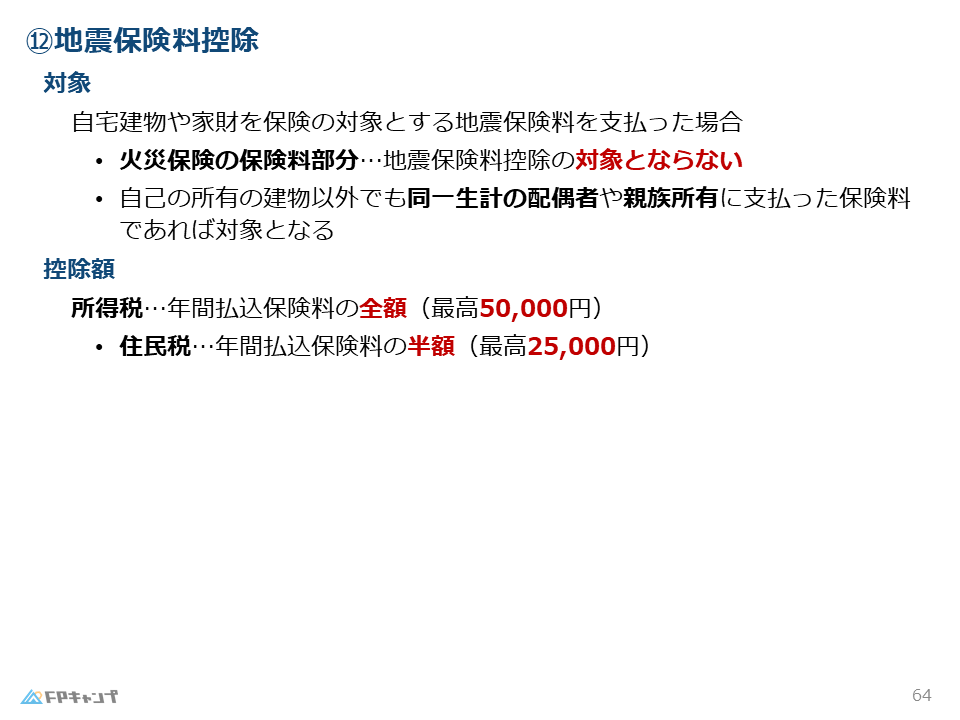

地震保険料控除

地震保険料控除の概要と背景

続いて、地震保険料控除について解説していきます。

地震保険料控除とは、自宅の建物や家財に対して地震保険を契約し、保険料を支払った場合に受けられる控除です。

地震保険料は、火災保険と比較しても割高に感じられることが多く、家計にとっては決して軽い負担ではありません。

建物や家財が広範囲で一斉に損壊する可能性が高く、保険会社が抱えるリスクも非常に大きいことから、どうしても保険料は高く設定されます。

しかし、日本は世界でも有数の地震大国であり、国としては「多くの国民が地震保険に加入している状態」を整えておくことが、防災政策の上でも重要になります。

そこで国は、地震保険加入を後押しするための仕組みとして、税制上の優遇措置を用意しています。

つまり、「高い保険料をそのまま家計に押しつけて終わり」ではなく、「加入してくれた分は税金面で支援するので、安心の備えを持ってください」という国からのメッセージでもあるといえます。

なるほど、地震保険料控除には、国の意図も含まれているのですね。

そうですね。それぞれの制度がなぜあるのか、どのような目的で制定されているのかといった、制度の背景から学ぶことで、日ごろの学習の理解が深まりますよ!

対象となる支払と控除額

地震保険料控除の対象において、注意するべき点は、火災保険の保険料部分は対象外であることです。

地震保険は火災保険とセットで加入しますが、あくまで、地震保険料部分のみが地震保険料控除の対象となります。

また、自分の所有建物でなくても、同一生計親族の所有物件に住んでいて、保険料を自分が払っていれば控除できることもおさえておきましょう。

そして、地震保険料控除の控除額は、所得税では、年間払込保険料の全額(最高:5万円)、住民税では、年間払込保険料の半額(最高:2万5千円)となります。

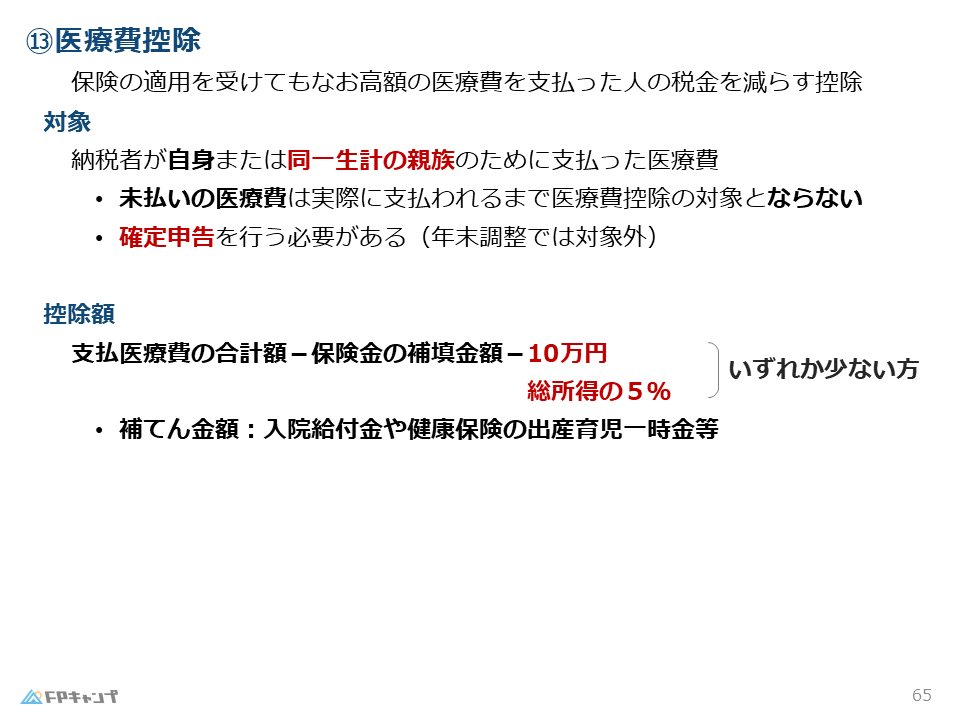

医療費控除

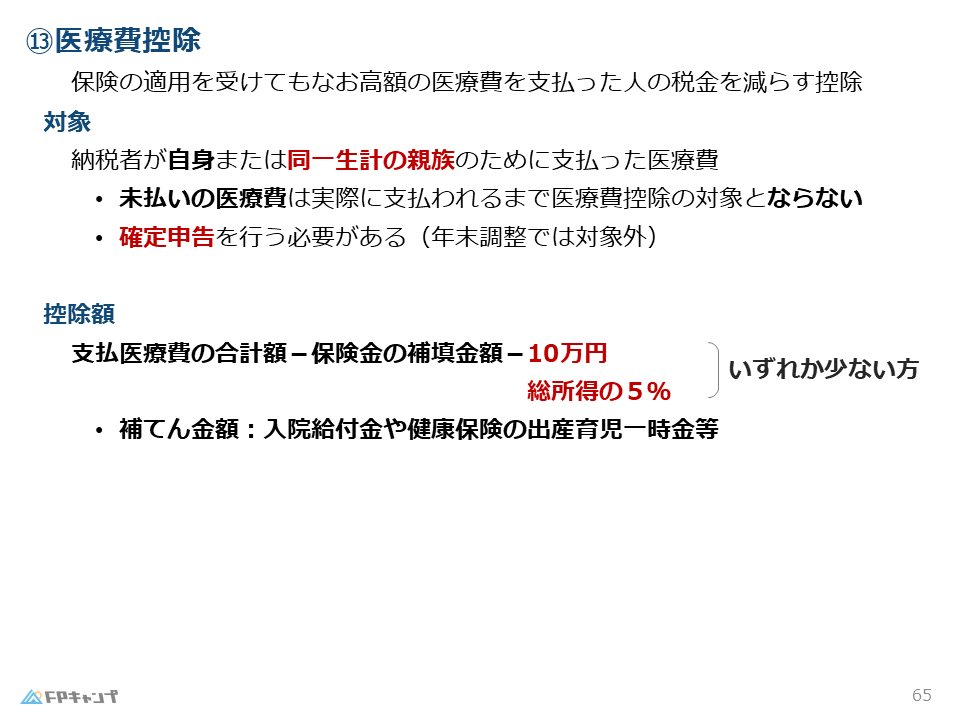

医療費控除とは

次に、タックスプランニング分野で頻出分野である医療費控除について解説していきます。

医療費控除とは、病気やケガで多額の医療費を支払った人の税負担を軽くする控除制度のことです。

健康保険の3割負担や高額療養費の制度を活用してもなお、医療費が多額の場合に使うのが医療費控除の制度になります。

医療費控除の対象となるのは、納税者が自身または、同一生計の親族のために支払った医療費です。

例えば、娘がケガをしたその治療費を親が支払った場合、その支払った治療費は、親の医療費控除の対象となるということです。

また、未払いの医療費は実際に支払われるまで医療費控除の対象とはなりません。

要するに、医療費は支払ったタイミングで計算にいれるということです。

さらに、医療費控除は年末調整では受けることができず、サラリーマンであっても確定申告が必要になることも覚えておきましょう。

医療費控除の計算ポイント

医療費控除では、支払った医療費の全額が控除の対象となるわけではなく、以下の計算式で求められます。

ここで登場する保険金で補てんされた額というのは、入院給付金や健康保険の出産育児一時金等のことを指します。

支払った医療費の全額が控除の対象となるわけではないということをおさえておきましょう。

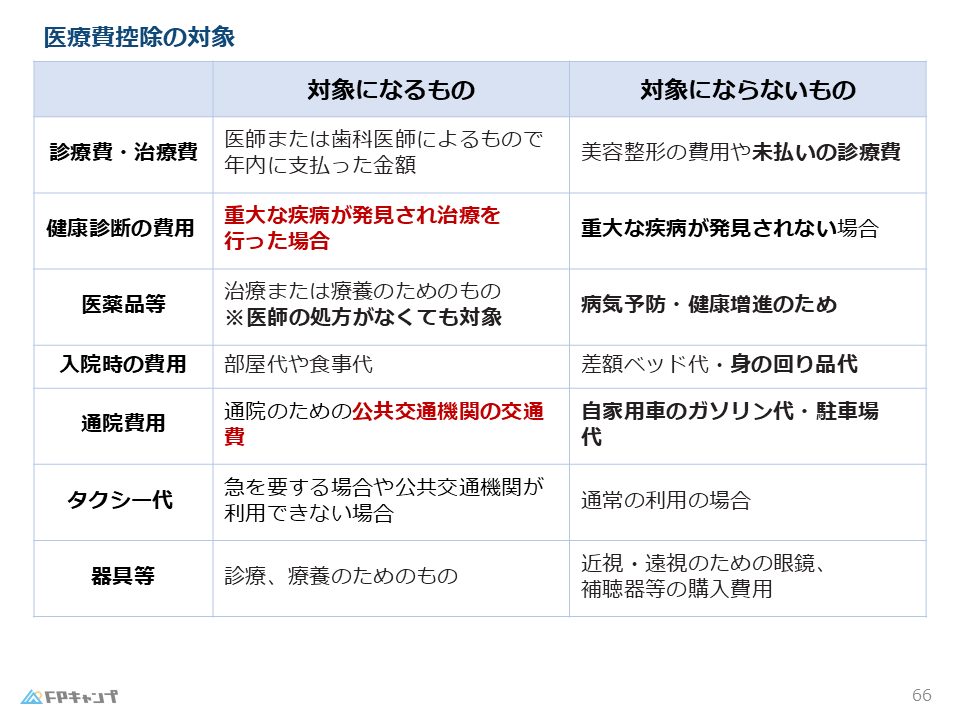

医療費控除の対象になるもの/ならないもの

最後に、試験によく出る、医療費控除の対象になるものとならないものをチェックしておきましょう。

基本的には「治療のために必要だった支出かどうか」を軸に考えると整理しやすいです。

まず、診療費や治療費のように、病院で実際に治療を受けてその場で支払ったものは、当然ながら医療費控除の対象になります。

逆に、美容整形のように治療目的ではなく、鼻を高くしたい・二重にしたい・脱毛したいといった、なくても生活に支障がない目的の出費は対象外です。

また、支払っていない診療費、いわゆる未払い分は控除できません。あくまで「その年に実際に支払った金額」のみが対象になる点も押さえておきましょう。

健康診断については、原則として医療費控除に入りません。

そもそも健康診断は「病気の治療」ではなく、「病気かどうかをチェックする行為」だからです。

ただし、健康診断を受けた結果、重大な病気が見つかり、そのまま治療に移行したケースだけは例外になり医療費控除の対象となります。

入院時の支出も分けて考える必要があります。

通常の部屋代や入院中の食事代は治療と不可分のため控除対象ですが、差額ベッド代のように「個室がいい」という個人的理由で支払う追加料金は対象外になります。

通院費については、公共交通機関を利用した場合の交通費は認められています。

しかし、自家用車を使う場合のガソリン代や駐車料金は対象外となります。

ルートや使用量を客観的に証明しづらいため、医療費控除の仕組みには適さないという考え方です。

このように対象・非対象の区別は、すべて「治療に直接必要だった支出かどうか」に集約されます。

試験ではひっかけポイントとしてよく問われる部分なので、一度整理して押さえておくことが重要です。

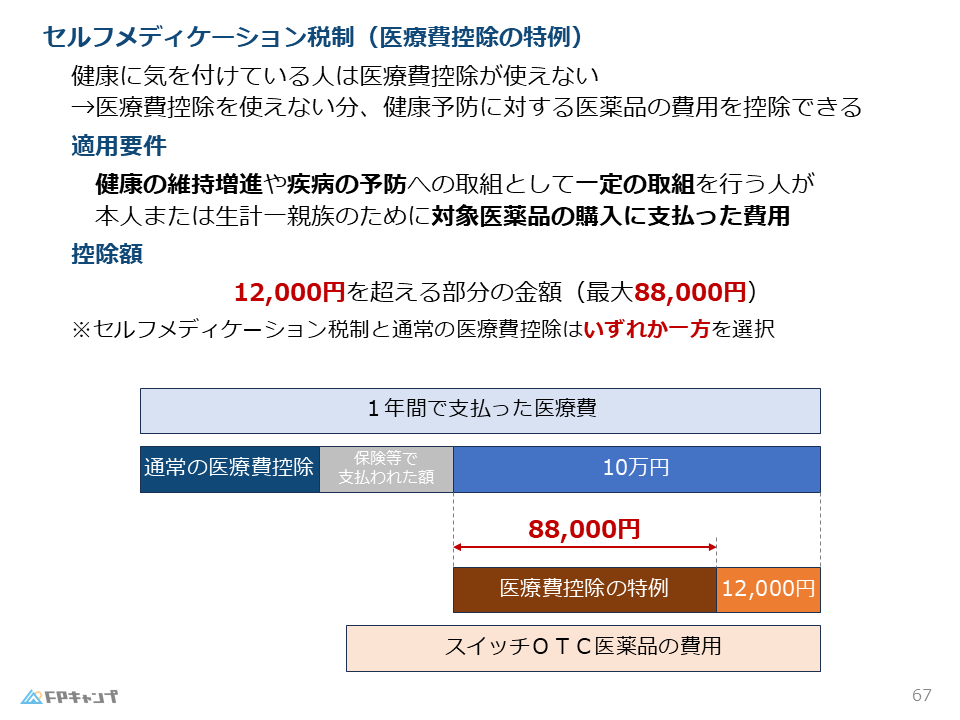

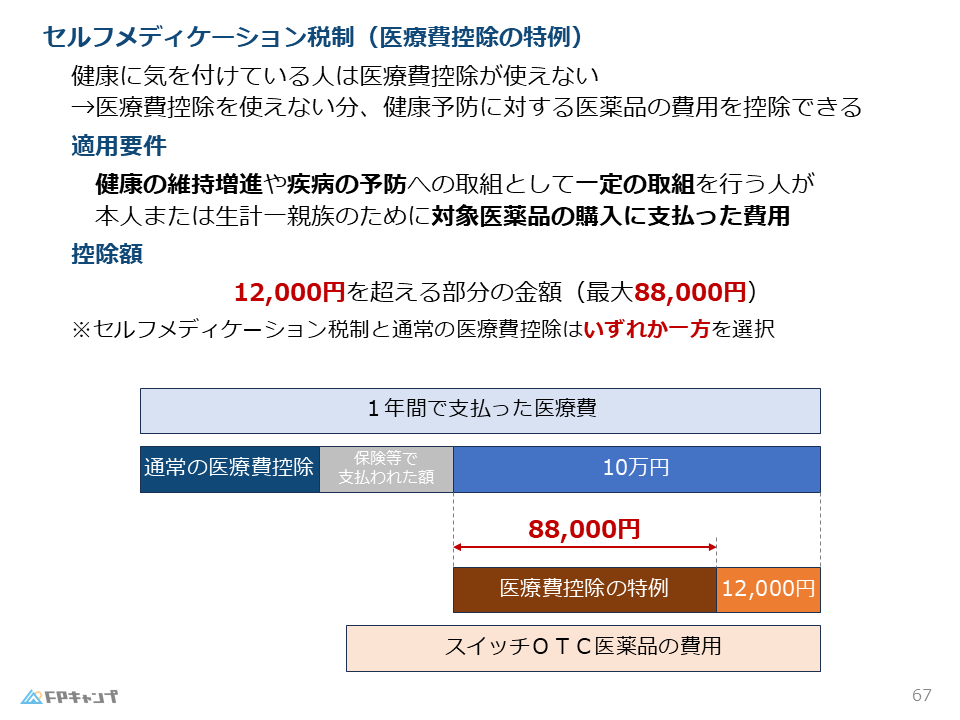

セルフメディケーション税制

制度の位置づけ

続いて、セルフメディケーション税制について解説していきます。

セルフメディケーション税制とは、「健康に気をつけている人にも税制優遇を」という考えから作られた医療費控除の特例です。

前章で解説した医療費控除は病気になった人だけが使える制度です。

しかし、それでは健康維持に取り組む人にとっては、健康に気を付けているのに税制優遇を受けられず不公平に感じることもあるかもしれません。

そこで、健康維持に取り組む人向けの制度として、別枠で優遇を設けた制度がセルフメディケーション税制です。

特徴と控除額

セルフメディケーション税制の対象となるのは、健康の維持増進や疫病の予防への取り組みとして一定の取り組みを行う人が、本人または生計一親族のために対象医薬品の購入に支払った費用です。

つまり、医療費控除と同様に、自身のためだけでなく、家族のための支出も対象となるということです。

控除額は、12,000円を超える部分の金額となり、最大で88,000円となります。

また、セルフメディケーション税制と通常の医療費控除はどちらか一方を選択する必要があります。

こちらは、セルフメディケーション税制と医療費控除は対象とする人物像が相反するからです。

医療費控除を使えない人のためのセルフメディケーション税制ですので、両方適用ということは起こりえません。

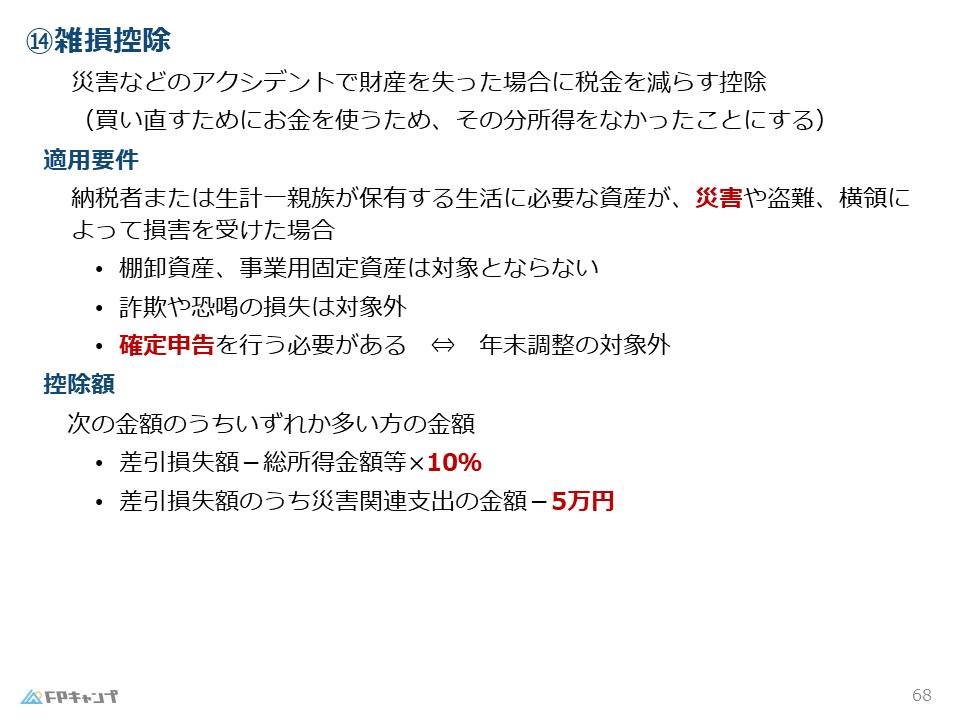

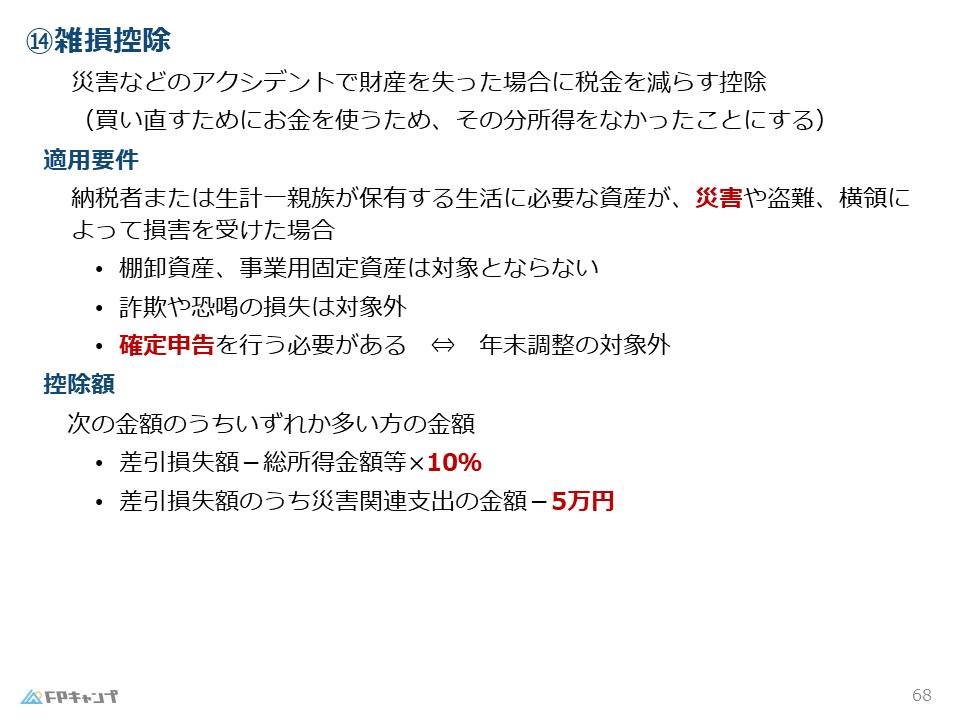

雑損控除

雑損控除とは

雑損控除とは、災害や盗難・横領といった避けがたいアクシデントによって、生活に必要な財産に損害が生じたときに使える控除です。

例えば地震や津波で家が流されてしまった場合、生活を立て直すためには新たに家を建て直すなど、大きなお金が必要になります。

その「想定外の支出に対する負担を軽減する」ために、失った財産の分だけ所得を少なく計算してよいですよ、という仕組みだと理解するとイメージしやすくなります。

対象となる損害の範囲

対象となるのは、本人またはその家族が保有している「生活に必要な資産」に損害が出た場合です。

あくまで日常生活に欠かせない財産が前提で、事業用の棚卸資産や事業用固定資産など、仕事のための財産は雑損控除には含まれません。

また、詐欺や恐喝については、災害や盗難のように「どうしようもなく起こるもの」ではないため、控除の対象外とされています。

詐欺や恐喝は対象外なのは、少し厳しい気がします…。

確かにそう思えるかもしれませんね。ただ、少しでも本人に非があると思われることについては雑損控除の対象外だと覚えておきましょう。

手続きと計算のポイント

雑損控除を受けるには確定申告が必要です。

失った財産がいくらなのか、どの程度の損害が生じたのかは本人が整理して申告する必要があるため、年末調整では手続きが完結しません。

控除額の算定式は以下の通りになります。

ただ、FP2級試験対策としてはかなり細かい論点ですので、手続きとしては、確定申告が必要なことをおさえておきましょう。

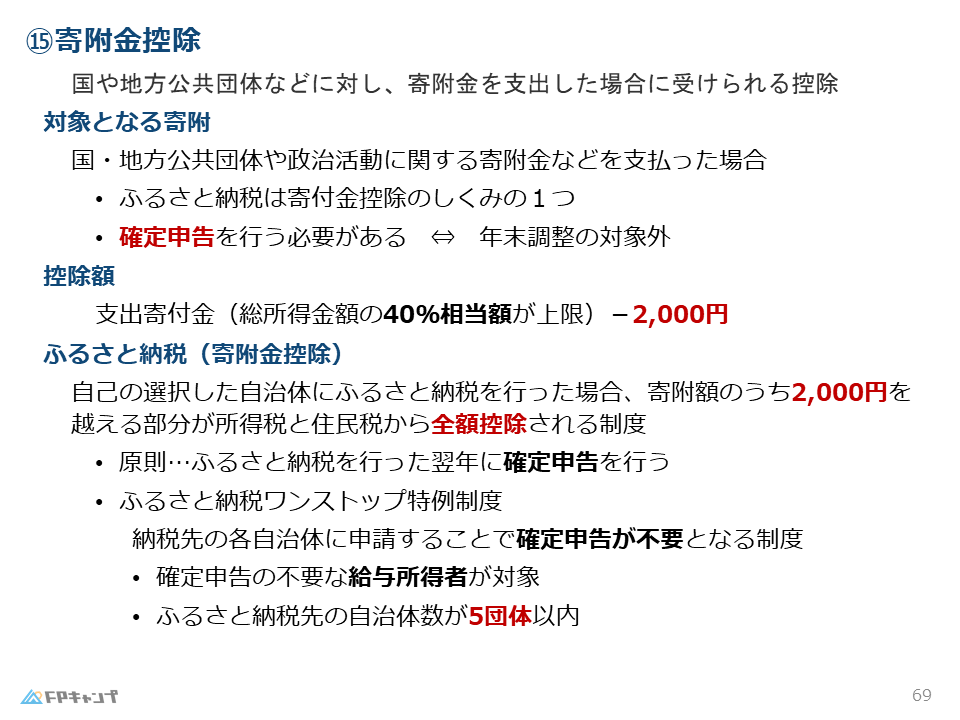

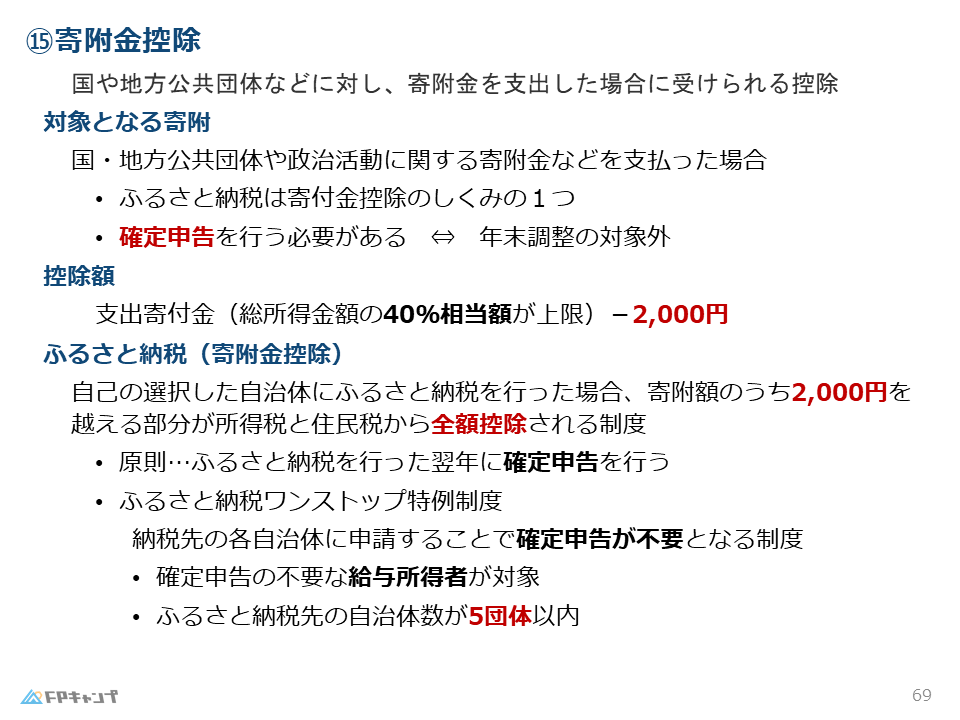

寄附金控除

寄附をした人の税負担を軽くする仕組み

寄附金控除とは、国や地方公共団体などに寄附をした場合に、その寄附額の一定部分を所得から差し引くことができる制度です。

寄附という行為は、自分の所得を使って他者や地域を支える行為ですから、その一部を税金面で軽減しましょうという考え方が背景にあります。

ただし、誰に対する寄附でも良いわけではなく、対象は国・地方公共団体・認定された団体などに限定されています。

ふるさと納税もこの一種

多くの人に馴染みのある「ふるさと納税」も、この寄附金控除の仕組みを利用したものです。

名前は「納税」ですが、実態としては自治体への寄附であり、寄附額のうち2,000円を超える部分について、所得税と住民税から全額が控除される制度です。

寄附先の自治体から返礼品が届くため、お得な制度として広く利用されています。

確定申告とワンストップ特例

寄附金控除は本来確定申告が必要ですが、ふるさと納税が広がらないのではという懸念から、サラリーマンでも使いやすいよう「ワンストップ特例制度」が用意されています。

この制度では、寄附先の自治体に申請すれば確定申告をしなくても控除を受けられる仕組みになっています。

ただし、寄付先は5団体以内という制限があり、それを超えると、利用者自身が確定申告を行う必要があります。

控除額のイメージ

寄附金控除では、寄附した全額が控除されるわけではありません。

寄附額から2,000円を差し引いた金額が対象となり、さらにその金額が総所得金額の40%を超えない範囲で控除される仕組みになっています。

したがって、上限を超えて寄付するほど無制限に税金が安くなるわけではなく、適切な範囲の中で仕組みが成立していることを理解しておく必要があります。

力試し:実際に過去問を解いてみよう

この記事で学んだことを踏まえて以下の問題に挑戦してみましょう!

(2023年5月試験問34) (学科 FP協会)

(ア)納税者が医師の診療に係る医療費を支払った場合、その全額を医療費控除として総所得金額から控除することができる。

解説: 控除額は、支払った医療費の全額ではありません。医療費控除の額は、1年間の医療費総額から受取保険金等および10万円を差し引いた額(最高200万円)です。

(イ)納税者が国民年金基金の掛金を支払った場合、その全額を社会保険料控除として総所得金額等から控除することができる。

解説: 国民年金基金の加入者として負担した掛金は、その全額が社会保険料控除の対象となります。

まとめ

本記事では「その他の所得控除」について学んできました。

「それぞれの控除の対象」「控除額の算出方法」といった点が試験対策として非常に重要になってきます。

過去のFP試験では、これらのポイントが問われる問題が繰り返し出題されていますので、しっかりと復習しておきましょう!

「その他の所得控除」について、よく理解することができました!

理解を深めていただけたようでよかったです!

これからは繰り返し過去問や問題演習を積み、知識の定着を図りましょう。応援しています!

本記事で解説した内容は、ほんださん監修のFPキャンプ内コンテンツ「完全講義premium」を基に作成されています。

より深く、体系的に学びたい方は、以下のFPキャンプの講座をチェックしてみてください。