24歳で独学により1級ファイナンシャル・プランニング技能士を取得。2021年に「ほんださん / 東大式FPチャンネル」を開設し、33万人以上の登録者を獲得。

2023年に株式会社スクエアワークスを設立し、代表取締役としてサブスク型オンラインFP講座「FPキャンプ」を開始。FPキャンプはFP業界で高い評価を受け、2025年9月のFP1級試験では48%を超える受験生が利用。金融教育の普及に注力し、社会保険労務士や宅地建物取引士など多数の資格試験に合格している。

FP2級の学習、順調に進んでいますか?投資信託の種類難しいですよね。

「投資信託の種類が多すぎて覚えられない…」

「カタカナの専門用語が苦手で、違いがよく分からない…」

といった不安を感じている方も多いのではないでしょうか。

この記事では、FP2級合格を目指すあなたのために、複雑に見える投資信託の種類を体系的に整理し、それぞれの特徴や違いを徹底的に解説します。

この記事を読めば、試験で問われるポイントが明確になり、自信を持って問題に取り組めるようになります。

投資信託って、公社債投資信託とか株式投資信託とか、パッシブとかアクティブとか…カタカナも多くて混乱しちゃいます。FP2級の試験でもよく出るって聞くから不安です…。

大丈夫ですよ!投資信託は、いくつかの「分類の切り口」を理解すれば、驚くほどスッキリ整理できます。この記事で、それぞれの言葉の意味や違いを一つひとつ丁寧に解説していきますから、一緒に学んで得意分野に変えていきましょう!

本記事で解説した内容は、ほんださん監修のFPキャンプ内コンテンツ「完全講義premium」を基に作成されています。

より深く、体系的に学びたい方は、以下のFPキャンプの講座をチェックしてみてください。

FP2級試験の頻出ポイント! 投資信託の4つの分類

まず、投資信託を理解するための基本として、どのような切り口で分類されるのかを知ることが大切です。

FP2級の試験では、主に以下の4つの分類方法が出題されます。

このフレームワークを頭に入れておくだけで、知識の整理がぐっと楽になりますよ。

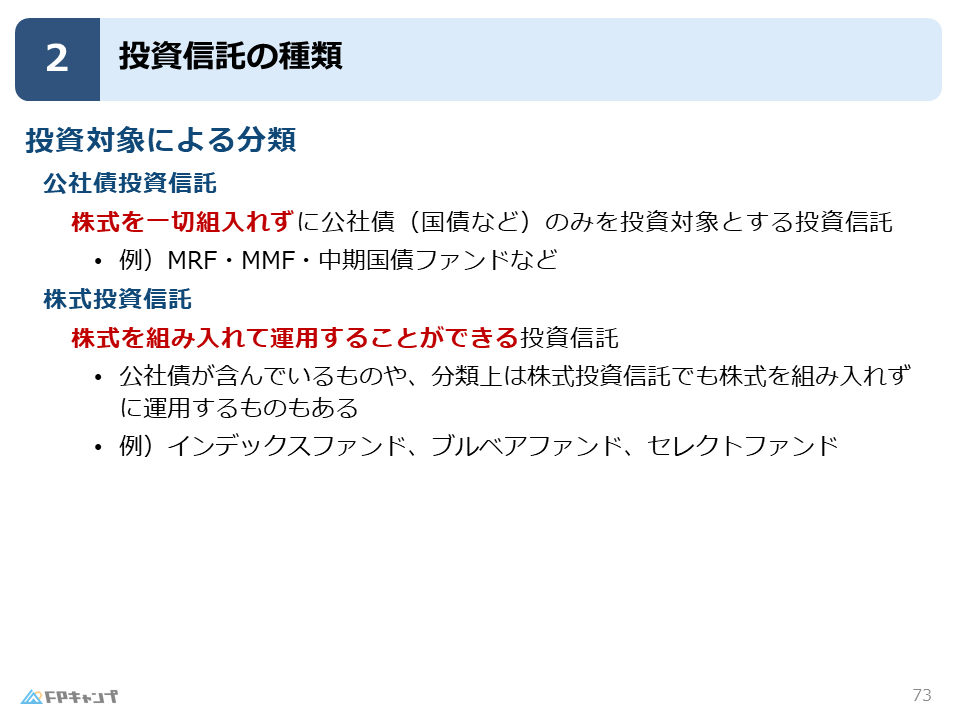

①投資対象:「公社債」か「株式」か

その投資信託が「何に投資しているのか」という中身による分類です。

大きく分けて、公社債を中心に運用するものと、株式を組み入れられるものがあります。

②購入時期:「いつでも」か「当初だけ」か

投資家がその投資信託を「いつ購入できるのか」というタイミングによる分類です。

運用が始まった後でも買えるのか、それとも最初の募集期間しか買えないのかで分かれます。

③換金時:「解約できる」か「できない」か

購入した投資信託を「どのように現金化(換金)できるのか」というルールによる分類です。

いつでも運用会社に解約を申し込めるタイプと、それができないタイプがあります。

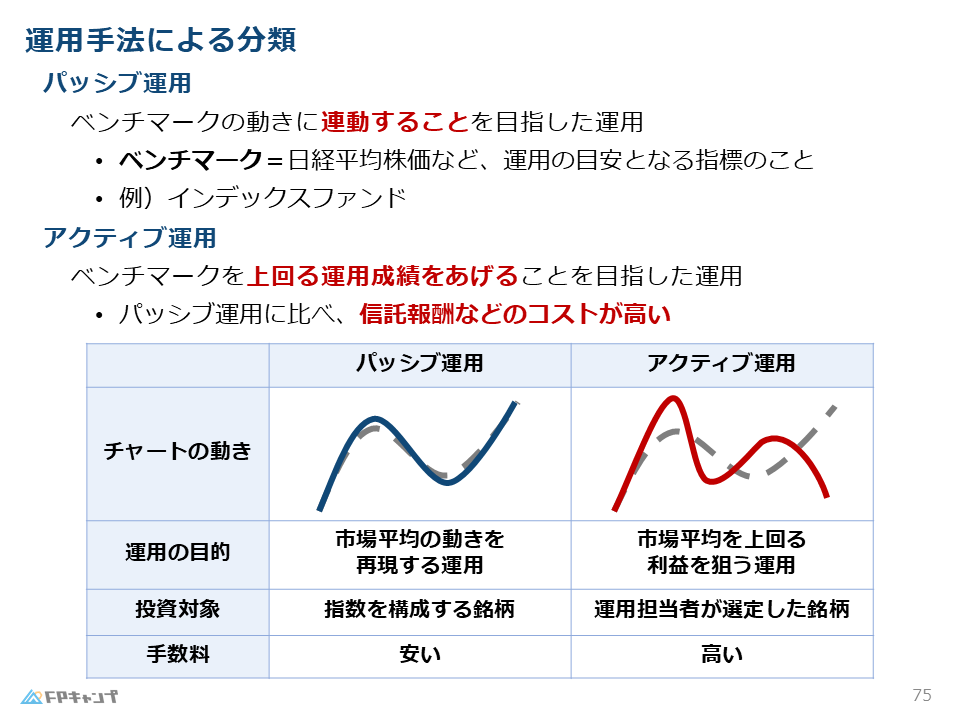

④運用手法:「指数に連動」か「指数を上回る」か

投資信託が「どのような目標を持って運用されているのか」というスタイルによる分類です。

市場の平均的な動きを目指すのか、それとも平均を上回るリターンを積極的に狙うのかで大きく異なります。

ここは特に試験で狙われやすいポイントです。

なるほど!「何に」「いつ買える」「どう換金する」「どう運用する」っていう4つの視点があるんですね。少し頭の中が整理されてきました!

その通りです!この4つの分類を軸に、それぞれの詳細を見ていきましょう。ここからは、各分類についてより深く掘り下げて解説していきますね。

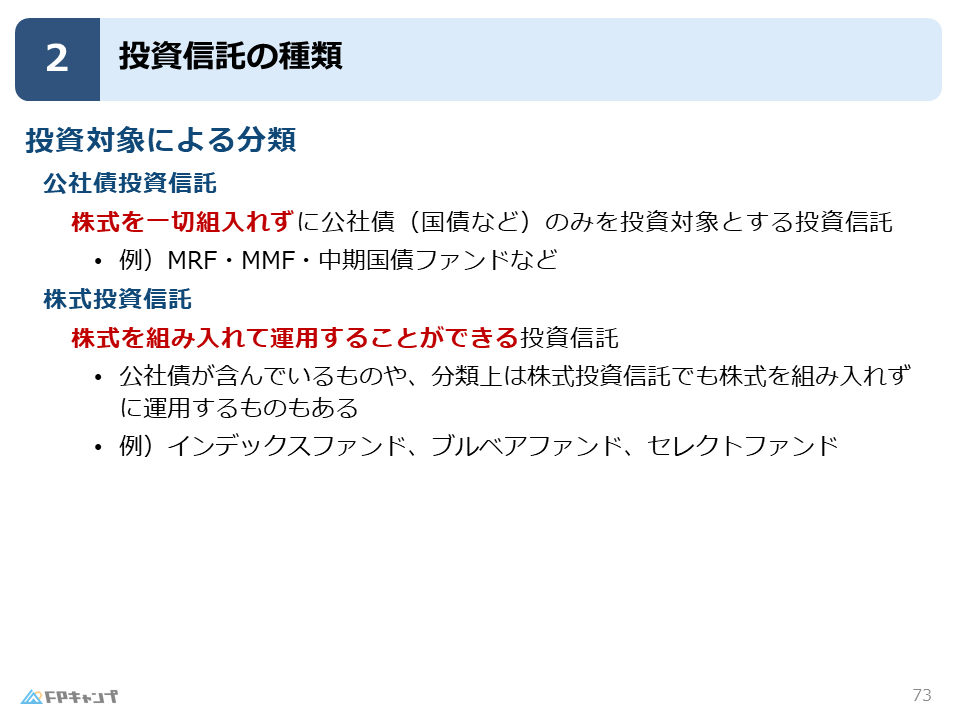

①投資対象で分類:株式を一切含まない「公社債投資信託」とは

まず一つ目は、「何に投資しているのか」という中身による分類です。

これは投資信託の中身による分類です。

「公社債投資信託」と「株式投資信託」の2つがあり、試験ではこの2つの定義を入れ替える引っかけ問題が頻出なので、正確に覚えましょう。

1%でも株式を含めば「株式投資信託」

この2つの分類のポイントは、「株式を組み入れているかどうか」ただそれだけです。

それぞれの定義をしっかり確認しましょう。

公社債投資信託

公社債投資信託は、株式を一切組み入れずに、これらの公社債を中心に運用する投資信託を指します。

ここでの絶対的なルールは「株式は0%」ということです。

「公社債の割合が多い」といった曖昧な定義は間違いで、100%公社債や短期金融資産だけで運用されているのが公社債投資信託です。

なお、「公社債」とは、国が発行する国債や、地方公共団体が発行する地方債、企業が発行する社債といった、比較的安全性が高いとされる債券のことです。

株式投資信託

一方、株式投資信託は、株式を組み入れて運用することができる投資信託のことです。

こちらは「できる」という点がポイントで、1%でも株式が組み入れられていれば、株式投資信託に分類されます。

そのため、株式投資信託の中には、公社債も多く含まれているものがたくさんあります。

約款(ルールブック)上で「株式を組み入れられます」と書いてあれば、実際の運用でたまたま株式を保有していない時期があったとしても、分類上は株式投資信託となります。

私たちがよく耳にする「インデックスファンド」なども、この株式投資信託に分類されるのが一般的です。

「株式投資信託」という名前でも、中身は公社債がたくさん入っていることもあるんですね。名前のイメージだけで判断すると間違えそうです。

その通りです!試験ではまさにその点を突いてきます。「株式投資信託は、株式のみで運用される」といった選択肢は誤りです。あくまで「株式を組み入れられるかどうか」というルール上の違いだと、しっかり区別しておきましょう。

②購入時期で分類:いつでも買える追加型(オープン型)と当初限定の単位型(ユニット型)

2つ目は、投資家がその投資信託を「いつ購入できるのか」というタイミングによる分類です。

これには「追加型」と「単位型」の2種類があります。

追加型投資信託(オープン型)

追加型は、私たちが普段目にする一般的な投資信託のほとんどが該当します。

その名の通り、運用開始後もいつでも追加で購入することができるのが特徴です。

「この投資信託、良さそうだから買いたいな」と思った人がいれば、どんどん新しい仲間(投資家)とお金を集めて、ファンドの規模を大きくしていくことができます。

いつでも門戸が開かれているイメージから、「オープン型」とも呼ばれます。

単位型投資信託(ユニット型)

一方、単位型は、購入できる期間が限定されているタイプで、当初定められた募集期間中しか購入することができません。

最初に「今回は100億円分だけ募集します」というように、集める資金の単位を決めて運用をスタートさせます。

そのため、募集期間が終わってしまうと、後から「私も買いたい」と思っても購入することはできません。

この特徴から、「ユニット型」とも呼ばれます。

いつでも買えるのが「追加型(オープン型)」で、最初の募集期間しか買えないのが「単位型(ユニット型)」ですね。これは分かりやすいです!

はい、その理解でばっちりです!「追加」できるか、「単位」で区切られているか、という言葉のイメージと結びつけて覚えておくと忘れにくいですよ。

③換金方法で分類:いつでも解約できるオープンエンド型と市場で売買するクローズドエンド型

3つ目は、購入した投資信託を「どのように現金化(換金)できるのか」というルールによる分類です。

これには「オープンエンド型」と「クローズドエンド型」の2種類があります。

オープンエンド型

こちらは、投資家がいつでも運用会社に解約を申し出て、換金することができる投資信託です。

ほとんどの投資信託がこのタイプに該当します。

換金したいと思ったら、証券会社などを通じて解約手続きをすれば、原則としていつでも現金化が可能です。

クローズドエンド型

一方、クローズドエンド型は、原則として運用期間中の解約ができない投資信託です。

解約はできませんが、証券取引所などで他の投資家に売却することで換金が可能です。

株式と同じように、市場で買い手を見つけて取引するイメージです。

ETF(上場投資信託)などがこれに該当します。

クローズドエンド型は「解約」はできないけど、「売却」はできるんですね。その違いがポイントですね!

その通りです!「解約」は運用会社に対して行いますが、「売却」は市場で他の投資家に対して行います。この違いをしっかり押さえておきましょう。

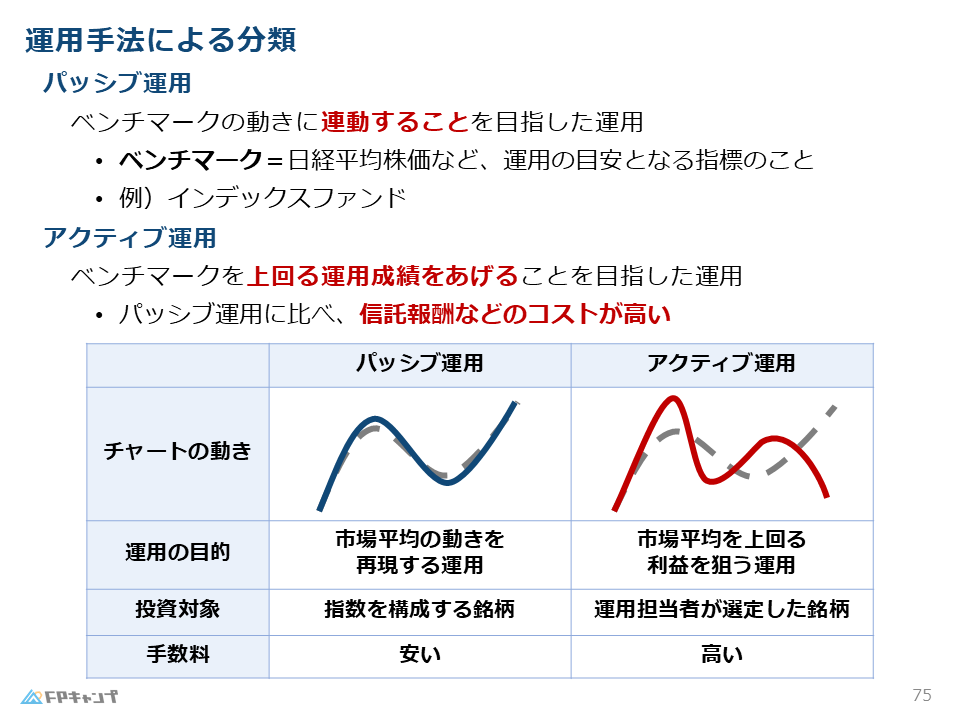

④運用手法で分類:パッシブ運用とアクティブ運用の決定的な違い

4つ目は、投資信託が「どのような目標を持って運用されているのか」というスタイルによる分類です。

投資信託がどのような目標を掲げて運用されているかによって、「パッシブ運用」と「アクティブ運用」の2つに大別されます。

それぞれの特徴、メリット・デメリットをしっかり理解しましょう。

指数連動を目指す「パッシブ運用」(インデックスファンド)

パッシブ(Passive)とは「受動的」という意味です。

パッシブ運用は、市場全体の動きに逆らわず、それに連動することを目指す運用手法です。

具体的には、日経平均株価やTOPIX(東証株価指数)といった特定の指標(ベンチマーク)の動きに連動することを目標とします。

ここで出てきた「ベンチマーク」とは、運用の目標や基準となる指標のことです。

例えば、「日経平均株価をベンチマークとする投資信託」であれば、日経平均株価が3%上昇すれば、その投資信託の基準価額も約3%上昇することを目指して運用されます。

このタイプの代表的な投資信託が「インデックスファンド」です。

指数を上回る成果を目指す「アクティブ運用」

一方、アクティブ(Active)は「積極的」という意味です。

その名の通り、ベンチマークを上回る運用成績を上げることを目標に、積極的に利益を追求していく運用手法です。

ファンドマネージャーと呼ばれる運用のプロが、独自の調査や分析に基づいて、「この銘柄は今後大きく成長しそうだ」「この業界は有望だ」といった判断を下し、投資する銘柄を選定します。

手数料はどっちが高い? コスト構造の違いを理解する

パッシブ運用とアクティブ運用では、運用にかかるコスト(手数料)に大きな違いがあります。

この違いを理解しておくことも非常に重要です。

パッシブ運用は、ベンチマークに連動するように、構成銘柄を機械的に売買すればよいため、運用担当者の高度な分析や判断はあまり必要ありません。

そのため、運用にかかる手間が少なく、手数料(信託報酬)は安く抑えられる傾向にあります。

一方、アクティブ運用は、ベンチマークを上回るために、ファンドマネージャーが企業分析や経済予測など、多くの時間と労力をかけて銘柄を選びます。

その分、人件費などのコストがかかるため、手数料(信託報酬)は高く設定されるのが一般的です。

| パッシブ運用 | アクティブ運用 | |

|---|---|---|

| 運用目標 | ベンチマーク(指数)に連動すること | ベンチマーク(指数)を上回ること |

| 代表例 | インデックスファンド | (個別名称のファンドが多い) |

| 投資対象 | 指数を構成する銘柄など | 運用担当者が選定した銘柄 |

| 手数料 | 安い傾向 | 高い傾向 |

「プロが選んでくれるアクティブ運用の方が儲かるのでは?」

と思いがちですが、実際には、高い手数料がリターンを圧迫してしまい、結果的にインデックスファンド(パッシブ運用)の成績を下回ってしまうケースも少なくありません。

どちらが良いかは一概には言えませんが、この手数料の違いは投資信託を選ぶ上で非常に重要なポイントになります。

なるほど!パッシブは市場平均を目指す守りの運用、アクティブは市場平均以上を狙う攻めの運用、というイメージですね。そして、攻める分、アクティブの方が手数料が高い、と。

素晴らしいまとめ方です!そのイメージで完璧ですよ。試験では、この運用目標と手数料の関係性を問う問題がよく出題されますので、セットで覚えておきましょう。

アクティブ運用の分析手法:トップダウンとボトムアップアプローチ

ここからはアクティブ運用について、もう少し深掘りしていきます。

ベンチマークを上回る成績を目指すアクティブ運用では、大きく分けて「トップダウンアプローチ」と「ボトムアップアプローチ」という2つの分析手法があります。

これもカタカナ用語ですが、言葉の意味を考えれば簡単に理解できます。

マクロ経済から分析する「トップダウンアプローチ」

トップダウンアプローチは、その名の通り「トップ(上)」から「ダウン(下)」へと分析を進めていく手法です。

世界の経済情勢や金利動向といったマクロ的な視点(大きな視点)で分析を始めるということです。

「これからはアメリカ経済が伸びそうだ」

「IT業界に追い風が吹いている」

といった大きな流れを予測し、

「ポートフォリオ(資産の組み合わせ)はアメリカ株の比率を増やそう」

「業種はIT関連に集中させよう」

というように、国や業種の配分を決定します。

最後に、その配分の中で具体的にどの個別銘柄に投資するかを決めていきます。

このように、森を見てから木を見るのがトップダウンアプローチです。

個別企業から分析する「ボトムアップアプローチ」

一方、ボトムアップアプローチはトップダウンとは逆で、「ボトム(下)」から「アップ(上)」へと分析を進めます。

こちらは、マクロ経済の動向よりも、個々の企業の業績や財務状況、成長性といったミクロ的な視点を重視します。

「この会社は技術力が高いから将来有望だ」

「あの会社は経営が安定していて株価が割安だ」

というように、魅力的な企業を一つひとつ探し出します。

そして、選び出した優良な銘柄を積み上げていくことで、最終的なポートフォリオを構築します。

こちらは、木を見てから森を形成するアプローチと言えます。

トップダウンは「経済全体→業種→個別企業」の順で、ボトムアップは「個別企業→ポートフォリオ全体」の順で考えるんですね。これも逆にして出題されそうですね!

お見事!まさにその通りです。試験では、この2つの説明文を入れ替えて正誤を問う問題が定番です。「マクロ経済の分析から始める」と来たらトップダウン、「個別企業の調査から始める」と来たらボトムアップ、と即座に判断できるようにしておきましょう。

ボトムアップの銘柄選定:割安株狙いのバリュー投資と成長株狙いのグロース投資

ボトムアップアプローチで個別企業を選ぶ際には、さらにどのような基準で銘柄を選ぶのか、という投資スタイルがあります。

FP2級試験では、その代表的なスタイルとして「バリュー投資」と「グロース投資」の2つがよく問われます。

バリュー投資

バリュー(Value)とは「価値」という意味です。

バリュー投資は、企業の本来の価値に比べて、現在の株価が割安だと判断される銘柄に投資する手法です。

例えば、しっかり利益を出しているのに、何らかの理由で市場から正当に評価されず、株価が安値で放置されているような「お買い得」な銘柄を探し出します。

株価が割安かどうかを判断する指標としては、以前に学習したPER(株価収益率)やPBR(株価純資産倍率)が低い銘柄などが挙げられます。

これらの指標が低い銘柄は、将来的に株価が見直されて上昇する可能性が高いと言われています。

グロース投資

グロース(Growth)は「成長」を意味します。

グロース投資は、企業の現在の株価が割安かどうかよりも、将来の成長性を重視して銘柄を選ぶ手法です。

仮に現在の株価がPERなどの指標で見ると割高に見えても、それを上回るスピードで企業が成長し、利益を拡大していくと期待できる銘柄に投資します。

AI関連技術や宇宙産業など、新しい分野で急成長している企業が投資対象になることが多いです。

成長性を判断する指標としては、ROE(自己資本利益率)の高さなどが参考にされます。

PERやPBRが低い「割安株」に投資するのがバリュー投資で、ROEなどが高く将来の「成長株」に投資するのがグロース投資。株式の知識とも繋がってきました!

その通りです!FPの学習は、このように分野をまたいで知識がリンクしてくると、どんどん面白くなりますよ。この2つも説明を逆にした引っかけ問題が多いので、言葉の意味と判断指標をセットで確実に覚えてくださいね。

FP試験で問われる特殊な運用戦略

最後に、少し特殊な運用戦略やファンドの種類について解説します。

これらもFP2級試験で出題されることがあるので、用語の意味をしっかり押さえておきましょう。

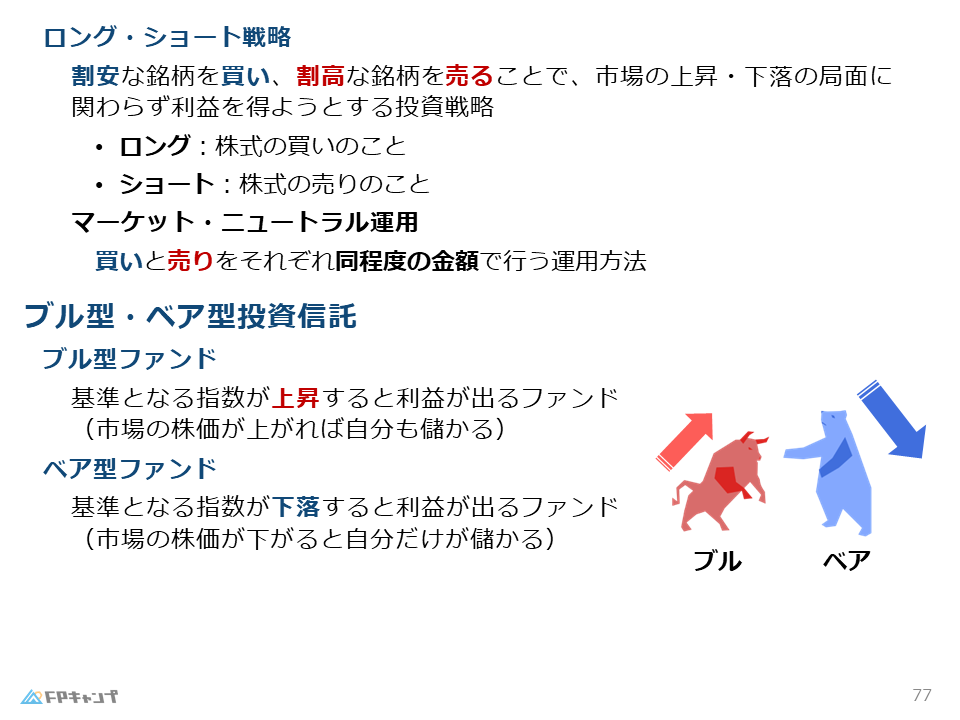

買いと売りを組み合わせる「ロング・ショート戦略」

ロング・ショート戦略とは、株式投資において「買い」と「売り」を同時に行うことで、市場全体が上昇しても下落しても、安定的に利益を狙う戦略のことです。

具体的には、将来値上がりが期待できる割安な銘柄を買い(ロング)、一方で値下がりしそうな割高な銘柄を空売り(ショート)します。

ここでいう「ロング」とは株式の「買い」を、「ショート」とは「売り」(特に信用取引などを利用した空売り)を指す金融用語です。

映画『マネー・ショート 華麗なる大逆転』は、リーマンショックで市場が暴落することを見越して、大規模な「ショート(空売り)」を仕掛けた投資家たちの話でした。

この戦略の中で、買いと売りの金額をほぼ同程度に保つ手法を特に「マーケットニュートラル運用」と呼びます。試験でも度々出題されるため、同程度というのを覚えておきましょう。

上昇相場で利益を狙う「ブル型」と下落相場で利益を狙う「ベア型」

投資信託の中には、相場の方向性を予測して投資するタイプのファンドもあります。

それが「ブル型」と「ベア型」です。

ブル型ファンド

ブル(Bull)は雄牛のことです。

雄牛が角を下から上へ突き上げるように攻撃することから、相場の上昇局面で利益が出るように設計されたファンドをブル型と呼びます。

例えば、「日経平均ブル2倍ファンド」といった商品なら、日経平均が1%上昇すると、基準価額が約2%上昇するような仕組みになっています。

ベア型ファンド

ベア(Bear)は熊のことです。

熊が前足を上から下へ振り下ろして攻撃する姿から、相場の下落局面で利益が出るように設計されたファンドをベア型と呼びます。

ブル型とは逆に、「日経平均ベア2倍ファンド」なら、日経平均が1%下落すると、基準価額が約2%上昇するようになっています。

アメリカのウォール街には、このブル(雄牛)とベア(熊)の像が置かれており、金融市場の象徴となっています。

この語源をイメージで覚えておくと、試験で迷うことがなくなりますよ。

ブルが突き上げて「上昇」、ベアが振り下ろして「下落」ですね!語源と一緒に覚えると忘れなさそうです。ロング・ショート戦略も、割安をロング(買い)、割高をショート(売り)って覚えれば間違えませんね!

完璧です!試験では言葉の定義を正確に理解しているかが問われます。こうした少し特殊な戦略も、意味さえ分かってしまえば得点源になりますので、しっかり復習しておきましょう。

【FP2級合格へのおさらい】投資信託の種類と運用手法の重要ポイント

今回は、FP2級合格に欠かせない「投資信託の種類」について詳しく解説しました。

投資信託の分野は覚えることが多いですが、一つひとつの用語の意味を理解し、対比させながら整理することで、確実に得点源にすることができます。

今回の内容を何度も復習して、知識を定着させてください。

あなたのFP2級合格を心から応援しています!

たくさんの種類がありましたが、分類ごとに整理して、対比しながら教えてもらったので、頭の中がスッキリしました!これで問題演習にも自信を持って取り組めそうです。ありがとうございました!

それは良かったです!インプットした知識は、必ず問題演習(アウトプット)を通じて定着させてくださいね。実際の試験でどのように問われるかを知ることが、合格への一番の近道です。頑張ってください!