24歳で独学により1級ファイナンシャル・プランニング技能士を取得。2021年に「ほんださん / 東大式FPチャンネル」を開設し、32万人以上の登録者を獲得。

2023年に株式会社スクエアワークスを設立し、代表取締役としてサブスク型オンラインFP講座「FPキャンプ」を開始。FPキャンプはFP業界で高い評価を受け、2025年9月のFP1級試験では48%を超える受験生が利用。金融教育の普及に注力し、社会保険労務士や宅地建物取引士など多数の資格試験に合格している。

住宅ローンの学習を始めたものの、金利の種類や仕組みが複雑で覚えにくいと感じていませんか?

特に「固定金利」と「変動金利」の違いや、それぞれのメリット・デメリットは試験でもよく問われるポイントです。

この記事では、FP2級試験で頻出となる住宅ローンの3つの金利タイプについて、その特徴と選び方を分かりやすく整理します。

試験対策として押さえておくべき「金利見直しのタイミング」や「金利上昇時の有利な選択」が明確になります。

まず住宅資金計画における重要ポイントを確認し、次に各金利の仕組みを一つずつ解説していきます。

住宅ローンは種類が多くて混乱しそうです。試験ではどのような点が重要になるのでしょうか?

金利タイプごとの「見直しルール」や「有利な局面」の違いが問われます。この記事では、まず全体像から整理していきましょう。

住宅資金計画とFP2級試験の頻出点

人生3大資金における住宅ローンの位置づけ

FPの学習分野であるライフプランニングにおいて、住宅資金計画は非常に重要なテーマです。

これは教育資金や老後資金と並ぶ人生3大資金の一つとして数えられます。

特に住宅ローンに関する取り扱いは、実務でも試験でも頻繁に登場する項目といえます。

頻出テーマ「フラット35」の重要性

住宅資金計画の中で特によく出てくるのが、住宅ローンの仕組みそのものです。

また、住宅ローンの一つであるフラット35の仕組みについても頻出論点となっています。

ここではまず、ローンの基礎となる金利の種類について、論点をしっかり押さえていきましょう。

フラット35という言葉は聞いたことがありますが、まずは金利の基本を知っておく必要がありますね。次はどのような種類があるか知りたいです。

その通りです。金利の仕組みを理解することが全ての基礎になります。この記事では次に、3つの金利タイプについて解説します。

3つの金利の種類と基本概要

住宅ローン利息の基本的な考え方

ローンを組むということはお金を借りる行為なので、当然ながら利息をつけて返済しなければなりません。

この利息を決める「金利」にはいくつかの種類が存在します。

種類はそれほど多くはないので、それぞれの違いを理解しておくことが大切です。

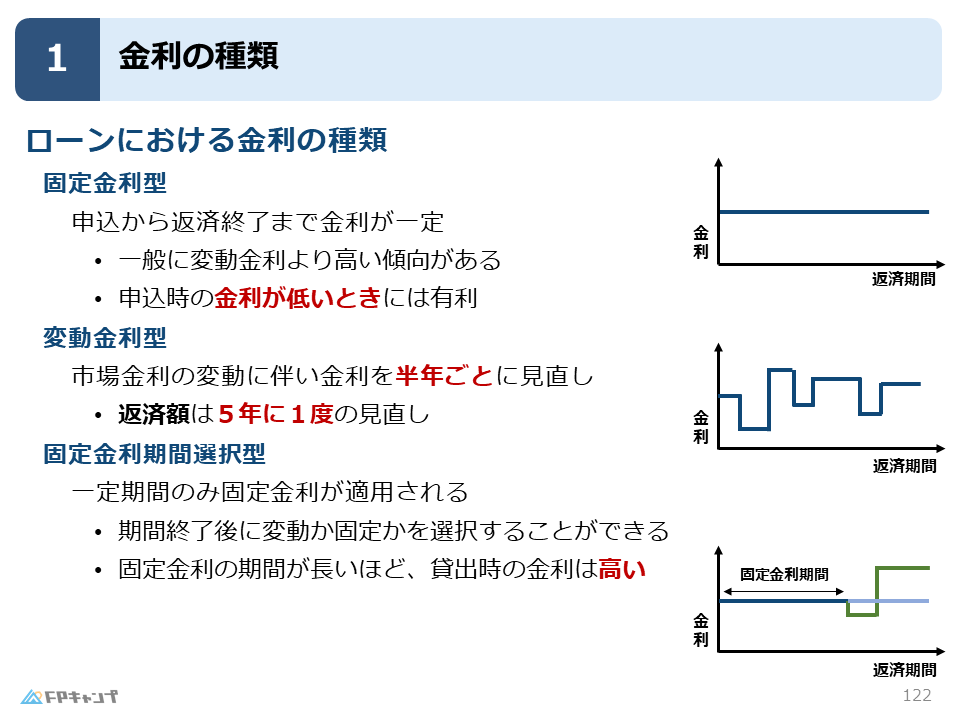

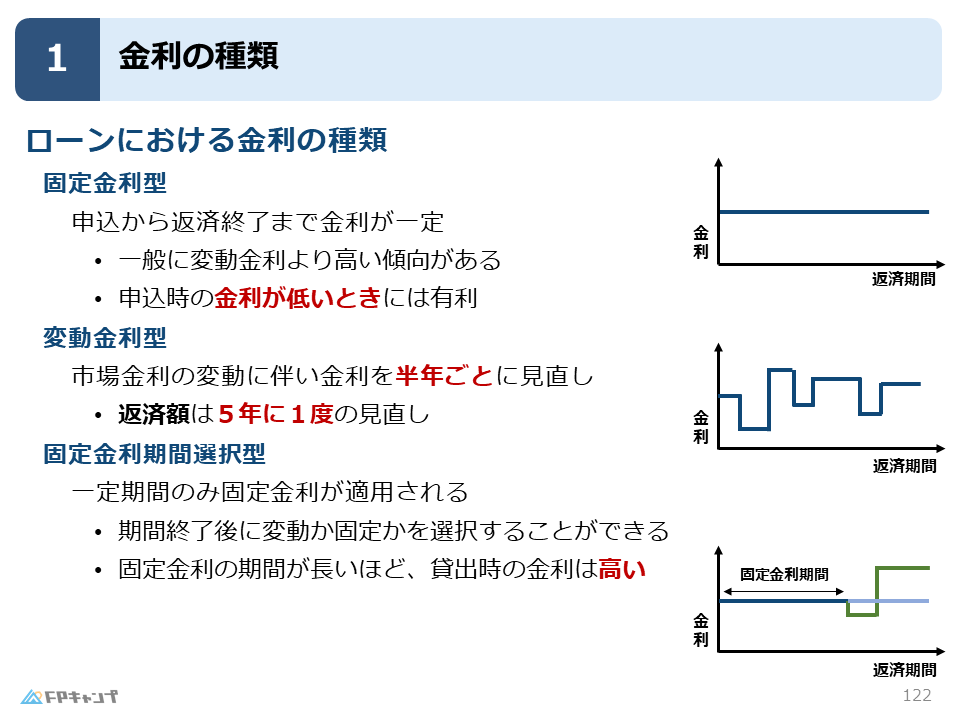

固定・変動・期間選択型の3分類

住宅ローンの金利タイプは、大きく分けて以下の3つになります。

- 固定金利

- 変動金利

- 固定金利期間選択型

これら3つの特徴を把握し、どのような場合にどれを選ぶべきかを整理することが試験対策の第一歩です。

3つだけなら覚えられそうです。それぞれの具体的な特徴やメリットについて詳しく教えてください。

まずは最も基本的な「固定金利」から見ていきましょう。この記事では次に、固定金利の特徴と選ぶべき局面を扱います。

固定金利の特徴と選ぶべき局面

借入期間中ずっと金利一定の仕組み

固定金利とは、その名の通り金利が一定であるタイプのことです。

お金を借りてから返済が終わるまで、ずっと一定の金利でお金を借りている状態になります。

返済額が変わらないため、将来の計画が立てやすいという特徴があります。

変動金利より金利が高いのはなぜ?

固定金利について覚えておくべき大事なポイントがあります。

それは、一般的に変動金利よりも固定金利の方が高いということです。

将来にわたって金利が変わらないという「安心」が得られる分、高めの金利設定になることが多いと考えられます。

将来金利が上がりそうな時は有利か?

では、どのような時に固定金利を選ぶとよいのでしょうか。

固定金利が有利になるのは、将来の一般的な市場金利が上がりそうな時です。

申し込み時の低い金利で固定できれば、その後市場金利が上昇しても影響を受けないため有利になります。

金利が上がりそうな時は、今のうちに固定しておくのが良いということですね。では、変動金利はどういう仕組みなのでしょうか?

変動金利は市場の動きに合わせて変化します。この記事では次に、変動金利の見直しルールについて解説します。

変動金利の仕組みと見直しルール

半年ごとの金利見直しと市場金利

変動金利型は、一般的な街の金利である市場金利の変動に応じて利率が変わるタイプです。

この金利の見直しは、基本的に半年ごとに行われます。

市場の動向に合わせて、定期的に適用金利がチェックされる仕組みです。

返済額が変わるのは5年に1回

ここで注意が必要なのは、金利の見直しと返済額の見直しはタイミングが異なるという点です。

金利自体は半年ごとに見直されますが、実際の返済額については5年に1回の見直しとなります。

「今こういう金利になっているので、返済額をこのように変更しましょう」という見直しが5年ごとに行われるのです。

返済額が頻繁に変わると困る理由

なぜ金利と返済額で見直し期間が違うのでしょうか。

もし半年に1回金利が変わるたびに返済額もコロコロ変わってしまうと、借りている側は返しづらいと感じてしまいます。

家計の管理が難しくなるのを防ぐため、返済額の変更には一定の期間が設けられているのです。

半年ごとに金利が変わっても、返済額が変わるのは5年ごとなんですね。この期間の違いは混同しそうです。次は3つ目のタイプについて知りたいです。

その期間の違いは試験のひっかけポイントになりやすいので注意が必要です。この記事では次に、固定金利期間選択型について扱います。

固定金利期間選択型の注意点

一定期間経過後の金利タイプ選択

3つ目のタイプは「固定金利期間選択型」です。

これは最初は固定金利でスタートし、一定期間が経った後に、その後を固定にするか変動にするか選べる仕組みになっています。

固定期間が長いと金利はどうなる?

このタイプを選ぶ際の重要なポイントがあります。

それは、最初に設定する固定金利の期間が長ければ長いほど、貸出時の金利は高い傾向にあるということです。

例えば3年固定よりも10年固定の方が、スタート時の金利は高くなります。

ロック期間の長さと安心料の関係

なぜ期間が長いと金利が高くなるのでしょうか。

金利を固定(ロック)する期間が長い方が、借りる側にとっては安心感があります。

その分だけ多く金利を払ってくださいという形になるため、期間の長さに比例して金利が高くなるのです。

安心を買うために金利が高くなるというのは、全期間固定金利と同じ考え方ですね。最後に試験に向けて要点を整理したいです。

はい、それぞれの特徴を比較して整理することが合格への近道です。この記事では次に、試験対策としてのポイントをまとめます。

試験対策としての整理と暗記

金利見直しと返済額変更の期間の違い

変動金利に関しては、数字を正確に覚えることが大切です。

金利の見直しは「半年ごと」、返済額の見直しは「5年に1回」です。

この「半年」と「5年」を入れ替えた問題に引っかからないよう注意しましょう。

金利上昇局面で選ぶべきタイプ

金利の動向と有利なタイプの組み合わせも整理しておきましょう。

将来、市場金利が上がってきそうな時は、現在の低い金利で固定できる「固定金利」を選ぶのが有利です。

逆に、金利が下がる、あるいは変わらないと予想される場合は、一般的に金利が低い変動金利を検討することになります。

半年と5年の区別、そして金利上昇時は固定金利が有利という点、しっかり覚えました!

素晴らしいです。その調子で金利の種類をマスターしていきましょう。最後にこの記事のまとめです。

まとめ:金利の種類をマスター

住宅ローンの金利について、重要なポイントを整理します。

- 固定金利:ずっと金利が一定。変動金利より高めだが、金利上昇局面で有利。

- 変動金利:金利見直しは半年ごと、返済額見直しは5年ごと。

- 固定金利期間選択型:一定期間固定。固定期間が長いほど金利は高い。

住宅ローンは人生の3大資金に関わる大きなテーマであり、FP2級試験でも頻出の分野です。

特に変動金利の「半年」と「5年」の違いや、固定金利を選ぶべきタイミングについては、しっかりと復習して定着させておきましょう。