24歳で独学により1級ファイナンシャル・プランニング技能士を取得。2021年に「ほんださん / 東大式FPチャンネル」を開設し、32万人以上の登録者を獲得。

2023年に株式会社スクエアワークスを設立し、代表取締役としてサブスク型オンラインFP講座「FPキャンプ」を開始。FPキャンプはFP業界で高い評価を受け、2025年9月のFP1級試験では48%を超える受験生が利用。金融教育の普及に注力し、社会保険労務士や宅地建物取引士など多数の資格試験に合格している。

金融商品の具体的な仕組みを学んだ後は、避けては通れない「税金」のお話です。

FP2級の試験対策において、金融資産運用とタックスプランニングは非常に密接に関わっています。

多くの方が「税金は複雑で難しそう」と感じるかもしれませんが、ポイントを絞って整理すれば確実に得点源にできる分野です。

この記事では、証券口座の種類から所得の分類、投資信託の分配金の計算まで、試験で狙われやすいポイントを丁寧に解説していきます。

金融商品の種類が多くて大変だったのに、ここからさらに税金の話が始まるんですね。タックスプランニングの知識も必要と聞いて、少し不安です。

大丈夫ですよ!金融の税務は「何所得に分類されるか」が最大のポイントです。タックスプランニングの分野と行き来しながら学習することで、理解がぐっと深まります。まずは全体像から把握していきましょう!

FP2級試験で頻出する金融商品とタックスプランニングの横断学習

金融商品の説明が一通り終わりましたので、ここからは税務の話に入ります。

金融商品の税務において、試験で最も問われやすいのは「その利益が何所得に該当するのか」という分類です。

この部分は非常に重要ですので、しっかりと整理しておきましょう。

また、税金に関する内容は、次の分野である「タックスプランニング」と密接にリンクしています。

タックスプランニングを学んだらこの金融の分野に戻り、逆にここで学んだ内容をタックスプランニングの復習に活かすという進め方が理想的です。

分野を分断して考えるのではなく、横断的に学習することで記憶の定着率が高まります。

相互に復習を繰り返しながら、知識を積み上げていきましょう。

科目ごとにバラバラに覚えるのではなく、つながりを意識するのがコツなんですね。タックスプランニングと一緒に勉強してみます!

その通りです。特に「所得の種類」は共通のテーマなので、意識して進めてくださいね。次は具体的な口座の種類を見ていきましょう。

証券会社における口座の種類と確定申告の要否

株式などに投資を始めるには、まず証券会社に口座を開設する必要があります。

この口座にはいくつかの種類があり、利益の申告方法や税金の納付方法が口座の種類によって異なるのが特徴です。

試験ではそれぞれの違いがよく問われます。

特定口座(源泉徴収あり・なし)

1つ目は「特定口座」です。

現在では、最も一般的な口座といえるでしょう。

なぜなら、投資家にとって非常に手間が省ける仕組みになっているからです。

特定口座では、証券会社が取引に関わる売買価格や損益(プラス・マイナス)を自動的に計算してくれます。

1年間の取引結果をまとめた「特定口座年間取引報告書」が発行されるため、自分で計算する苦労がありません。

特定口座にはさらに2つの選択肢があります。

1つは「源泉徴収あり口座」です。

こちらは証券会社が計算した利益からあらかじめ税金を差し引いて納税まで代行してくれるため、原則として確定申告を行う必要がありません。

手間をかけずに納税を済ませたい場合に便利です。

もう1つは「源泉徴収なし口座」です。

こちらは証券会社が損益計算まではしてくれますが、税金の差し引きは行われないため、自分で確定申告をして納税する必要があります。

一般口座とNISA口座

特定口座以外の選択肢として「一般口座」があります。

一般口座の場合、1年間の損益計算を自分自身ですべて行う必要があります。

手間がかかる割に大きなメリットがないため、利用している人は少ないのが現状です。

基本的には「特定口座の源泉徴収あり」が最も利便性が高いと覚えておくと良いでしょう。

また、これらとは別に「NISA(少額投資非課税制度)口座」があります。

これは一定の投資枠内での利益が非課税になる特別な口座です。

NISAについては後ほど詳しく学びますので、ここでは「税金がかからない特別な枠がある」という点だけ押さえておいてください。

特定口座の「源泉徴収あり」を選べば、会社員のように自分で申告しなくても納税が完結するということですね。とても楽そうです!

そうなんです。ただ、あえて確定申告をすることで他の損失と相殺できるケースもあります。そのあたりはタックスプランニングでも重要になりますよ。

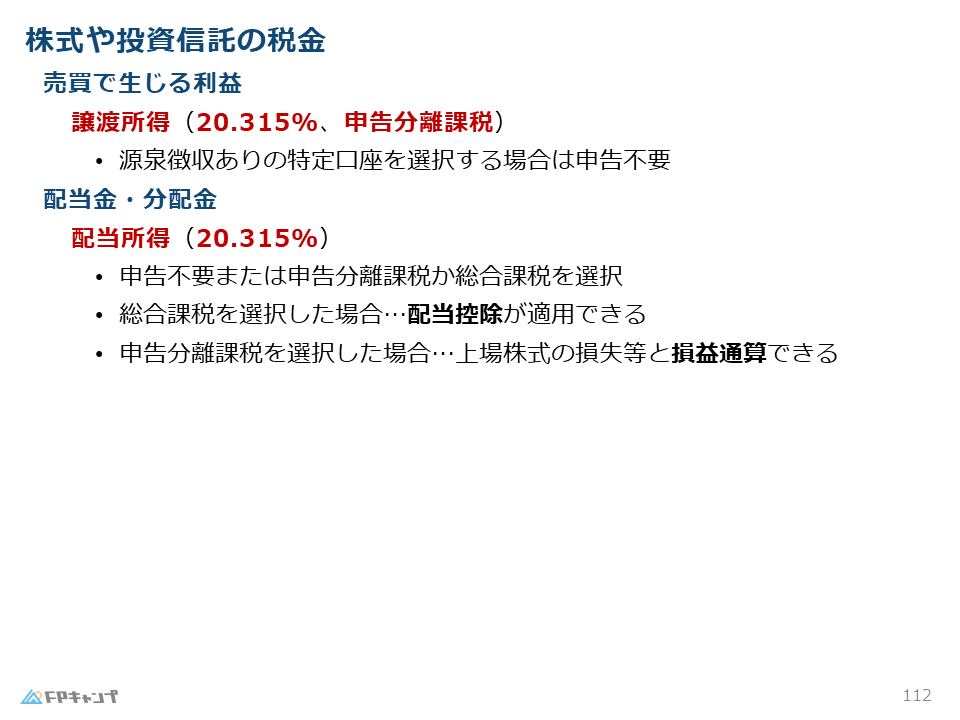

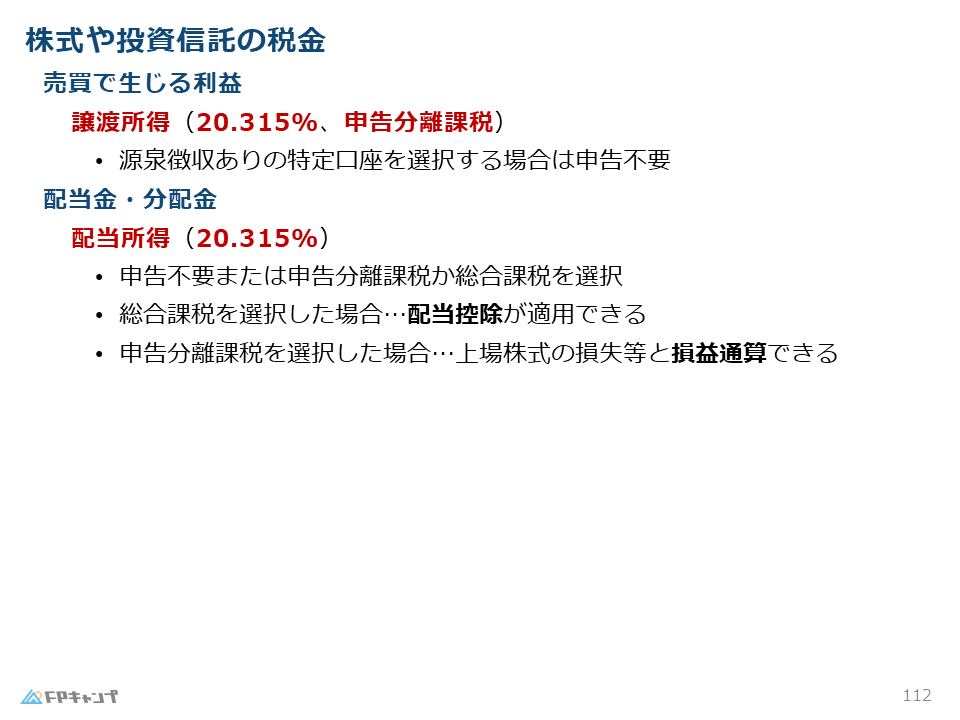

利子・譲渡・配当所得の分類と一律20.315%の税率

金融商品で利益が出ると、当然ながら所得税がかかります。

どのような利益にどのような所得の種類が適用されるのか、その分類を整理しましょう。

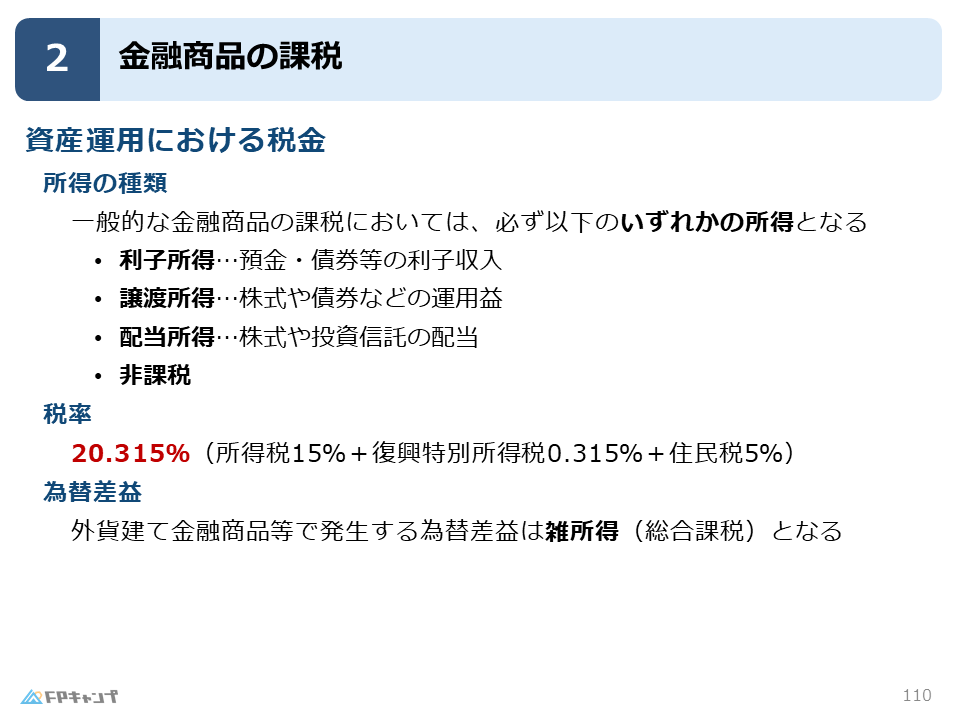

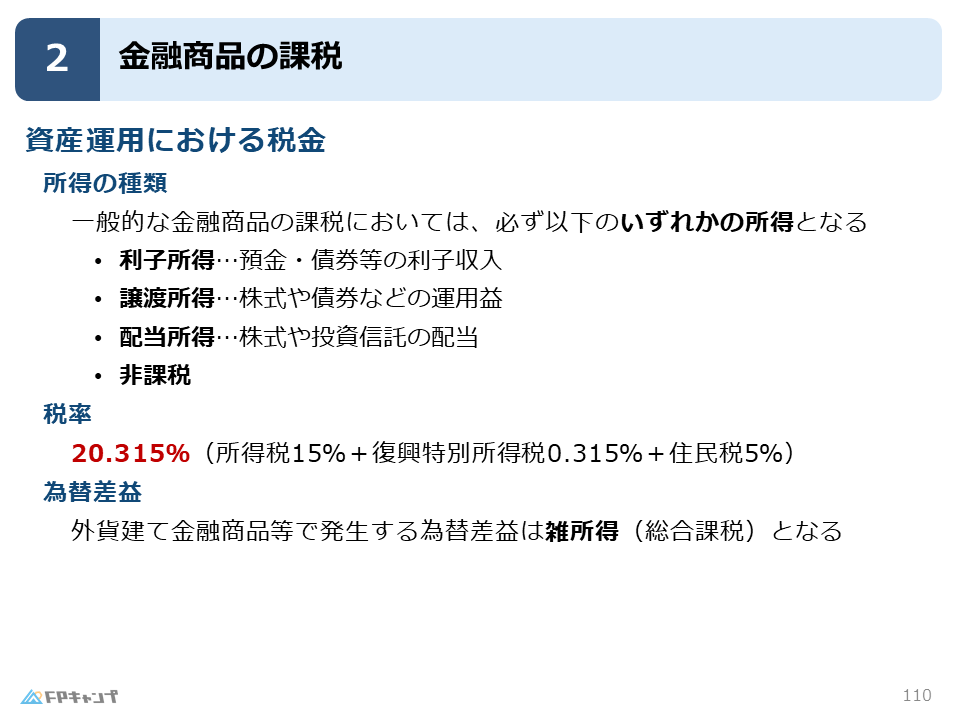

一般的な金融商品で発生する所得は、主に3つのパターンに分かれます。

まず、預金や債券から受け取る「利息」は「利子所得」に分類されます。

次に、株式や債券を売却した際の値上がり益は「譲渡所得」となります。

そして、株式の配当金や投資信託の分配金などは「配当所得」に該当します。

これらの所得に対してかかる税率は、原則として一律20.315%です。

この数字は非常に重要ですので、必ず暗記してください。

内訳は以下の通りです。

| 税目の種類 | 税率 |

|---|---|

| 所得税 | 15% |

| 住民税 | 5% |

| 復興特別所得税 | 0.315% |

| 合計 | 20.315% |

金融資産運用の試験問題では、基本的にこの税率が適用されます。

例外を除き、他の数字が出てくることはほとんどありませんので、しっかり記憶に定着させましょう。

利子、譲渡、配当の3つですね。税率の20.315%という中途半端な数字も、復興特別所得税が含まれているからだと理解できました。

はい、その通りです。計算問題でもこの税率を使うことが多いので、スッと出てくるようにしておきましょう。次は少し特殊なケースを解説します。

為替差益の取り扱いと総合課税対象の雑所得

基本の3つの所得以外に、注意が必要なのが「為替差益」です。

これは外貨建ての金融商品を保有している際、為替相場の変動によって得られる利益のことです。

例えば、1ドル100円の時に買った外貨が、売却時に1ドル110円になっていた場合、その差額が利益となります。

この為替差益については、利子所得や譲渡所得ではなく「雑所得」として扱われるという点が大きな試験ポイントです。

雑所得は総合課税の対象となるため、他の所得(給与所得など)と合算して税額を計算することになります。

また、他の所得区分との損益通算ができないという特徴も持っています。

外貨建て商品が出てきたら「為替差益は雑所得」と反射的に思い出せるようにしておきましょう。

外貨の利益だけ「雑所得」になるのは盲点でした。他の所得と合算される総合課税になるんですね。損益通算ができないというのも重要そうです。

よく気づきましたね!試験では「譲渡所得である」といったひっかけ問題が出やすいので、しっかり区別してくださいね。

総合課税・申告分離課税・源泉分離課税の仕組みと選択

所得の分類だけでなく、「どのように課税されるか」という課税方法についても理解を深める必要があります。

課税方法には大きく分けて3つの種類があります。

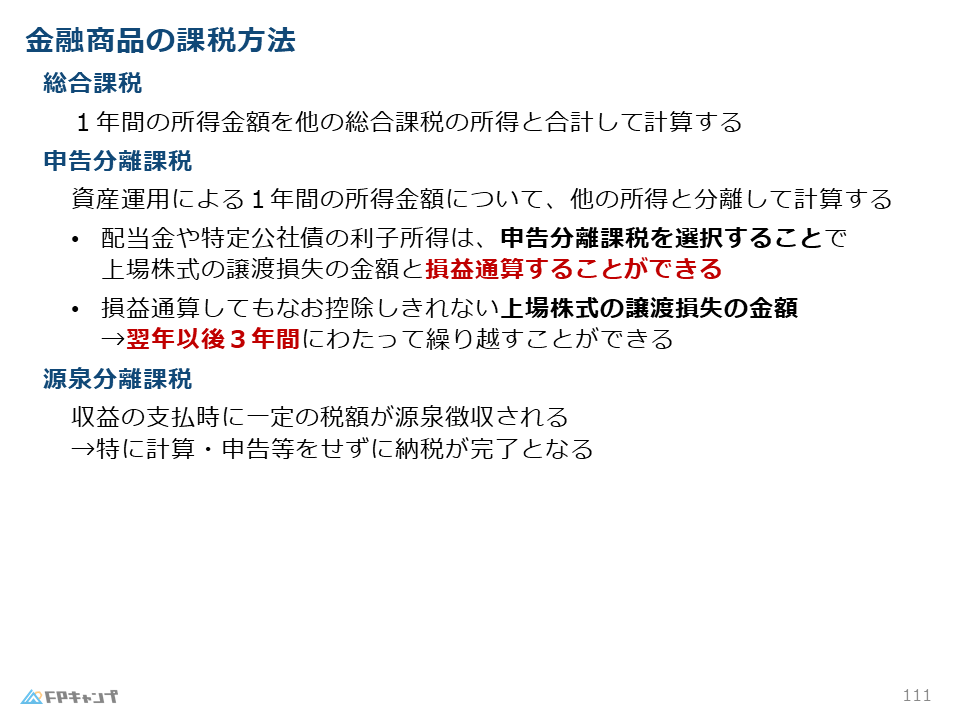

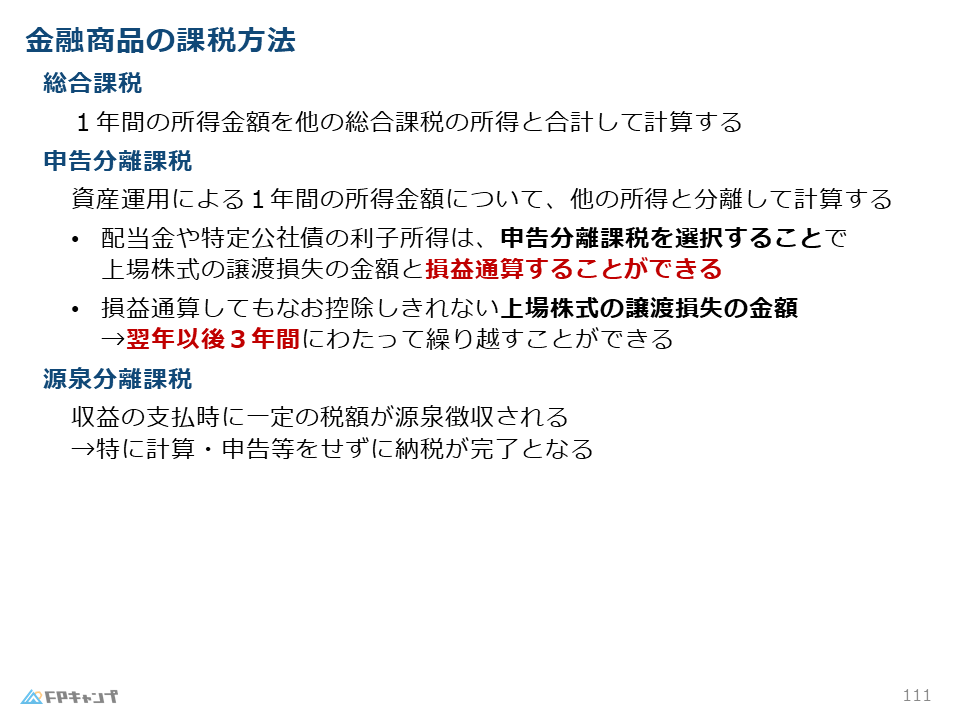

1つ目は「総合課税」です。

これは、1年間の所得を給与所得や事業所得など他の所得とすべて合算して、その合計額に対して税率を適用する方法です。

2つ目は「申告分離課税」です。

これは他の所得とは切り離して、その所得単独で税額を計算し、確定申告を行う方法です。

金融資産の運用の多くはこの申告分離課税が採用されています。

3つ目は「源泉分離課税」です。

利子などの支払いを受ける際に、あらかじめ税金が差し引かれることで納税が完結する方法です。

銀行の預金利息などがこれに当たり、自分での計算や申告は不要です。

配当所得については、原則として確定申告が不要な源泉徴収で済みますが、あえて「申告分離課税」を選択することも可能です。

なぜ選択するのかというと、上場株式などで損失が出た場合に、その損失と配当金を相殺(損益通算)することができるからです。

申告分離課税を選ばない限り、この損益通算は利用できないという点は覚えておきましょう。

自分に有利な課税方法を選べる場合があるんですね。損益通算のためにわざわざ申告することもある、と覚えておきます。

その通りです。節税のために申告分離課税を選ぶケースは実務でもよくあります。FPとしても大切な知識ですね。

上場株式の損益通算と3年間の繰越控除制度

先ほど触れた「損益通算」について、もう少し詳しく見ていきましょう。

上場株式などの売却で損をしてしまった場合、同じ年の配当金などと利益を相殺して、税金を減らすことができます。

これを損益通算と呼びます。

もし、損益通算をしてもまだマイナスが残ってしまう場合、その損失を翌年以降3年間にわたって繰り越すことができる「繰越控除」という制度があります。

この制度を利用することで、翌年以降に出た利益から前年の損失分を差し引くことができ、税負担を軽減することが可能です。

この「3年間」という数字は非常に頻出ですので、必ず押さえてください。

具体的な計算方法については、タックスプランニングの分野でさらに深く学習することになります。

損をしても3年間はチャンスがあるということですね。この「3年」という期間、しっかり暗記します!

はい、期間の数字は試験でよく狙われます。次は投資信託特有の、少し複雑な分配金の仕組みについてお話ししますね。

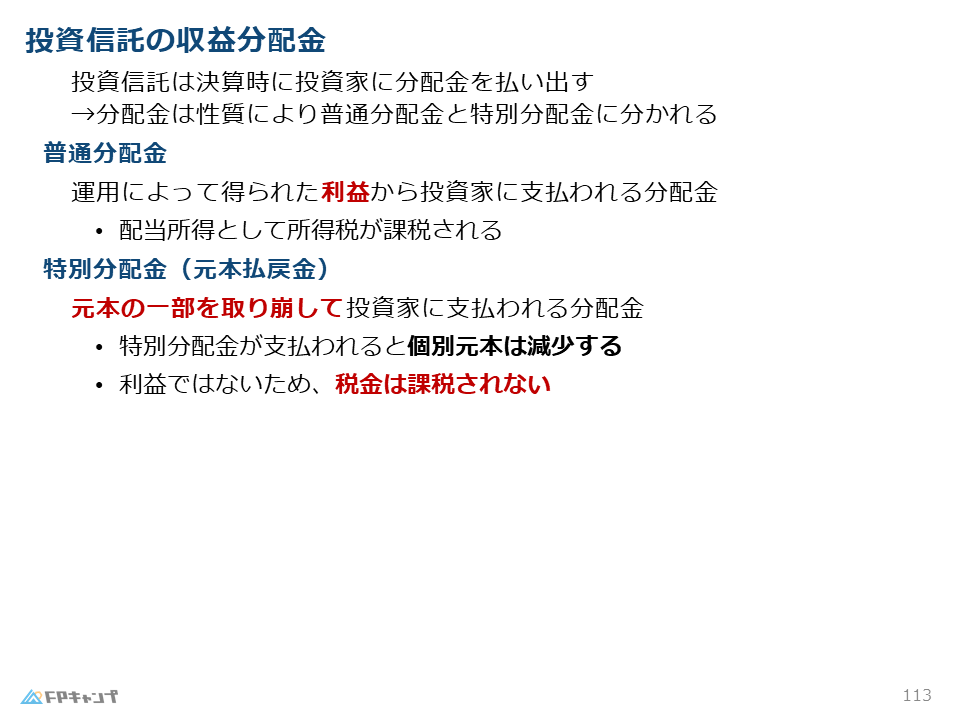

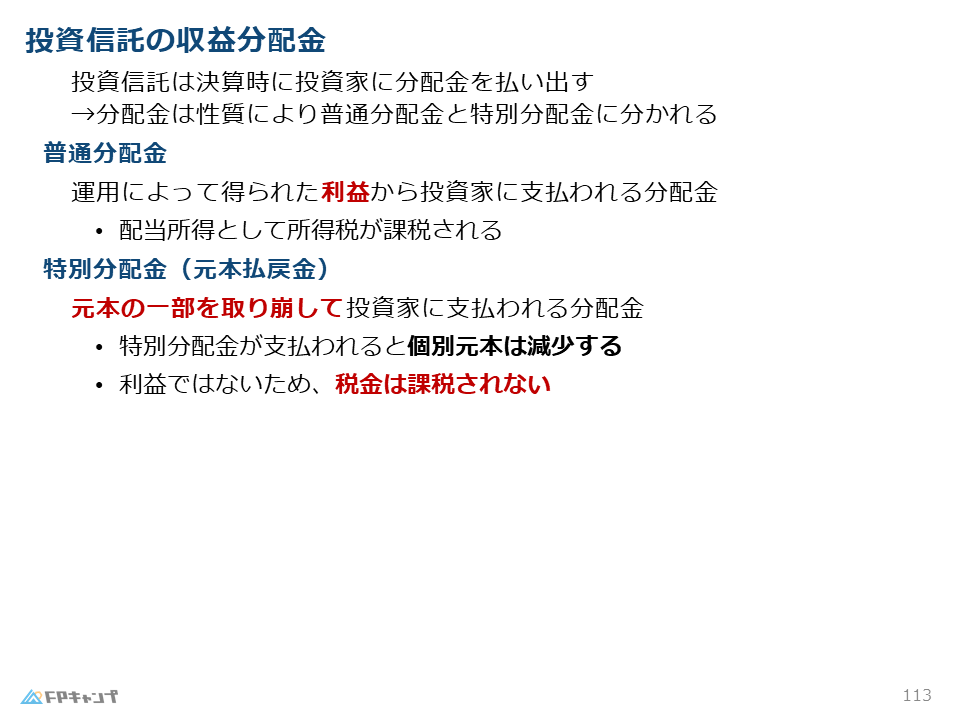

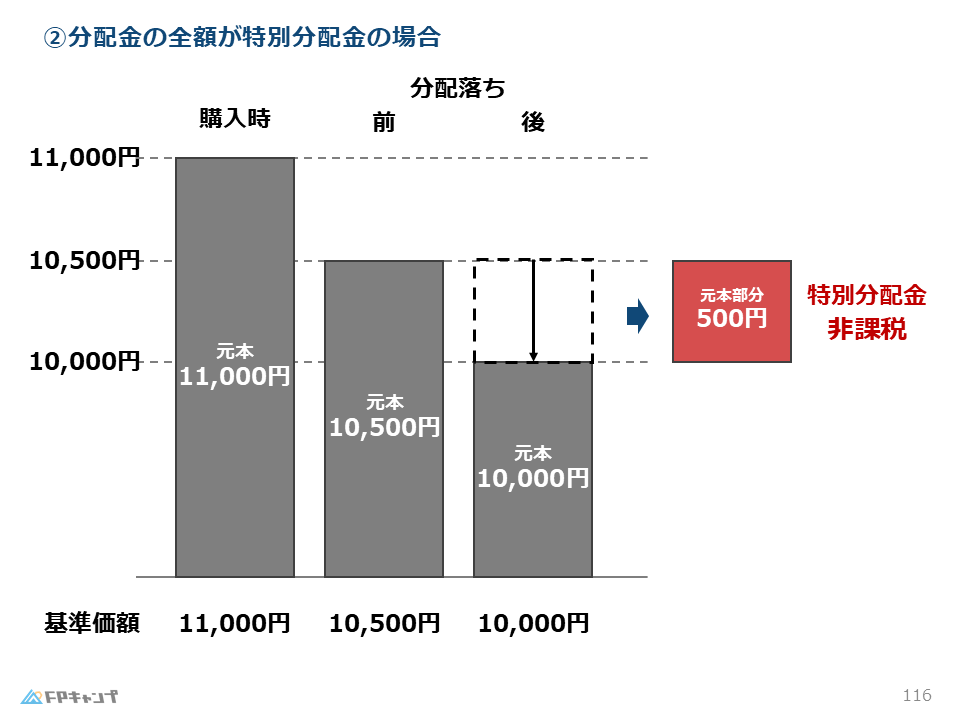

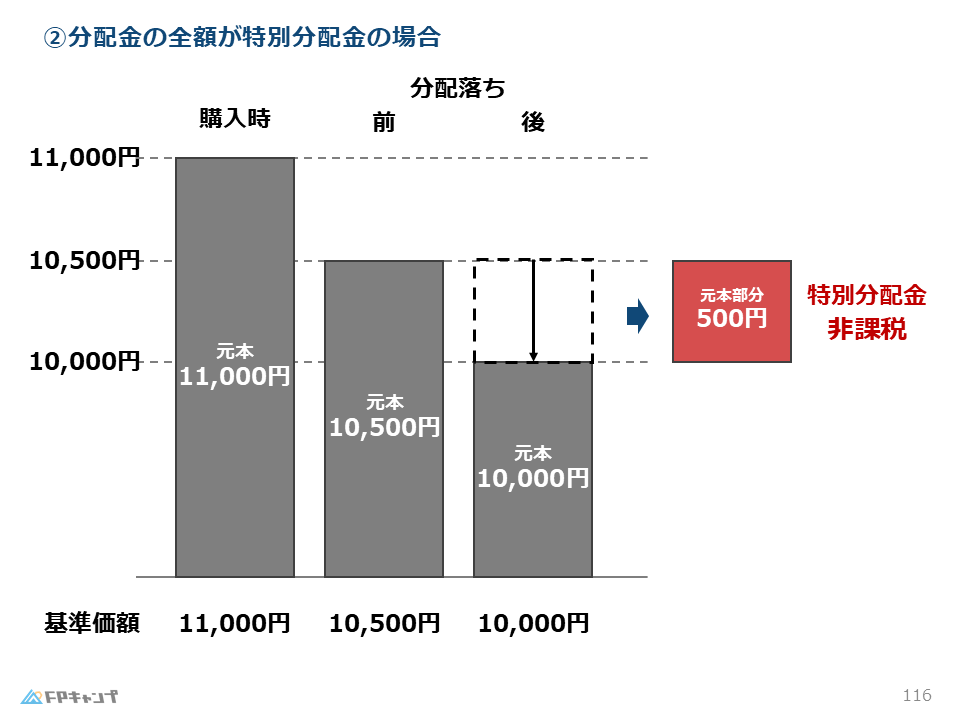

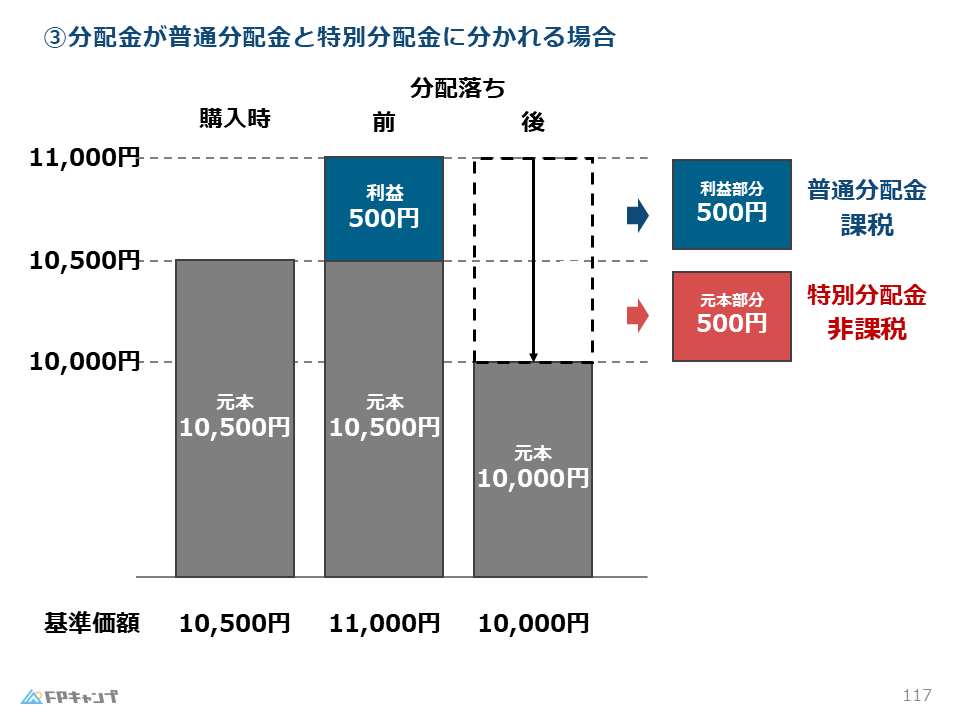

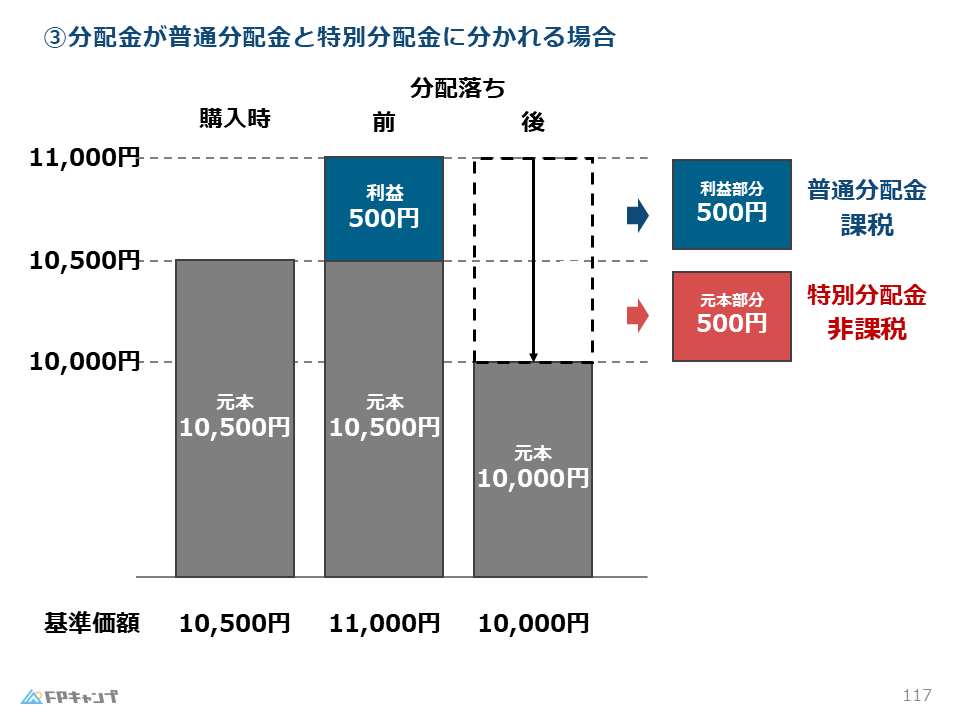

投資信託における普通分配金と特別分配金の課税ルール

投資信託を保有していると、決算期に「収益分配金」を受け取ることがあります。

ここで注意が必要なのは、受け取った分配金の全額が課税対象になるわけではないという点です。

分配金は、その性質によって「普通分配金」と「特別分配金」の2種類に分かれます。

「普通分配金」とは、投資信託の運用によって得られた利益から支払われる分配金のことです。

これは本来の儲けですので、配当所得として課税対象になります。

一方、「特別分配金」は「元本払戻金」とも呼ばれます。

これは運用で利益が出ていないにもかかわらず、投資家が最初に預けた元本の一部を切り崩して払い戻されるものです。

自分の元本が戻ってきただけなので、利益ではありません。

したがって、特別分配金には税金がかからず非課税となります。

特別分配金が支払われると、その分だけ投資家の「個別元本(投資した元本の単価)」が減少することになります。

この仕組みを理解していないと、後の計算問題でつまずいてしまうので注意しましょう。

特別分配金は自分の元本が返ってきただけだから税金がかからない、というのは納得です。でも、個別元本が減ってしまうんですね。

その通りです。利益ではないから非課税、という理屈を覚えれば簡単ですよ。では、実際にどう計算するのか見ていきましょう。

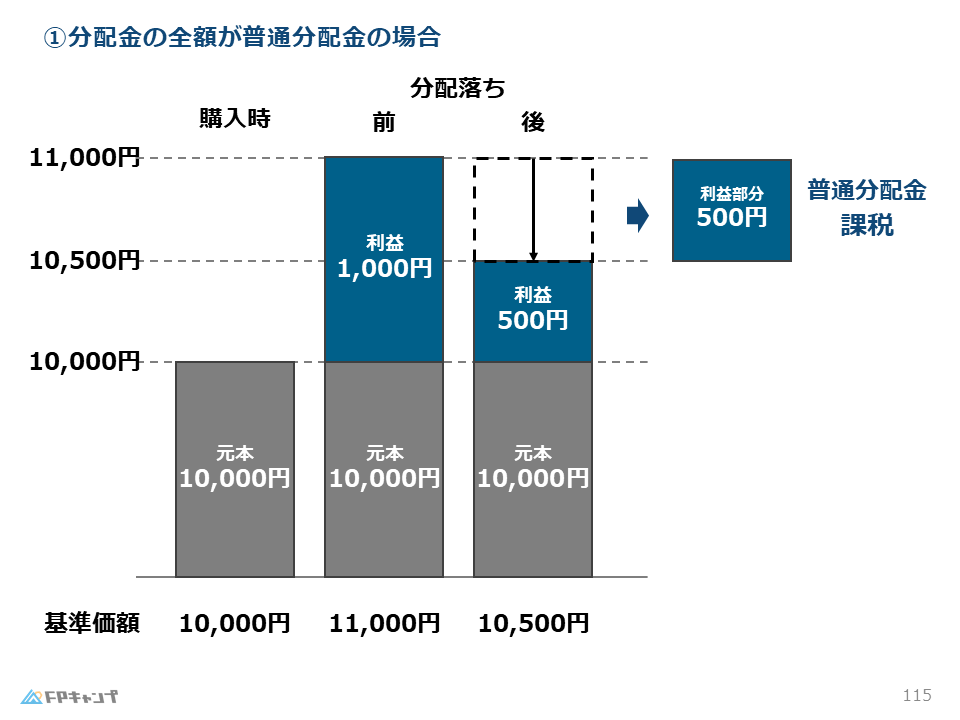

試験に出る個別元本と分配落ち後の基準価額の計算

FP2級の試験では、普通分配金と特別分配金の額を求める計算問題がよく出題されます。

ここで重要になるのが「個別元本」と「分配落ち後の基準価額」の関係です。

分配金が支払われると、その金額分だけ投資信託の価値(基準価額)が下がります。

これを「分配落ち」と呼びます。

判定の基準は以下のようになります。

| 状況 | 分配金の扱い |

|---|---|

| 分配落ち後の基準価額 ≧ 個別元本 | 全額が普通分配金(課税) |

| 分配落ち後の基準価額 < 個別元本 | 個別元本を下回る部分が特別分配金(非課税) 残りの部分が普通分配金(課税) |

計算のポイントは、「分配後の基準価額が自分の元本を割り込んでいるかどうか」を見ることです。

元本を割り込んだ部分については、自分の資産が削られただけなので非課税の特別分配金となります。

このとき、個別元本は特別分配金の額だけ修正(減額)されることになりますが、個別元本が増えることはありません。

試験では具体的な数字が提示されるので、落ち着いて「元本」と「利益」を切り分けて考えるようにしましょう。

基準価額が元本より下がるかどうかが分かれ目なんですね。表を見ると整理しやすいです。計算問題が出てきても、図を描いて考えてみます!

素晴らしい心がけです!「個別元本は減ることはあっても増えることはない」という原則を忘れないでくださいね。これで今回の範囲はばっちりです。

金融商品の課税をマスターしてFP2級合格を確実にする重要ポイントまとめ

今回は金融商品の課税について、基本的な所得の分類から口座の種類、投資信託の分配金の計算まで幅広く学習しました。

最後に重要なポイントを振り返りましょう。

まず、金融商品の利益は主に利子所得・譲渡所得・配当所得に分類され、税率は一律20.315%(所得税15%、住民税5%、復興特別所得税0.315%)となります。

ただし、為替差益は「雑所得」として総合課税の対象になる点に注意が必要です。

口座の種類については、特定口座(源泉徴収あり)を選択すれば確定申告が不要になり、非常に便利です。

また、上場株式の損失は配当所得と損益通算ができ、引ききれない損失は3年間の繰越控除が可能という点も試験の頻出事項です。

投資信託の分配金については、運用益から出る普通分配金は課税されますが、元本の払い戻しである特別分配金は非課税となります。

分配後の基準価額と個別元本を比較して、どちらがいくらになるのかを正確に計算できるようにしておきましょう。

これらの知識はタックスプランニングでも繰り返し登場します。

横断的な学習を意識して、合格を勝ち取りましょう!

勉強お疲れ様でした。