24歳で独学により1級ファイナンシャル・プランニング技能士を取得。2021年に「ほんださん / 東大式FPチャンネル」を開設し、33万人以上の登録者を獲得。

2023年に株式会社スクエアワークスを設立し、代表取締役としてサブスク型オンラインFP講座「FPキャンプ」を開始。FPキャンプはFP業界で高い評価を受け、2025年9月のFP1級試験では48%を超える受験生が利用。金融教育の普及に注力し、社会保険労務士や宅地建物取引士など多数の資格試験に合格している。

「青色申告ってお得だと聞くけれど、実際どんなメリットがあるの?」

「65万円控除を受ける条件が細かくて覚えにくい…」

と感じていませんか?

個人の青色申告とは、一定の帳簿づけや手続きに基づき、正しく所得を申告する代わりに、青色申告特別控除や赤字の繰越控除など、さまざまな有利な税制措置が受けられる制度です。

事業所得・不動産所得・山林所得を持つ個人にとっては、税負担を軽減するための重要な選択肢となります。

FP試験でも、青色申告特別控除・青色事業専従者給与・損失の繰越控除などの暗記ポイントが頻出で、混乱しやすい項目です。

この記事では、個人の青色申告の仕組みからメリット、控除の要件、試験で覚えるべき数字まで、具体例を交えながら分かりやすく整理していきます。

この範囲は混乱してしまいますし、特に青色申告特別控除などは要件がなかなか覚えられません…。

確かに個人の青色申告は受験生がつまずく範囲の一つです。しかし、この記事では、一つひとつ丁寧に解説していますので心配いりません!

個人の青色申告をマスターして合格に一歩近づきましょう!

本記事で解説した内容は、ほんださん監修のFPキャンプ内コンテンツ「完全講義premium」を基に作成されています。

より深く、体系的に学びたい方は、以下のFPキャンプの講座をチェックしてみてください。

個人の青色申告

本記事では、個人事業主にとって非常に重要な「青色申告」について解説します。

事業を営んでいる方にとって、青色申告は強力な節税の武器になります。

「なぜお得なのか」「どうすれば適用できるのか」を試験に出るポイントを絞って見ていきましょう。

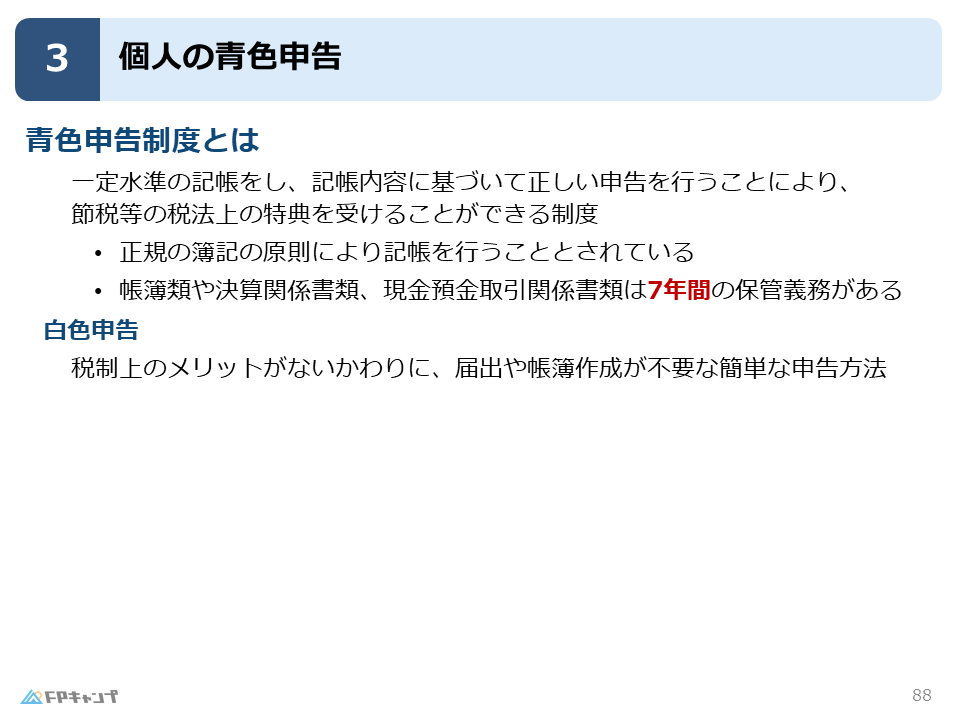

青色申告制度とは

青色申告とは、一定水準の記帳(帳簿をつけること)を行い、その内容に基づいて正しく申告をすることで、税金が安くなるなどの特典を受けられる制度です。

青色申告の適用を受けるためには、正規の簿記の原則により記帳を行う必要があります。

また、作成した帳簿類や決算関係書類などは、7年間保管する義務があります。

一方、青色申告をしない場合は「白色申告」となります。

白色申告は税法上のメリットがない代わりに、届出が不要で簡単な方法で申告できるのが特徴です。

「ガッツリ事業を大きくして節税したいなら青色」、「まずは手軽に申告だけ済ませたいなら白色」といったイメージで覚えておきましょう。

正規の簿記の原則:一般的に「複式簿記」を指します。資産や負債の動きを細かく記録する、少し手間のかかる記帳方法のこと

青色申告の適用

青色申告の対象者

青色申告ができる人は限られており、誰でもいいわけではありません。

青色申告の適用を受けるには、対象となる事業を行う者が届け出を行うことで適用となります。

青色申告の対象となるのは、不動産所得、事業所得、山林所得のいずれかがある人です。

ここで注意したいのは、「譲渡所得・雑所得」は含まれないという点です。

損益通算と混同しやすいですが、「事業として認められるレベルで稼いでいる所得」だけが青色申告の対象になると考えれば、譲渡所得や雑所得が入らない理由が納得できるはずです。

たしかに、譲渡所得は事業としては成り立ちませんね。

そうですね。もし試験で迷ってしまったときは、青色申告がどのような人や事業のための制度かを考えると正しい答えを選べるはずです!

適用を受けるための手続き

青色申告を始めるには、事前の届出が必要です。

原則として、適用を受けたい年の3月15日までに「青色申告承認申請書」を納税地の税務署長に提出する必要があります。

しかし、例えば7月に開業した事業の場合、期限の3月15日は過ぎてしまっていますよね。

このような場合でも青色申告の適用を受けられないわけではなく、新規開業の場合は、業務開始日から2ヶ月以内に提出すれば適用を受けることができます。

この2ヶ月という数字は試験で非常によく出ますので、必ず覚えましょう。

ちなみに、3月15日までに申請を出しておけば、その年の12月31日までに却下の通知がこない限り、自動的に承認されたものとみなされます。

一方で、もし、面倒になって「青色申告をやめたい」と思ったときは、やめたい年の翌年3月15日までに「所得税の青色申告の取りやめ届出書」を提出することで、青色申告を取りやめることができます。

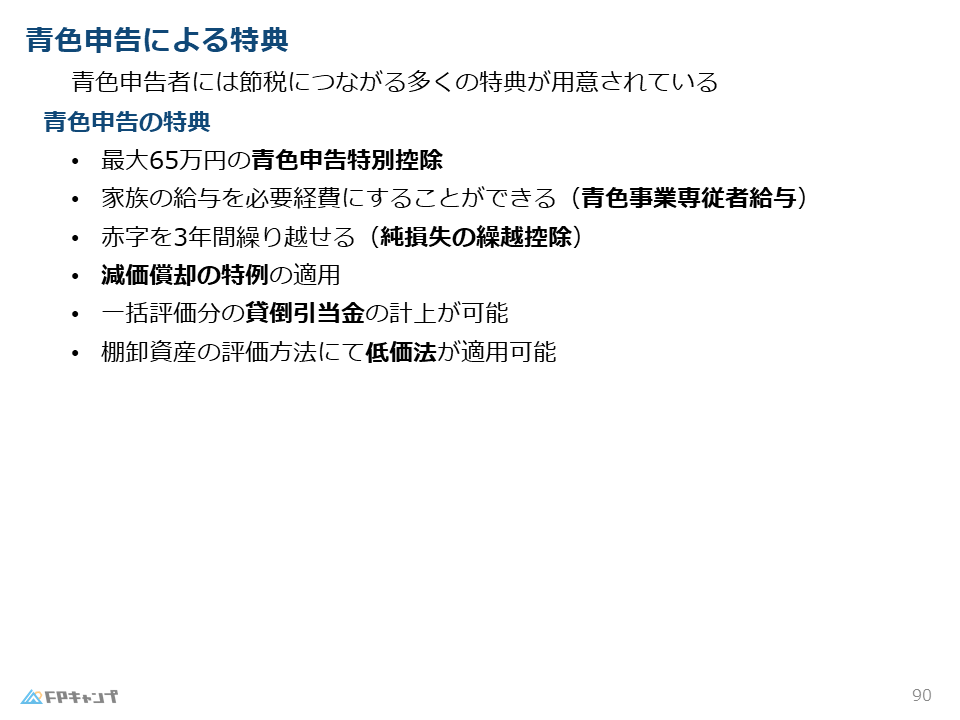

青色申告による特典

青色申告をする最大のメリットは、数々の節税特典です。

試験でも「これは青色申告の特典か、そうでないか」という組み合わせ問題がよく出ますので、一つずつ解説していきます。

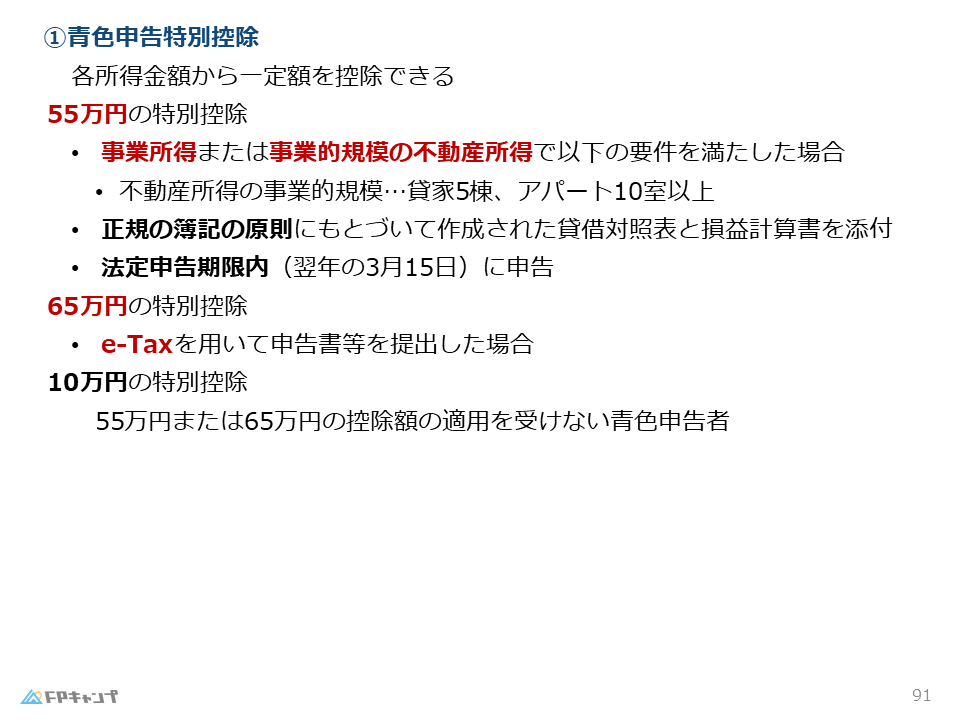

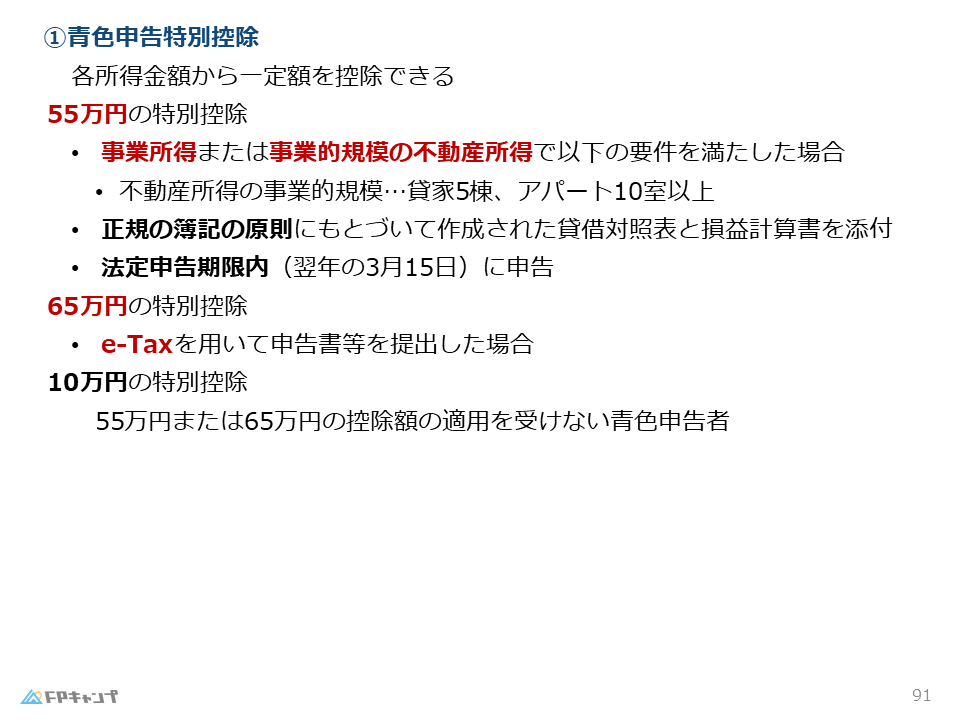

①青色申告特別控除

まず、一つ目の特典は、青色申告特別控除です。

事業をやっている方の所得の計算では、収入金額から必要経費などを引いて所得金額を算出しますが、その各所得金額からさらに一定額を控除できる仕組みです。

青色申告特別控除の控除額は要件により、三種類の金額に分かれます。

不動産の「事業的規模」とは、「5棟10室(貸家5棟、アパート10室以上)」が目安です。

これに満たないと10万円控除しか受けられないので注意が必要です。

10万円の特別控除については、近年廃止や引き下げなどの話題も出ていますので、最新情報を掴むようにしましょう。

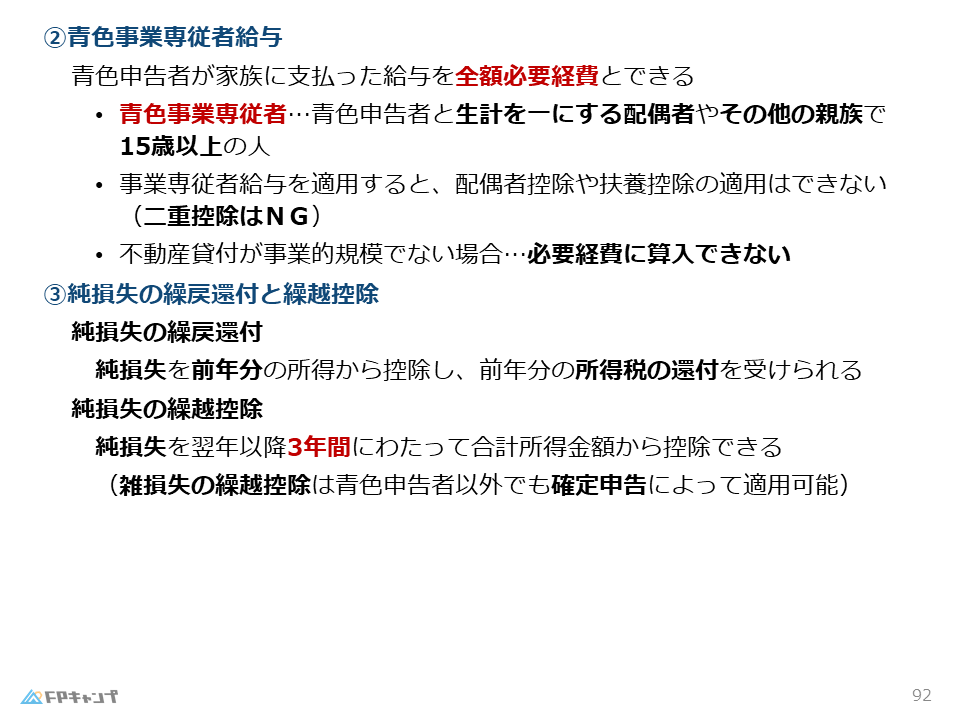

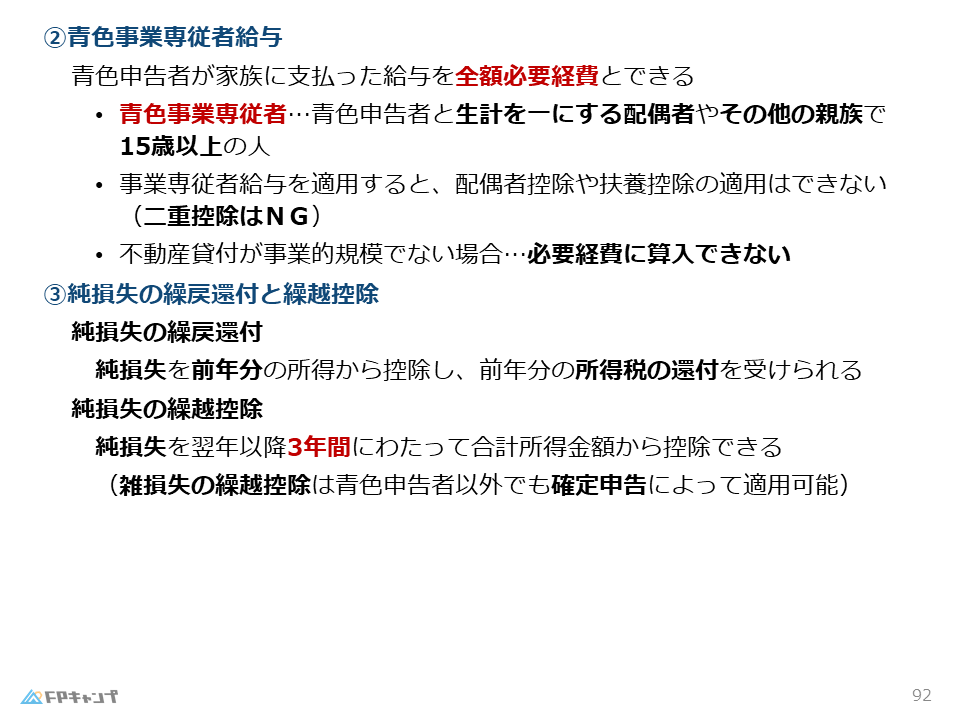

②青色事業専従者給与

二つ目の特典は、青色事業専従者給与です。

青色事業専従者給与とは、家族に支払ったお給料を、全額必要経費にできるという制度です。

この特典の対象となるのは、青色申告者と生計を一にする配偶者や親族で、その年の3月31日時点で15歳以上(中学生を除く)の人に限られます。

つまり、家族経営の事業に「もっぱら従事している(専従している)」家族への給料を認める制度です。

ただし、この制度を利用する際には大きな注意点があります。

青色事業専従者として給与の支払いを受けた人は、その年の配偶者控除や扶養控除の対象から外れてしまいます。

本来、配偶者控除などは「収入の少ない家族を養っている」ことに対して認められる控除です。

一方で専従者給与は「給料を経費にすることで所得から差し引く」ものです。

つまり、この両方を同時に受けることは、納税者の所得を減らすという観点から考えると、「二重控除」となるため認められていません。

そのため、節税効果を最大化するためには、「専従者給与として経費にする額」と「配偶者控除・扶養控除として差し引く額」のどちらが有利になるかをしっかり検討する必要があります。

「ドラえもん」に出てくるジャイアンは剛田商店で店番をしていますが、ジャイアンは小学生で15歳に満たないため、ジャイアンに支払う給与は青色事業専従者給与にすることはできません。

ジャイアンが成長して高校生などになった場合は、適用できるかもしれませんね。

③純損失の繰戻し還付と繰越控除

最後に、三つ目の特典として、純損失の繰戻し還付と繰越控除があります。

青色申告者が事業で赤字(純損失)を出してしまった場合には、その損失を無駄にせず、税負担を軽減できる強力な救済措置が用意されています。

主な仕組みは繰戻し還付と繰越控除の2つです。

まず純損失の繰戻し還付とは、当年に出てしまった赤字を前年分の所得に遡って控除することで、すでに納めた前年分の所得税を返してもらう(還付を受ける)ことができる制度です。

次に純損失の繰越控除とは、当年の赤字を翌年以降の最長3年間にわたって繰り越し、将来の黒字と相殺できる制度です。

これにより、翌年以降に利益が出た際の税負担を大幅に抑えることが可能になります。

ここで重要な注意点が一つあります。

以前に学習した雑損失の繰越控除は、白色申告者であっても適用を受けることができますが、この純損失の繰越控除は、青色申告者だけに認められた特権であるという点です。

<繰越控除の対象の違い>

雑損失の繰越控除:青色申告者以外でも適用可

純損失の繰越控除:青色申告者のみ適用可

「事業の赤字を将来に活かせるのは青色申告だけ」という違いは、試験でも非常に狙われやすいポイントですので、しっかりと区別して覚えておきましょう。

力試し:実際に過去問を解いてみよう

この記事で学んだことを踏まえて以下の問題に挑戦してみましょう!

(2023年9月試験問35) (学科 FP協会)

(ア)青色申告者は、仕分帳、総勘定元帳その他一定の帳簿を原則として10年間保存しなければならない。

解説: 10年間ではありません。青色申告者は、帳簿や記帳の根拠となる書類を、原則として起算日から7年間保存しなければなりません。

(イ)青色申告者の配偶者で青色事業専従者として給与の支払いを受ける者は、その者の合計所得金額の多寡にかかわらず、控除対象配偶者には該当しない。

解説: その年に事業専従者給与を1円でも受け取っている配偶者は、控除対象配偶者に該当しません。

まとめ

本記事では「個人の青色申告」について学んできました。

「申告期限」「どのような特典が受けられるのか」といった点が試験対策として非常に重要になってきます。

過去のFP試験では、これらのポイントが問われる問題が繰り返し出題されていますので、しっかりと復習しておきましょう!

「個人の青色申告」について、よく理解することができました!

理解を深めていただけたようでよかったです!

これからは繰り返し過去問や問題演習を積み、知識の定着を図りましょう。応援しています!

本記事で解説した内容は、ほんださん監修のFPキャンプ内コンテンツ「完全講義premium」を基に作成されています。

より深く、体系的に学びたい方は、以下のFPキャンプの講座をチェックしてみてください。