24歳で独学により1級ファイナンシャル・プランニング技能士を取得。2021年に「ほんださん / 東大式FPチャンネル」を開設し、33万人以上の登録者を獲得。

2023年に株式会社スクエアワークスを設立し、代表取締役としてサブスク型オンラインFP講座「FPキャンプ」を開始。FPキャンプはFP業界で高い評価を受け、2025年9月のFP1級試験では48%を超える受験生が利用。金融教育の普及に注力し、社会保険労務士や宅地建物取引士など多数の資格試験に合格している。

金融資産運用の分野で多くの受験生が「難しそう…」と感じるのがポートフォリオ理論です。

「アセットアロケーションとポートフォリオって何が違うの?」

「ドルコスト平均法ってよく聞くけど、具体的にどんなメリットがあるの?」

そんな疑問を抱えていませんか?

この記事では、FP2級合格を目指すあなたのために、ポートフォリオ理論の重要ポイントを基礎から徹底的に解説します。

この記事を読めば、複雑に見えるポートフォリオ理論がスッキリと理解でき、試験で得点できる知識が身につきます。一緒に学んで、FP2級合格を掴み取りましょう!

ポートフォリオ理論、言葉を聞くだけで難しそうで…。特に計算とか出てくると、もうお手上げ状態になりがちです。

お気持ち、とてもよく分かります!。ポートフォリオ理論は、まず基本的な考え方と専門用語の意味を一つひとつ押さえることが大切です。

本記事で解説した内容は、ほんださん監修のFPキャンプ内コンテンツ「完全講義premium」を基に作成されています。

より深く、体系的に学びたい方は、以下のFPキャンプの講座をチェックしてみてください。

ポートフォリオ理論とは? FP試験合格に必須の基本戦略

これまで株式や債券、投資信託といった個別の金融商品について学んできました。

しかし、実際にはこれらの商品を上手に組み合わせて運用していくことが非常に重要になります。

この「組み合わせの考え方」こそが、ポートフォリオ理論の核心部分です。

なぜ金融商品の組み合わせが重要なのか

わざわざ商品を組み合わせる理由はリスクを分散させるためです。

例えば、「将来性がありそうだから仮想通貨に全財産を投資しよう!」と、仮想通貨に一点張りしたとして、もしその価格が暴落してしまったら、大切な資産が一瞬でなくなってしまいます。

上記は極端な例ですが、一つのものに集中して投資することは、非常に大きなリスクを伴うのです。

このような事態を避けるために、「いろんな商品を組み合わせてリスクを抑えよう」というのが、現代の資産運用の基本的な戦略となっています。

その際に重要になるのが「ポートフォリオ」という概念です。

なるほど…。「卵は一つのカゴに盛るな」という格言を聞いたことがありますけど、それと同じ考え方ですね!一つの商品に集中投資するのは怖いなと感じました。

その通りです!まさにその格言がポートフォリオ理論の基本を表しています。カゴを複数に分ける(商品を分散する)ことで、もし一つのカゴを落としても(一つの商品が暴落しても)、他のカゴの卵(他の資産)は無事、というわけですね。

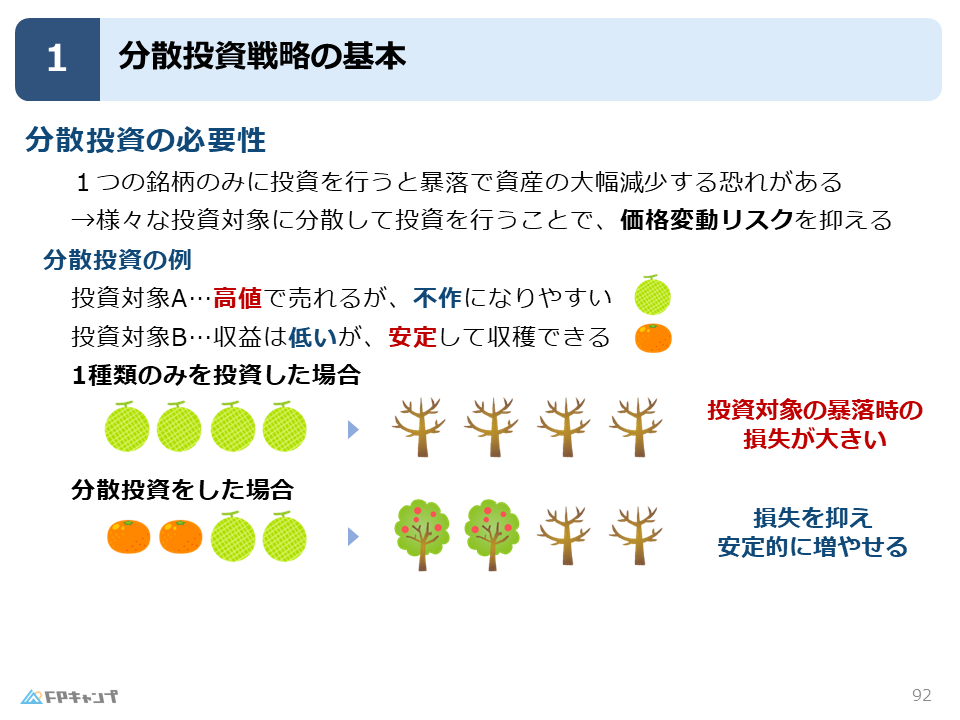

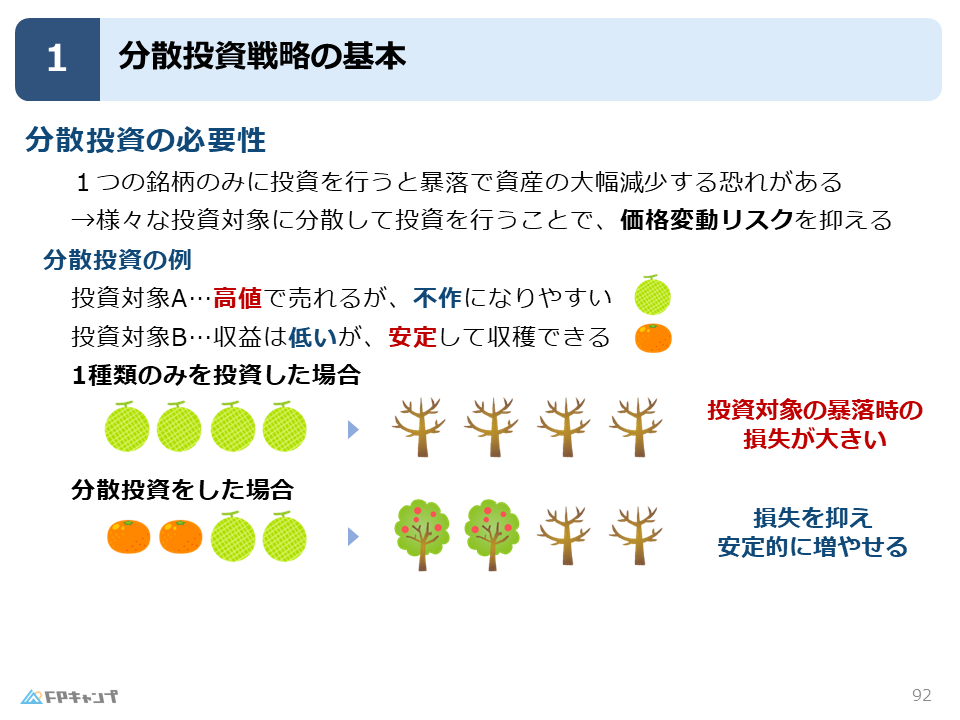

分散投資の基本戦略:一点集中投資のリスクを農家の例で理解する

農家になったと仮定して考えてみましょう。

あなたの畑では、AとB、2種類の果物を育てることができます。

- 果物A(メロン):1個あたりの価格が非常に高く、大儲けできる可能性がある。しかし、天候の影響を受けやすく、不作になるリスクが高い。

- 果物B(みかん):1個あたりの儲けは小さい。しかし、天候に強く、安定して収穫できる。

あなたは畑にどちらを植えるか考えます。

「大儲けしたい!」と考え、畑全体にメロンだけを植えたとしましょう。

その年の天候が良好であれば、あなたは大儲けできますが、その年の天候が非常に悪く、メロンが全滅してしまったら、儲けるどころではなくなってしまいますね。

つまり一点集中投資のリスクは、万が一の損失が非常に大きいということです。

では次に分散投資の考え方を取り入れてみましょう。

今度は、畑の半分にメロンを、もう半分にみかんを植えることにしました。

その年の天候が良好であれば、畑全部メロン程ではないものの、一定の利益を得ることができます。

一方で、仮にメロンが天候不順で全滅してしまっても、みかんは安定して収穫できるため、変わらず利益を得ることができます。

このように、万が一の時の損失を減らし、安定的に資産を増やしていく上で、分散投資はとても重要な考え方なのです。

農家の例え、すごく分かりやすいです!メロンだけで勝負するのはギャンブルに近いけど、みかんも一緒に作れば安心感がありますね。資産運用も同じで、安定とリターンのバランスを取ることが大事なんですね。

素晴らしい理解です!その通り、資産運用ではリスクとリターンのバランスをどう取るかが鍵になります。このメロンとみかんの例は、ポートフォリオ理論の基本的な考え方を表していますので、しっかり覚えておいてくださいね。

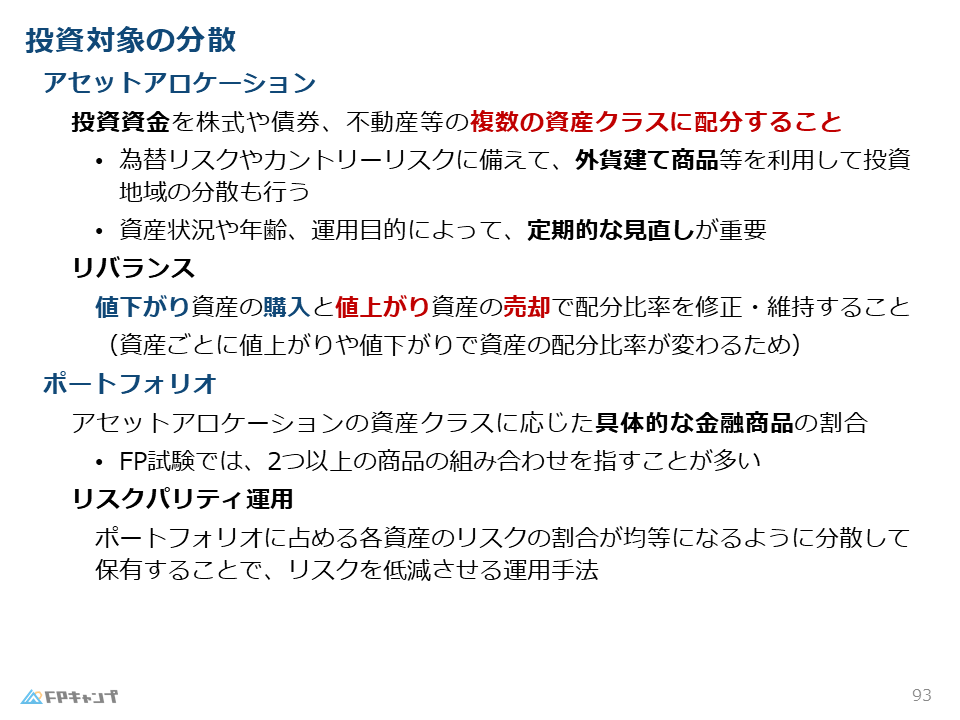

資産配分の設計図「アセットアロケーション」とは

投資対象を分散する上で非常に重要な考え方が「アセットアロケーション」です。

アセットアロケーションとは、英語の「アセット(Asset:資産)」と「アロケーション(Allocation:配分)」を組み合わせた言葉です。

投資資金をどの資産クラスに、どれくらいの割合で配分するかを決めることを指します。

資産クラスとは、株式、債券、不動産、預貯金といった資産の種類のことです。

アセットアロケーションでは、これらの資産クラスに、自分の目標やリスク許容度に合わせて資金を振り分けていきます。

例えば、以下のように具体的な割合を決めていくのがアセットアロケーションです。

| 資産クラス | 配分割合 | 主な特徴 |

|---|---|---|

| 国内株式 | 30% | 高いリターンが期待できるが、価格変動リスクも大きい |

| 外国株式 | 30% | 高い成長性が期待できるが、為替リスクやカントリーリスクがある |

| 国内債券 | 20% | リスクが低く、安定した収益が期待できる |

| 外国債券 | 20% | 国内債券より高い利回りが期待できるが、為替リスクがある |

| 合計 | 100% |

このように、日本国内だけでなく、外国の資産にも分散することが重要です。

日本だけに投資していると、日本の経済が悪化した際に資産全体が大きなダメージを受けてしまう可能性があるからです(これをカントリーリスクと言います)。

外国の資産を組み合わせることで、そうしたリスクに備えることができます。

年齢や運用目的に応じた見直しの重要性

アセットアロケーションは、一度決めたら終わりではありません。

ご自身の資産状況、年齢、運用目的に応じて、定期的に見直しを行うことがとても大切です。

例えば、20代の方であれば、運用できる期間が長いため、リスクを取って積極的にリターンを狙う外国株式などの比率を高めに設定することも考えられます。

しかし、定年退職を迎え、老後資金を運用する方が同じようにハイリスクな資産に一点張りするのは危険ですよね。

来月の生活費を引き出そうとしたら、市場の暴落で資産が半分になっていた…なんてことになったら大変です。

そのため、年齢が上がるにつれて、債券などの安定的な資産の割合を増やしていくのが一般的です。

アセットアロケーションは、資産運用の「設計図」みたいなものなんですね。自分の年齢や状況によって、その設計図を書き換えていく必要がある、と。外国の資産も組み込む理由がよく分かりました!

まさにその通り、「設計図」という表現はぴったりですね!この設計図を最初にしっかり作っておくことが、長期的な資産運用の成功の鍵を握ります。ライフステージの変化に合わせて見直す、という点もFP試験で問われるポイントなので、覚えておきましょう。

資産配分を維持する「リバランス」の具体的な方法

アセットアロケーションを見直す際に必要となる具体的な作業が「リバランス」です。

リバランスとは、当初決めた資産の配分比率が市場の価格変動によって崩れてしまった場合に、元の比率に戻すように調整することを言います。

具体的には、「値上がりした資産を売却し、値下がりした資産を購入する」ことで、配分比率を維持・修正します。

「値下がりしたものを売り、値上がりしたものを買う」といった逆の選択肢で引っかけてくることが多いので、間違えないようにしましょう。

値上がりした資産を売り、値下がりした資産を買う仕組み

具体的な例で見てみましょう。

あなたが「株式50%、債券50%」というアセットアロケーションで資産運用を始めたとします。

- 当初の資産配分:株式 50万円、債券 50万円(合計100万円)

1年後、株式市場が好調で株価が大きく値上がりし、一方で債券は少し値下がりしたとします。

- 1年後の資産状況:株式 70万円、債券 40万円(合計110万円)

この時、資産の配分比率は「株式 約64%、債券 約36%」となり、当初の「50%:50%」というバランスから崩れてしまっています。

この状態は、当初想定していたよりもリスクが高い状態になっていると言えます。

そこでリバランスを行います。

合計資産110万円を再び「50%:50%」に戻すので、目標は「株式 55万円、債券 55万円」です。

- リバランスの実行:値上がりした株式を15万円分売却し、その資金で値下がりした債券を15万円分買い増す。

これにより、資産配分は「株式 55万円、債券 55万円」となり、元のバランスを取り戻すことができます。

リバランスは、利益が出ている資産を確定させ、割安になっている資産を買い増すという、合理的な投資行動にもつながります。

なるほど!放っておくと、どんどんリスクの高い資産の割合が増えちゃう可能性があるんですね。リバランスは、高くなったものを売って、安くなったものを買う…自然と「高値売り・安値買い」が実践できる仕組みになっているんですね!

その通りです!感情に左右されず、機械的に「高値売り・安値買い」を実践できるのがリバランスの大きなメリットです。試験では「値上がりした資産を売る」「値下がりした資産を買う」というキーワードをしっかり押さえておきましょう!

FP試験で問われる「ポートフォリオ」と「リスクパリティ運用」

アセットアロケーションと似た言葉で「ポートフォリオ」という言葉があります。

また、少し応用的な考え方として「リスクパリティ運用」もFP2級の試験で問われることがありますので、ここで整理しておきましょう。

ポートフォリオ:個別商品の組み合わせ

「ポートフォリオ」とは、具体的にどの金融商品を、どのくらいの割合で保有するのかという、個別の金融商品の組み合わせのことを指します。

アセットアロケーションとの違いを整理すると、以下のようになります。

- アセットアロケーション:資産の「大きな分類(資産クラス)」への配分を決めること。(例:株式に50%、債券に50%)

- ポートフォリオ:その分類の中で、具体的に「どの商品」を組み合わせるかを決めること。(例:株式50%の内訳として、A社の株を20%、B社の株を30%にする)

アセットアロケーションが資産運用の「設計図」なら、ポートフォリオは「具体的な材料リスト」といったイメージです。

ただし、FP試験の問題文中では、単純に「2つ以上の金融商品の組み合わせ」という意味で「ポートフォリオ」という言葉が使われることも多いので、文脈で判断できるようにしておきましょう。

リスクパリティ運用:リスクの割合を均等にする手法

次に「リスクパリティ運用」です。

「パリティ(Parity)」とは「均等」という意味で、リスクパリティ運用とは、ポートフォリオに組み入れている各資産のリスクの割合が均等になるように資産を保有する手法です。

これは、投資金額の割合を均等にするのとは異なります。

例えば、一般的に株式は債券よりもリスク(価格変動の大きさ)が大きいとされています。

もし、株式と債券を50%ずつ、同じ金額で保有した場合、ポートフォリオ全体のリスクの大部分は株式が占めることになります。

そこでリスクパリティ運用では、リスクの大きさに応じて投資配分を調整します。

具体的には、リスクの大きい株式の保有割合を減らし、リスクの小さい債券の保有割合を増やすことで、それぞれの資産がポートフォリオ全体のリスクに与える影響(リスク寄与度)が同じくらいになるように調整するのです。

このような運用手法もある、ということを知識として知っておきましょう。

大きな枠組みがアセットアロケーションで、その中身の具体的な商品がポートフォリオなんですね。リスクパリティ運用は、金額じゃなくて「リスクの大きさ」でバランスを取る、という考え方なんですね。

素晴らしい整理です!その理解で完璧ですよ。特にアセットアロケーションとポートフォリオの違いは、基本としてしっかり押さえておきたいポイントです。リスクパリティ運用は「リスクを均等に」というキーワードで覚えておけば、試験対策としては十分です。

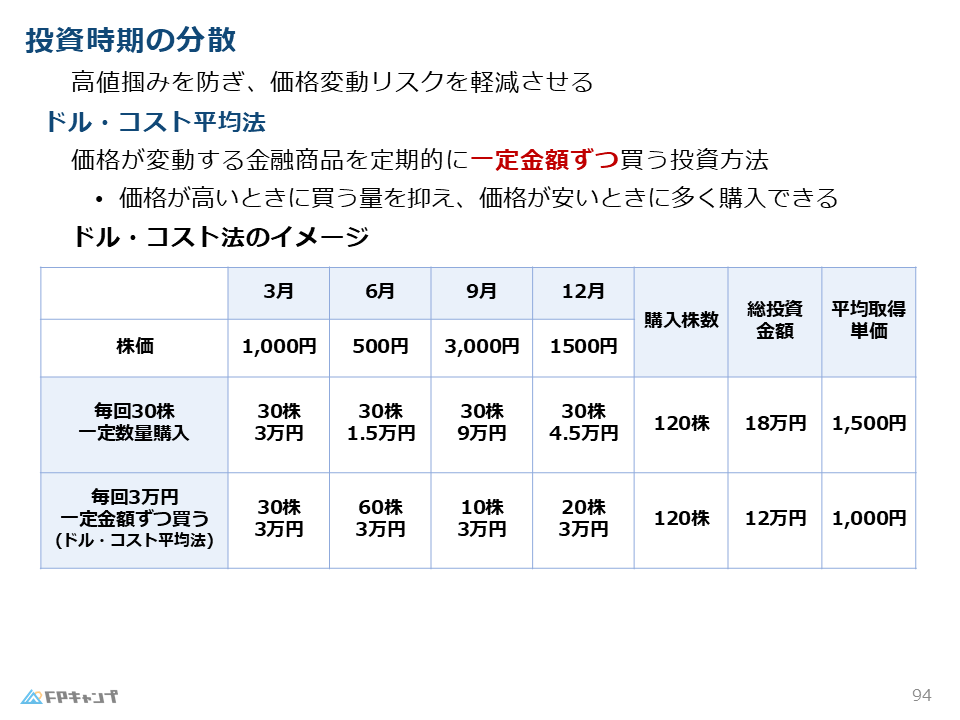

投資タイミングをずらす「ドルコスト平均法」のメリット

これまで「どの商品に投資するか(商品の分散)」について見てきましたが、もう一つ重要な分散の考え方が「いつ投資するか(時間の分散)」です。

例えば、退職金で1,500万円を受け取った方が、

「資産運用が大事だと聞いたから、今すぐこの1,500万円で投資信託を買おう!」

と一括で投資したとします。

もし、購入したタイミングが価格の最高値だったら、その後は価格が下がり続け、大きな損失を抱えてしまう可能性があります。

このような「高値掴み」のリスクを避けるために、投資する時期を複数回に分ける「時間の分散」が有効なのです。

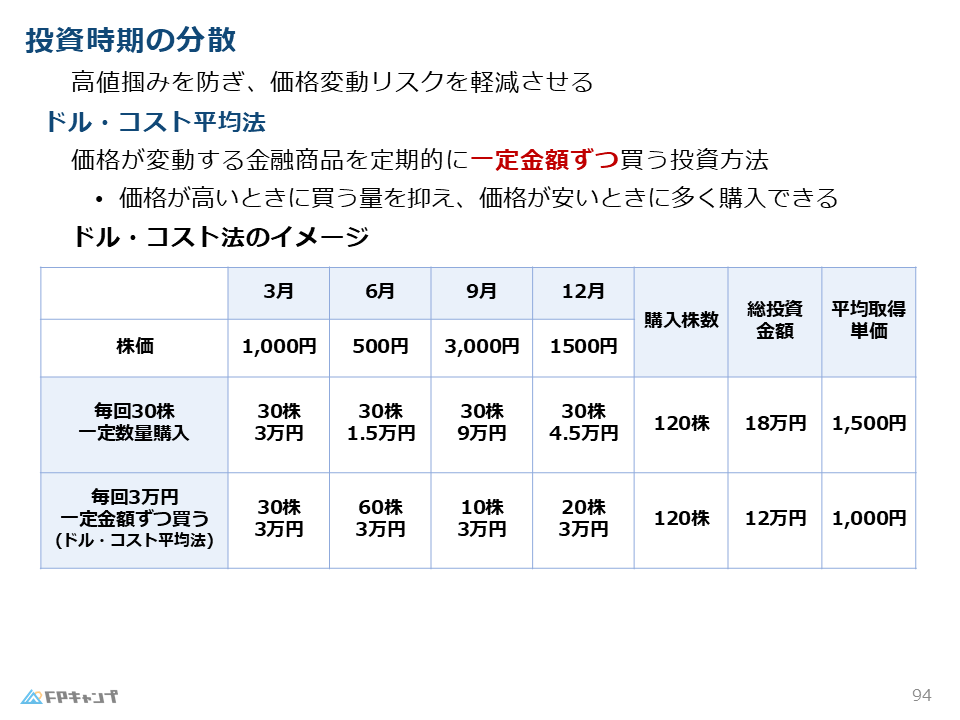

定期的に「一定金額」ずつ購入するドルコスト平均法

この時間の分散を実践する代表的な手法が「ドルコスト平均法」です。

ドルコスト平均法とは、価格が変動する金融商品を、定期的に「一定金額」ずつ購入していく手法です。

ここで非常に重要なのが、「一定数量(例:毎月100株ずつ)」ではなく「一定金額(例:毎月1万円ずつ)」という点です。

高い時には少なく、安い時には多く買う効果

ドルコスト平均法の最大のメリットは、購入単価を平準化できる効果が期待できることです。

毎月「一定金額」で購入するため、価格が高い時には少ししか購入できず(高値掴みを防ぐ)、逆に価格が安い時にはたくさん購入できます(安値で多く仕込める)。

以下の表で具体的なイメージを見てみましょう。毎月3万円ずつ、ある金融商品を購入する場合です。

| 購入月 | 価格(1口あたり) | 購入金額 | 購入数量 |

|---|---|---|---|

| 1月 | 10,000円 | 30,000円 | 3口 |

| 2月 | 15,000円 | 30,000円 | 2口 |

| 3月 | 7,500円 | 30,000円 | 4口 |

| 4月 | 10,000円 | 30,000円 | 3口 |

| 合計/平均 | 平均価格: 10,625円 | 120,000円 | 12口 |

この例では、4ヶ月間で合計12万円を投資し、12口購入しました。

この時の平均購入単価は 120,000円 ÷ 12口 = 10,000円となります。

価格が高い2月は購入量が2口に抑えられ、価格が安い3月には4口も購入できているのが分かりますね。

このように、ドルコスト平均法は、感情に左右されずに、機械的に「高い時には少なく、安い時には多く買う」を実践できる、効果的な投資手法の一つです。

「一定金額」と「一定数量」の違い、ひっかかりそうでした!「ドルコスト平均法=毎月1万円ずつ」のように、金額で覚えるようにします。表を見ると、価格が安い時にたくさん買えるメリットがよく分かりますね!

そこが最重要ポイントです!「ドルコスト平均法は一定金額」と何度も口に出して覚えてくださいね。この手法は、つみたてNISAなどでも活用されている基本的な考え方なので、実生活にも役立つ知識ですよ。

まとめ:ポートフォリオ理論をマスターしてFP2級合格を掴む!

今回は、FP2級合格に欠かせないポートフォリオ理論について解説しました。

ポートフォリオ理論は、FPとしてお客様にアドバイスする上でも、ご自身の資産を形成する上でも、必須の知識となります。

一つひとつの用語の意味と関係性をしっかり理解して、FP2級の合格を確実なものにしましょう!

応援しています!