本記事の構成

本記事は以下の内容で構成されています。

・実際の設例

・本試験の概要と傾向

・得点のカギとなる論点

・各質問事項と検討のポイント

・実際の面接試験の想定応答集

実際の設例

それではまず、今回の設例を読んでいきましょう。

●設例●

三大都市圏で自動車部品製造業を営むX株式会社(非上場会社)は、代表取締役社長であるAさん(72歳)が35年前に設立した会社である。X社の技術力は取引先から高く評価され、経営状態は良好であり、今後も取引のさらなる拡大が見込まれている。

【X社の事業承継】

Aさんの長男Cさん(47歳)は、1年前にX社の専務取締役に就任し、Aさんに代わって実質的に経営上の意思決定を行っており、Aさんは社長交代の時期について考え始めている。

Aさんは、自身が健在であるうちに長男CさんにX社株式を移転して事業承継を完了させたいと考えているが、X社の創業者であるAさんはX社株式のすべてを保有しているため、X社株式をやみくもに移転した場合、高額な贈与税が発生するのではないかと懸念している。さらにX社の業績は好調であり、将来的にX社の価値が上昇していくことで、株式の移転がいっそう困難になることが懸念される状況である。

なお、X社本社土地はAさんが所有しているが、X社に余剰資金があることから、Aさんは当該土地をX社へ売却することも視野に入れている。

【Aさんの資産承継】

Aさんは、妻Bさん(70歳)と2人暮らしであり、自宅と現預金は妻Bさんに相続させる意向である。長女Dさん(44歳)には賃貸アパートを相続させようと考えているが、所有財産に占めるX社株式の割合が大きく、長男CさんにX社株式をすべて承継させると相続財産の配分に偏りが生じることが気にかかっている。なお、長女Dさんは住宅の購入を検討しており、Aさんは資金面で協力してあげたいと考えている。

【Aさんの所有財産の概要】(相続税評価額、土地は小規模宅地等の評価減適用前)

1.現預金 : 9,000万円(役員退職金は考慮していない)

2.X社株式 : 2億5,000万円

3.自宅

①土地(180㎡) : 2,000万円

②建物 : 1,000万円

4.X社本社土地(1,200㎡) : 1億1,000万円(注)

5.賃貸アパート

①土地(200㎡) : 2,000万円

②建物 : 1,000万円(年間家賃480万円)

合計 : 5億1,000万円

※Aさんの相続に係る相続税額は、約1億3,500万円(配偶者の税額軽減・小規模宅地等の評価減

適用前)と見積もられている。

(注)X社は土地の無償返還に関する届出書をAさんと連名で税務署に提出し、Aさんに通常の地

代を支払っている。

【X社の概要】

資本金:1億円 会社規模:大会社 従業員数:110人 配当:毎期20円/株

売上高:25億円 経常利益:1億5,000万円 純資産:5億円

株主構成(発行済株式総数20万株):Aさん100%

株式の相続税評価額:類似業種比準価額1,250円/株、純資産価額2,500円/株

(注)設例に関し、詳細な計算を行う必要はない。

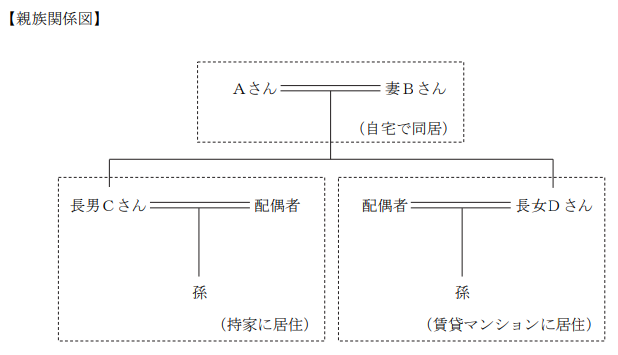

【Aさんの家族構成(推定相続人)】

妻Bさん (70歳):専業主婦。Aさんと自宅で同居している。

長男Cさん(47歳):X社の専務取締役。妻と子の3人で持家に居住している。

長女Dさん(44歳):会社員。夫(会社員)と子の3人で賃貸マンションに居住している。

出典:一般社団法人金融財政事情研究会 ファイナンシャル・プランニング技能検定1級実技試験(資産相談業務)2025年6月

本試験の概要と傾向

本設例の概要

Aさん(72歳)は非上場会社X社の創業者であり、現在は全株式を保有しているが、実質的な経営は長男Cさんが担っており、社長交代と株式の承継を検討している。

業績好調によりX社株式の評価が上昇しており、将来的に株式移転がより困難になることを懸念している。

X社本社土地はAさん個人名義で保有しており、X社に余剰資金があることから、土地を会社に売却する選択肢も視野に入れている。

資産全体の中でX社株式の占める割合が大きく、長男に株式を集中して承継させる場合、長女Dさんへの相続財産とのバランスが取れず、偏りが生じることを気にしている。

長女Dさんは住宅購入を検討しており、Aさんは資金面での支援を考えているが、生前贈与などの手法や適切な対応について悩んでいる。

難易度・受験生目線の対策方法

非上場会社の株式承継と遺産分割のバランスを主軸とした設例です。

X社株式の価値が高いため、事業承継税制の活用や段階的贈与、相続時精算課税制度との併用など、贈与税・相続税の双方を見据えた承継プランの設計が求められます。

また、長女Dさんへの配慮として賃貸アパートや住宅取得支援の検討、株式偏重による遺産分割の不公平感への対応も重要なポイントです。

さらに、会社とAさん個人の資産関係(X社本社土地の売却の可否)を含めた総合的な助言が必要で、株式評価や事業承継と個人相続の知識を横断的に問う構成となっており、難易度はやや高めの設例といえるでしょう。

本設例の関連テーマ

中小企業の事業承継

非上場株式の評価と評価減の手法

ここで、しっかりと基礎知識を付けておくことが重要でしょう。

講義内では、本論点についてしっかり解説しておりますので、ここの知識を定着させていたかどうかが、本試験での回答力となったと言えるでしょう。

FPキャンプ内でも、これらの論点に関してはしっかりと解説しております。

法人の承継対策③ 株式の評価減の手法

法人の承継対策④ 法人版事業承継税制

「FPキャンプ1級実技試験コース」を受講されている方は、上記の観点テーマからしっかり学んでおきましょう。

得点のカギとなる論点

設例読みの段階で、想定される質問として考えておくべき論点は以下のポイントです。

・X社の事業承継

・X社の株式の円滑な移転方法

・Aさんが保有するX社本社土地の売却について

・資産承継に当たって長男Cと長女Dとで偏りが生じる恐れがあること

・長女Dの住宅購入資金の援助

またこれらに加えて、Part1特有の王道質問への回答も考えておく必要があります。

1級実技試験の王道質問と、それに対する備え方、考え方については、こちらの記事をご覧ください。

partⅠ対策:何を質問すべきかが見えてくる-ポイントABCの思考法

各質問事項と検討のポイント

それでは各質問事項に対する提案のポイントと、知っておくべき知識について解説していきます。

なお実際の試験で問われた細かな論点や質問事項などは、この後の「面接試験の想定応答集」で紹介しておりますので、本章では省略します。

論点① X社の事業承継と株式の移転

提案のポイント

非上場株式等についての贈与税の納税猶予・免除(法人版事業承継税制)措置の利用を提案

役員退職金や記念配当による株価の引き下げ

解説

株式の承継は、主に相続・贈与・売買によって行われます。贈与においては、先代経営者から後継者へ株式を贈与する際、後継者に多額の贈与税が発生することが、円滑な承継を妨げる要因の一つとなっています。

こうした贈与税の課税を回避するための制度として代表的なものに、「法人版事業承継税制」や「相続時精算課税制度」があげられます。

法人版事業承継税制は、贈与税や相続税の全額免除が可能となりますが、手続きが煩雑であり、適用後も株式の保有を継続しなければならないなどの制約を伴います。

一方で、相続時精算課税制度の場合、株式の価額を贈与時の価額で固定することができるため、株価の上昇によって相続税が高額になることを防ぐことができます。デメリットとしては、控除額を超える部分については、20%の贈与税額が課されます。

今回の場合、X社株式の評価額が2億5,000万円と高額であることを踏まえると、贈与税を発生させずに株式を移転することができる「法人版事業承継税制」の活用を提案することが最適といえるでしょう。法人版事業承継税制の適用を受けるためには、2026年3月31日までに特例承継計画を提出し、後継者は贈与直前において役員に就任、贈与によって会社の代表権と総議決権数の50%超を保有していることが必要となります。

また、事業承継を行う前には、株価を可能な限り引き下げる必要があります。役員退職金を支給したり、記念配当を実施して、X社の利益と純資産を減らすよう提案しましょう。

実技試験対策講座を受講中の方は必要に応じて、法人の承継対策④ 法人版事業承継税制で復習を行いましょう。

論点② X社本社土地の売却について

提案のポイント

X社本社土地を売却しない旨の提案

⇒売却しなければ、無償返還に関する届出書が提出されている場合の宅地の評価減と、小規模宅地等の特例の適用を受けることができる

解説

土地の無償返還に関する届出書を提出している場合、借地権割合に関係なく、その宅地は自用地価額の80%で評価されます。加えて、小規模宅地等の特例の適用を受けることができます。本社土地を親族が相続し、相続税の申告期限まで保有し事業を営んでいる場合、特定同族会社事業用宅地等として、400㎡までについて評価額が80%減額されます。

なお、特定同族会社事業用宅地等として小規模宅地等の特例の適用を受けるためには、以下の要件を満たす必要があります。

①同族会社への貸付は、相当の対価で継続的に行われていること

②被相続人や親族等が50%超保有する法人の事業の用(貸付事業を除く)に供されていること

③宅地を取得した親族が相続税の申告期限までその法人の役員であること

④宅地を相続税の申告期限まで保有していること

論点③ 資産承継にあたって長男Cと長女Dとで偏りが生じる恐れ

提案のポイント

遺留分を考慮した遺言書の作成

遺留分に関する民法の特例(除外合意)の活用を提案

解説

X社株式はAさんの所有財産の半分近くを占めており、これを長男Cさんが取得すれば長女Dさんの遺留分を侵害する可能性が高くなります。長女Dさんの遺留分は、6,375万円(=5億1,000万円×1/8)と高額であるため、遺留分を侵害しないような遺言書を作成する必要があります。

また、遺留分を侵害しないよう事業承継する場合には、遺留分に関する民法の特例を提案することができます。遺留分に関する民法の特例では、除外合意と固定合意がありますが、特定の相続人に事業承継する場合、固定合意ではなく除外合意が基本となります。除外合意を行うことで、株式等を遺留分算定の基礎財産から除外して遺留分を計算できるため、他の相続人による遺留分侵害額請求権の行使を防ぐことが可能となります。ただし、遺留分に関する民法の特例には推定相続人全員の書面による同意と1カ月以内の経済産業大臣の確認、家庭裁判所の許可が必要です。

論点④ 長女Dさんの住宅購入資金の援助

提案のポイント

直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税制度の提案

解説

直系尊属から住宅取得等資金の贈与の特例を提案することが最適とされる設例は数多く見られます。本設例でも、長女Dさんが住宅の購入を検討している旨の記載があることから、その購入資金の一部について、本特例を活用して贈与を行えば、省エネ等住宅であれば1,000万円、それ以外であれば500万円まで非課税での贈与が可能となります。

論点⑤ 見込み相続税額が高額

提案のポイント

自宅土地とX社本社土地について小規模宅地等の特例の活用を提案

解説

Aさんの所有する自宅土地を特定居住用宅地等、X社本社土地を特定同族会社事業用宅地等として小規模宅地等の特例の適用を受ける場合、適用面積について調整を行う必要はなく、完全併用することができます。自宅土地は330㎡以下であるため、相続税評価額を80%減額することができます。また、X社本社土地は、400㎡までについて相続税評価額の80%減額することができます。

なお、Aさんは賃貸アパートの土地200㎡を所有してますが、貸付事業用宅地等として小規模宅地等の適用を受ける場合は、適用面積を調整する限定併用となってしまうため、減額される金額が完全併用する場合よりも低くなってしまいます。

実際の面接試験の想定応答集

それでは、上記の質問事項と知識の整理を踏まえたうえで、実際に試験会場で面接官から行われた質問を再現した、想定応答集をご覧ください。

想定応答集の注意点

- 本想定応答集は、金財実施のFP1級実技試験を実際に受験した「FPキャンプ1級実技コース」受講生のアンケ―トに基づき、FPキャンプ講師陣が実際の面接試験のやりとりを再現したものです。

- 「FPキャンプ1級実技コース」は、1級実技試験受験生の23.8%が利用し、利用者数は各試験ごとに180名以上となっています。本想定応答集では、大量のアンケートデータを集計し、試験機関が想定されていると思われる王道の質問の流れをご紹介しています。

- 記事の都合上、本想定応答集は、実際に行われた質問を一言一句再現したものではありません。面接官や本番試験の解答の流れによって、異なる質問が行われているケースもございます。

- 本想定応答集の回答は、FPキャンプ講師陣が考える模範解答を掲載しております。試験機関側が模範解答としたものではありません。また、この通りに回答しなければならない得点が得られないというものでもありません。

設例の顧客の相談内容および問題点

(受検生)と申します。よろしくお願いします。

よろしくお願いします。

設例をじっくり読んだと思いますが、Aさんの相談内容と問題点について項目だけで構いませんので全てあげてください。

以降の内容につきましては、FPキャンプ1級きんざい実技コースをご利用の方のみご覧いただけます。

FPキャンプをご利用中の方は、毎朝配信されるメールマガジンに記載されているパスワードを入力してください。

FPキャンプをご利用でない方は下記画像をタップしてコースをご利用ください。