24歳で独学により1級ファイナンシャル・プランニング技能士を取得。2021年に「ほんださん / 東大式FPチャンネル」を開設し、29万人以上の登録者を獲得。

2023年に株式会社スクエアワークスを設立し、代表取締役としてサブスク型オンラインFP講座「FPキャンプ」を開始。FPキャンプはFP業界で高い評価を受け、2025年1月のFP1級試験では32%を超える受験生が利用。金融教育の普及に注力し、社会保険労務士や宅地建物取引士など多数の資格試験に合格している。

「不動産を取得したら登録免許税がかかるって聞いたけど、実際にはどんな税金なの?」「計算方法や税率ってどうやって覚えればいいの?」と、疑問に思っている方も多いのではないでしょうか。

登録免許税は、登記の種類ごとに税率が異なったりと、混乱しやすい分野ですが、登録免許税は登記制度と密接に関係しており、仕組みを理解すれば自然と覚えやすくなります。

この記事では、FP2級試験対策として、登録免許税の基本的な仕組みから実践的な計算方法までを、表や具体例を交えてわかりやすく解説していきます。

登録免許税と言われてもなかなかイメージが湧かないですし、数字も多く出てくるので苦手意識があります。

そうですよね。暗記量の多い分野では、単に暗記していくのではなく制度の本質をとらえていくことが重要です。苦手意識を克服して、得点源にかえていきましょう!

登録免許税の概要

登録免許税とは

まずは、登録免許税の概要を解説していきます。

登録免許税と聞いても聞きなじみのない方も多いかと思いますが、登記税と考えてください。

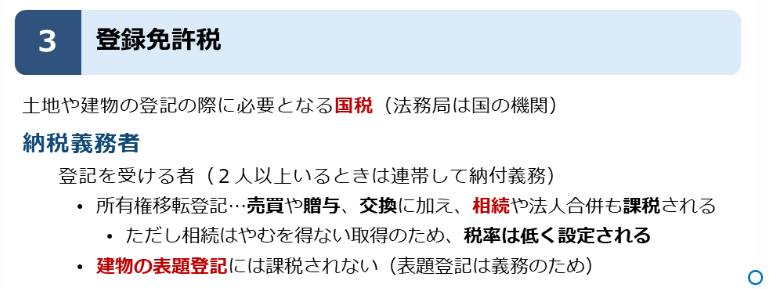

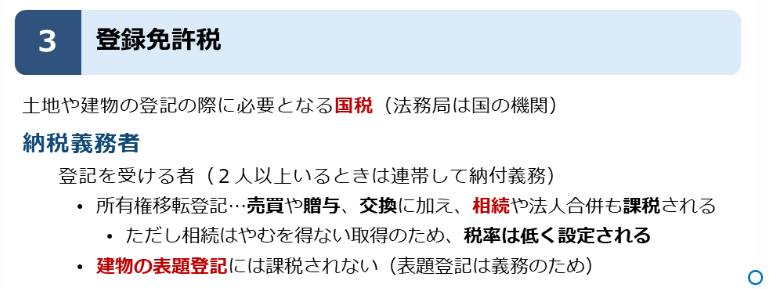

つまり、登録免許税とは、土地や建物の登記の際に必要となる国税のことです。

では、なぜ国税なのでしょうか。

これは、登記は法務局で行うものだという点に由来しています。

登記に関しては、当blogでも解説しておりますので、一度しっかりと復習してから本記事の内容を学ぶことをお勧めします。

登録免許税の納税義務者

続いて、登録免許税を納めるべき人についてみていきます。

登録免許税においては、登記を行う人に納税義務があります。

また、登記を行う人が二人以上いるときは連帯して納付義務を負います。

所有権移転登記といって、ほかの誰かから自分に所有権が移った場合は、売買や贈与、交換に加えて、相続による取得においても課税がされます。

ここでポイントになるのが、不動産取得税においては相続による取得は非課税の対象でしたが、登録免許税においては課税されるという点です。

試験でも問われるポイントですのでしっかりと整理しておきましょう。

また、建物の表題登記には課税されません。

表題登記:不動産登記における、土地や建物の所在や床面積など、物理的な情報を記録するものであり、新たに不動産が生じたときにする登記のこと。

その理由は、表題登記は義務だからです。

つまり、建物を購入したら必ずやらなくてはいけないものですので、税金はかからないとなっています。

相続による取得でも登録免許税では課税されるのですね。不動産取得税では非課税と学んだので、少し意外でした。

そうですね。しかし、税率については次項で解説しますが、相続はやむを得ない取得のため、税率は低く設定されています。

・不動産取得税⇒相続による取得は非課税

・登録免許税⇒相続による取得も課税

登録免許税の計算

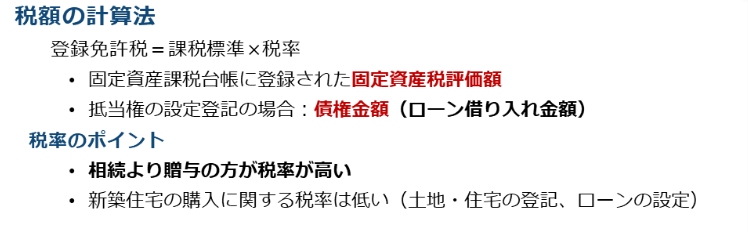

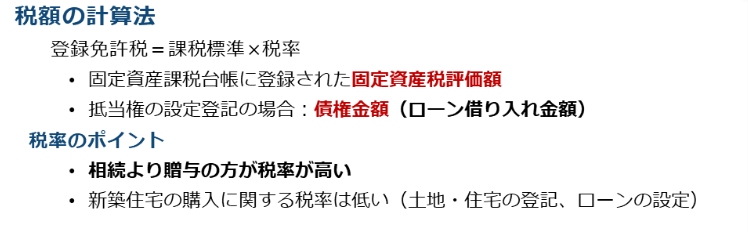

税額の計算法

次に、登録免許税の税額の計算方法について解説していきます。

原則の計算式は上記の通りで、不動産取得税と同様の式になっています。

登録免許税においても、課税標準は固定資産税評価額であり、購入価格ではないという点に注意して下さい。

課税標準が購入価格であると、同じ不動産でも購入者によって価格が異なるので、課税の公平性が失われる可能性があります。

ですので、課税標準では、客観的な指標である固定資産税評価額を用いています。

もう一つ注意する点は、登記内容が抵当権の設定登記の場合です。

抵当権:住宅ローンの支払いが困難になった時に土地と家を差し押さえることができる権利であり、住宅ローンなどでお金を借りるときに、購入する家や土地に金融機関が設定する権利のこと。

この場合は、課税標準が、債権金額(ローン借り入れ金額)になります。

では、なぜ固定資産税評価額ではないのでしょうか。

これは、抵当権設定登記は、不動産そのものを取引する登記ではないからです。

この登記で明らかにするのは、「誰がどれだけの債権を担保しているか」という情報です。

したがって、評価対象は不動産の価格ではなく、「債権額」になります。

たとえば:

• あなたが3,000万円の住宅ローンを借りるとします。

• 銀行がその返済を確保するために、あなたの家に「抵当権」を設定します。

• 登録免許税は、「あなたが借りた3,000万円」を基準に計算されます。

仮に、家の固定資産評価額が2,000万円だったとしても、担保の対象となるのは3,000万円の債権なので、それに対して税がかかるというわけです。

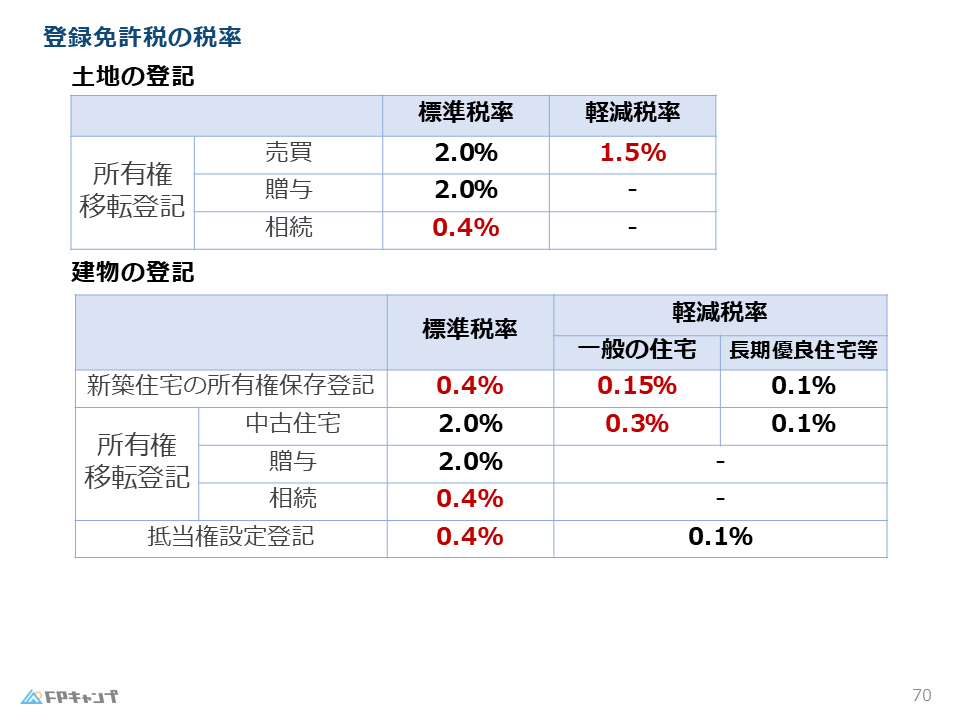

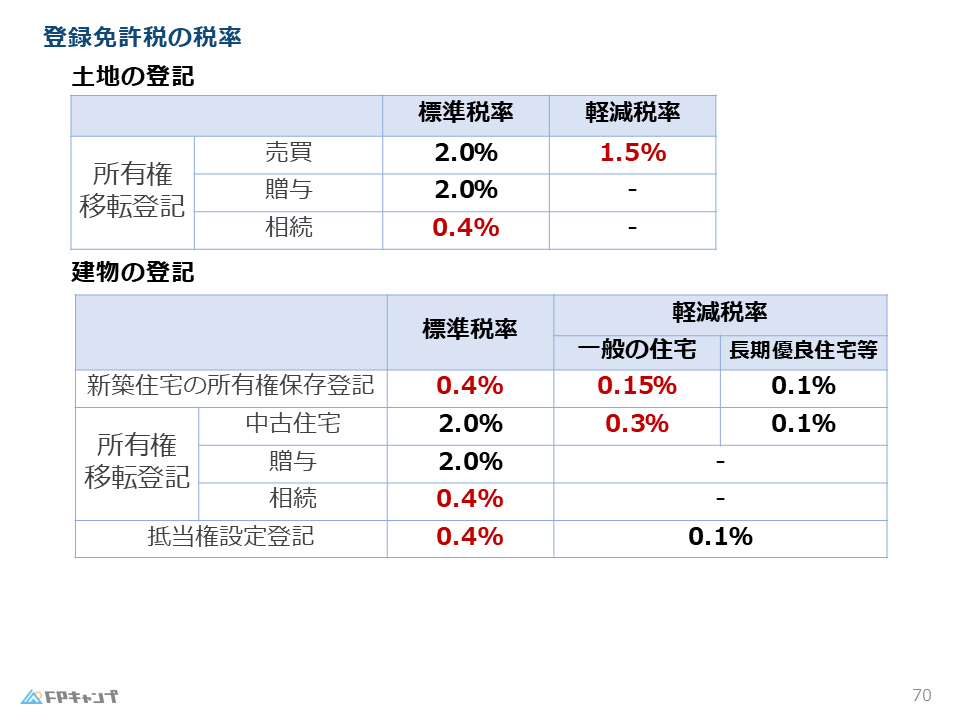

登録免許税の税率

登録免許税の税率をまとめたものが上記の表になります。

試験対策においては赤文字のところを覚えておきましょう。

税率:試験対策のポイント

ここからは、登録免許税の税率において、試験対策で特におさえておきたい二つのポイントを解説します。

相続と贈与の税率の違いについて

まず1つ目は、贈与による登記のほうが相続による登記よりも税率が高く設定されているという点です。

これは、「どのような経緯で財産を取得したか」によって税率が変わるためです。

贈与の場合は、財産を自分の意思で受け取ることに同意しているため、税負担も相応に重くなります。

一方、相続は自分の意思にかかわらず財産を取得することもあるため、より低い税率が適用されます。

たとえば、登録免許税の税率を比較すると、贈与による所有権移転登記は2.0%、相続による所有権移転登記は0.4%とされています。

新築住宅に関する優遇措置について

2つ目のポイントは、新築住宅に関する登記では登録免許税が軽減されるという点です。

新築住宅の購入時には、土地や建物の登記、住宅ローンに関する登記など、複数の場面で登録免許税が発生します。

しかし、これらの登記には軽減税率が適用される制度があり、通常よりも税率が低くなっています。

たとえば、新築住宅の所有権保存登記にかかる登録免許税は、0.4%に軽減されています。

このような優遇制度は、住宅取得を支援する政策の一環として設けられており、試験でもよく問われるポイントです。

表の数字をただ覚えるのではなく、なぜ低く設定されているのかといったことを意識しながら学習を進めていきましょう。

力試し:実際に過去問を解いてみよう

この記事で学んだ内容を踏まえて以下の問題に挑戦してみましょう!

問題

(2022年5月試験問47) (学科 FP協会)

(ア)所有権移転登記に係る登録免許税の税率は、登記原因が相続による場合の方が贈与に比べて高くなる。

(イ)登録免許税は、建物を新築した場合の建物表題登記であっても課される。

解答

(ア)× 不適切

(イ)× 不適切

まとめ

この記事では「登録免許税」について学んできました。

特に税率のところでは、数字も多く混乱してしまうこともあるかもしれませんが、「なぜ税率が低く設定されているのか」「どうしてこのような仕組みがあるのだろう」といったことを考えながら学習できると、暗記量を減らすことができると思います。

過去の試験では、本記事の内容が出題されていますので、確実に得点にするために学んだことをきちんと整理しておきましょう。

登録免許税について、よく理解することができました。

理解を深めていただけたようでよかったです!

これからは繰り返し過去問や問題演習を積み、知識の定着を図りましょう。応援しています!